Jetons de présence : une existence fondée sur le code de commerce

L’article L 225-45 du code de commerce prévoit que « L’assemblée générale peut allouer aux administrateurs en rémunération de leur activité, à titre de jetons de présence, une somme fixe annuelle que cette assemblée détermine sans être liée par des dispositions statutaires ou des décisions antérieures… Sa répartition entre les administrateurs est déterminée par le conseil d’administration».

De cet article, il ressort 3 éléments essentiels en matière de jetons de présence :

- La distribution de jetons de présence par l’assemblée générale est facultative,

- Si l’assemblée générale décide du versement de jetons de présence, elle en décide le montant global annuel,

- La répartition de ce montant global entre administrateurs est décidée par le conseil d’administration. Elle peut varier en fonction de l’implication des intéressés.

Depuis plus de 10 ans, une prise de conscience sur l’importance du rôle du conseil d’administration et sur le rôle joué par les administrateurs est omniprésente. La nécessaire professionnalisation des administrateurs et du fonctionnement du conseil d’administration passe notamment par la création de comités spécialisés chargés d’étudier en profondeur des dossiers sensibles comme : l’audit, les risques, les nominations, les rémunérations …

Dans les entreprises employant au moins 1 000 salariés en France ou au moins 5 000 salariés dans le monde, il est obligatoire d’avoir deux administrateurs représentant les salariés (ARS).

Un pouvoir de personnalisation étendu de la part des entreprises

Le législateur français a ainsi fixé un cadre général de fonctionnement des conseils d’administration et de ses acteurs, laissant aux entreprises le soin d’en préciser le contenu précis.

Les jetons de présence sont perçus comme un dédommagement pour le temps passé par l’administrateur à exercer ses fonctions et la responsabilité qui est la sienne dans le contrôle de la société.

Fiscalité des jetons de présence

Les jetons de présence ne sont pas des salaires, à moins que l’intéressé soit également un salarié de l’entreprise. Les sommes perçues au titre de jetons de présence sont imposables dans la catégorie des revenus de capitaux mobiliers (soit, au choix du contribuable, au PFU de 30 % – prélèvements sociaux inclus – ou au barème) et ne sont soumises à aucune cotisation sociale, excepté le forfait social.

Toutefois, ils sont ajoutés au revenu net imposable pour former le Revenu fiscal de référence et sont donc imposés au titre de la contribution exceptionnelle sur les hauts revenus.

S’agissant d’un supplément de rémunération qui concerne des administrateurs ayant par ailleurs souvent des revenus confortables, le fait de taxer ces jetons de présence comme un revenu de placement et non comme un revenu du travail est un avantage notable.

Où trouver l’information sur les jetons de présence ?

Les sociétés cotées sont tenues, chaque année, de fournir une information précise sur les rémunérations versées, que ce soit à leurs dirigeants mandataires sociaux ou à leurs administrateurs non dirigeants. Au chapitre « Gouvernement d’entreprise » figurent les modalités de calcul des jetons de présence ainsi que le détail de ce qui est versé aux administrateurs.

Prenons l’exemple d’Engie : en page 149 de son document de référence 2017, on constate qu’un administrateur « simple », qui ne participe à aucun comité, perçoit une part fixe de 15 000 euros par an, et une part variable liée à sa présence effective aux conseils d’administration de 50 000 euros s’il est présent à tous les conseils, soit 65 000 euros. Auxquels se rajoute la rémunération de la participation aux comités spécialisés (audit, stratégie, éthique ou rémunérations), avec là encore une part fixe et une part variable et une prime pour le président. Ainsi un administrateur, président du comité d’audit, qui participe à toutes les réunions, aura perçu 120 000 euros au titre de l’exercice 2017.

Après cette présentation des règles, on trouve en page 150 le détail des sommes perçues effectivement en 2017 par chaque administrateur, qui s’échelonnent de 14 508€ à 135 000€.

Des montants variables selon les entreprises

Certains organismes, tels que l’IFA (institut français des administrateurs) ou Proxinvest (agence de conseil spécialisée dans l’assistance à l’exercice du droit de vote des actionnaires) analysent les rapports annuels des entreprises cotées et publient des analyses des rémunérations perçues par les administrateurs et de leur évolution dans le temps.

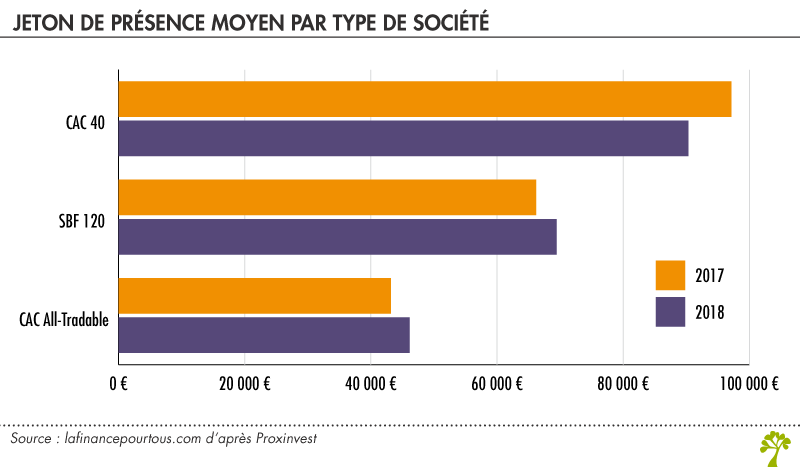

Première information, non surprenante : le plafond global alloué par l’AG ainsi que le montant moyen des jetons de présence dont bénéficient les administrateurs sont liés à la taille de l’entreprise, les sociétés du CAC 40 payant davantage que les sociétés du SBF 120 ou les sociétés du CAC All-Tradable (indice boursier remplaçant l’indice SBF 250).

2ème information : l’enveloppe globale fixée chaque année par l’Assemblée générale allait, en 2018, de 520 000 € en moyenne pour les sociétés du Cac All tradable à 1,2 million d’euros pour les sociétés du Cac 40. Elle était en baisse pour les sociétés du CAC 40 par rapport à 2017, mais légèrement en hausse pour les autres.

Mais, comme son nom l’indique, il s’agit d’une enveloppe, et les montants effectivement dépensés sont plus faibles (d’environ 20 %).

3ème information : le montant moyen unitaire du jeton de présence varie du simple au double entre les entreprises du Cac All-Tradable et celles du CAC 40.

Les montants ci-dessus concernent les autorisations données en AG (2017 pour 2017 et 2018 pour 2018). C’est au cours de l’AG suivante que sont dévoilés les montants effectivement versés. Dans les faits, il existe un écart entre ces montants maximum et la réalité, d’environ 20 %. Ainsi, le jeton unitaire moyen versé en 2017 par une société de CAC 40 était de 78 110 € (contre 97 125 €), soit 20 % de moins.

Le « top 15 » des enveloppes les plus élevées

Ces graphiques sont révélateurs des enveloppes allouées, mais ils ne traduisent qu’un chiffre moyen théorique. De plus fortes rémunérations existent et à l’inverse certaines sociétés ont pu décider de ne verser aucun jeton de présence.

Certaines sociétés cotées sont bien plus généreuses que la moyenne affichée ! En tête du classement, et par montant de jeton, Lafarge, Nokia et ArcelorMittal.

|

Société |

Montant global autorisé |

Nombre de membres au conseil |

Jeton moyen |

|

LAFARGEHOLCIM LTD* |

4616460 |

10 |

461646 |

|

NOKIA OYJ |

2138000 |

9 |

213800 |

|

Schneider Electric SE |

2000000 |

13 |

153846 |

|

AXA |

1900000 |

14 |

135714 |

|

Sanofi |

1750000 |

10 |

109375 |

|

ArcelorMittal* |

1742103 |

9 |

165509 |

|

Société Générale |

1700000 |

14 |

121429 |

|

AIRBUS SE |

1700000 |

12 |

141667 |

|

L’Oréal |

1600000 |

15 |

106667 |

|

Renault |

1500000 |

19 |

78947 |

|

Vivendi |

1500000 |

12 |

125000 |

|

Essilor International |

1489585 |

13 |

165509 |

|

Crédit Agricole SA |

1400000 |

21 |

66667 |

|

Engie |

1400000 |

19 |

73684 |

|

Vinci |

1400000 |

15 |

93333 |

Jetons de présence : comparaisons internationales

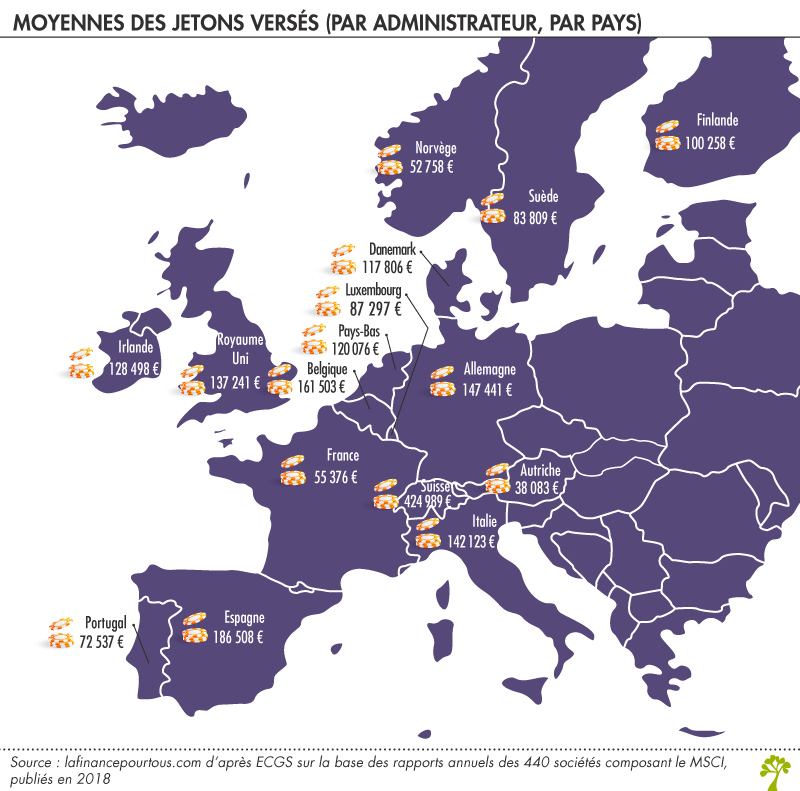

La France fait partie des pays où les jetons de présence versés sont les plus faibles, derrière l’Autriche et la Norvège. La Suisse caracole en tête avec des jetons moyens supérieurs à 400 000 € par tête. A mettre en lien sans doute avec le fait que c’est dans le secteur bancaire que les jetons sont – de loin – les plus importants.

Bonjour,

Que se passe-t-il si un administrateur décède ? Ses jetons de présence sont-ils considérés comme faisant parti de son patrimoine et donc sont successibles ?

Merci

Bonjour,

Nous serions tentés de répondre par l’affirmative, mais, sur un point aussi précis, nous vous conseillons de consulter un notaire.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Vous avez une drôle de manière d’additioner les pourcentages…

Pourquoi faire ce cadeau fiscal à des ultra riches quand les salariés sont imposés jusqu’à 45% sur leur revenu ?

Bonjour,

Les jetons de présence ne sont pas considérés comme des salaires, mais comme des revenus du capital. Ils sont donc soumis au prélèvement forfaitaire unique de 30 %. Par ailleurs, la tranche marginale de l’impôt sur le revenu à 45 % ne touche que les revenus supérieurs à 157 806 euros (barème 2020) et concerne donc que les plus aisés.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Je comprends à la fois le point de vue de Béatrice et celui de Gilles…

On est quand même sur des montants exorbitants, exemple, on retire 63.3% d’une rémunération de 100.000€, il reste 36.300€ nets, soit bien au-delà du salaire net moyen en France…

Or, ces rémunérations sont un peu bidon (réalistement) car la moitié des administrateurs ne participent pas vraiment à l’assemblée, même quand ils sont présents. Et puis, l’assemblée générale est quand même une partie infime du travail d’une entreprise. Quand elle aura décidé de l’affectation des résultats, hormis d’autres décisions concernant l’assemblée générale (rémunération, dividendes…) il n’y a pas tant de concret dans une AG. A la limite, on peut considérer qu’une AGO est bien plus utile d’un point de vue de l’entreprise en elle-même.

Si les patrons savaient payer leurs salariés méritants à leur juste valeur, peut-être qu’il n’y aurait plus ce genre de débats sur la gavage des « patrons » 😉

les jetons de présence sont perçus comme revenus présence ou pas. Quel belle exemplarité! Alors que les salariés sont qualifiés de fainéants dès qu’ils sont absents pour raison de maladie ou de garde d’enfant!

Pourquoi ne pas taxer davantage ce type de revenus et en limiter le nombre.

Béatrice,

Les jetons de présence ne sont déductibles de l’Impôt Société que dans la limite de 5% de la moyenne des 10 meilleures rémunérations de l’entreprise. https://bofip.impots.gouv.fr/bofip/4485-PGP

Exemple : supposons que les 10 plus gros salaires de l’entreprise soient 300 000 € / an (c’est rare !!!)

– Les jetons de présence seront taxés à 33,3% côté entreprise au delà de 15 000 € / an.

– Et ils seront encore taxés à 30% chez le bénéficiaire.

Pour les exemples de l’article ci-dessus, on a donc 63,3% d’impôt, faut il encore augmenter ?

Le problème, c’est que la fiscalité est complexe et que les « amateurs » (ce n’est pas méchant), dont les journalistes, ne font pas l’effort de comprendre…. C’est tellement + facile de vivre sur ses préjugés.

Et si l’administrateur est un vrai administrateur, il sera disponible le soir, les week-ends, pendant les vacances, et préparera les séances du conseil d’administration chez lui avant de venir. Ce que ne font pas tous les salariés.

Franchement bien répondu Gilles. Et je rajoute qu’ils sont souvent révocable sans indemnités ce qui n’est pas le cas des salariés heureusement.

Bonjour,

Gilles écrit:

« sera disponible le soir, les week-ends, pendant les vacances, et préparera les séances du conseil d’administration chez lui avant de venir. Ce que ne font pas tous les salariés. »😒

Il n’a jamias du travailler…