La dette publique évolue constamment au rythme des remboursements d’emprunts effectués par l’État et les administrations publiques et des nouveaux emprunts qu’ils contractent pour financer leurs déficits.

Si le déficit est un flux, la dette est un stock

Les ressources sont constituées par les impôts, les taxes, et autres recettes non fiscales (par les dividendes des entreprises dont l’État est actionnaire).

Les dépenses intègrent non seulement les dépenses courantes de fonctionnement (salaires, achats de fournitures et de services…), les opérations de redistributions (aides, bourses, minimas sociaux…) mais aussi les investissements (travaux d’équipement, acquisitions immobilières et mobilières des collectivités locales…) et les dépenses en capital (charges de la dette des différentes administrations publiques par exemple).

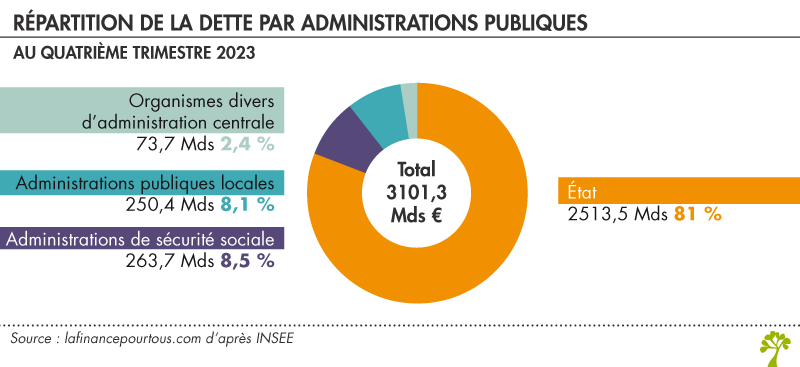

À la fin du quatrième trimestre 2023, la dette publique s’établit à 3 101,2 milliards d’euros. Comme le montre le graphique ci-dessus, 81 % de la dette publique provient de l’État. Si l’on ajoute les autres organismes d’administration centrale, le total de l’État représente 83,4 %.

Les organismes de Sécurité sociale et les administrations publiques locales (collectivités territoriales) représentent respectivement 8,5 % et 8,1 % de la dette publique. L’État a, à cette date, accumulé à lui seul 2 513,5 milliards d’euros de dettes.

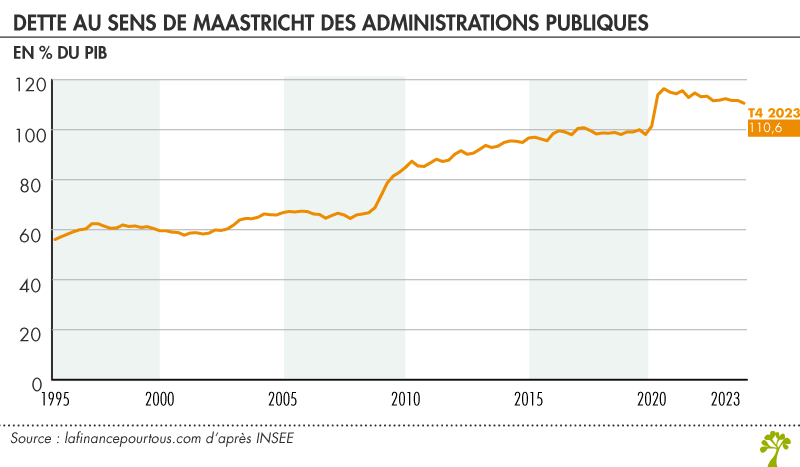

Rappelons que les critères européens exigent que la dette publique des pays membres ne dépasse pas la norme de 60 % du PIB (alors qu’elle est de 110,6 % du PIB en France).

La crise du Covid-19 a entraîné un fort accroissement de l’endettement public en France.

Pour rembourser la part de sa dette arrivant à échéance, L’État emprunte de l’argent sur les marchés financiers notamment par le biais d’obligations du Trésor (OAT) pour financer son déficit. L’argent nécessaire pour couvrir ces besoins est appelé besoin de financement. En 2024, le besoin de financement de l’État est anticipé à 299,7 milliards d’euros (pour financer le déficit et refinancer la dette arrivée à maturité). C’est l’Agence France Trésor (AFT) qui gère la dette de l’État.

Mesurer l’endettement public

Pour mesurer la dette publique, on la rapporte au produit intérieur brut (PIB). Ainsi, on peut comparer la dette publique à la taille de l’économie.

Depuis quinze ans, la dette publique s’est largement accrue. Elle était de 60 % du PIB au début des années 2000, a dépassé le seuil des 100 % du PIB en 2017 et atteint désormais 110,6 % du PIB.

Qui détient la dette publique ?

À la différence des entreprises ou des ménages, les collectivités publiques ne financent pas leur dette principalement en faisant appel à du crédit bancaire mais en émettant des titres financiers (surtout des obligations) sur les marchés financiers.

Une forme d’endettement spécifique

Contrairement aux particuliers, les organismes publics, lorsqu’ils s’endettent, ne remboursent à chaque échéance que les intérêts, car ils émettent des obligations.

S’il émet une OAT à 10 ans, l’État remboursera les intérêts (par exemple 0,5 % du montant de l’obligation émise) chaque année ou chaque semestre pendant 10 ans, mais remboursera le capital en une seule fois, à l’échéance. Pour cela il se réendettera. En période d’intérêts très faibles, il semble facile de s’endetter, puisque cela ne coûte rien et parfois même rapporte (intérêts négatifs). Mais à l’échéance il faudra se réendetter pour le même montant et si les taux d’intérêt ont monté fortement, cela pourra devenir difficile pour l’Etat et son budget de faire face à la charge de la dette (coût des emprunts).

Pour financer la dette publique, l’État émet des titres de créances négociables sur les marchés financiers sur une durée plus ou moins longue. Plus précisément, deux types de titres sont émis par l’État : les Bons du Trésor à taux fixe et à intérêt précompté (BTF) et les Obligations Assimilables du Trésor (OAT). Les OAT constituent la forme privilégiée du financement à long terme de l’État (échéances pouvant dépasser dix ans). Créés en 1985, les Bons du Trésor à intérêts annuels (BTAN) ne sont plus proposés et ne circulent plus sur le marché depuis 2017.

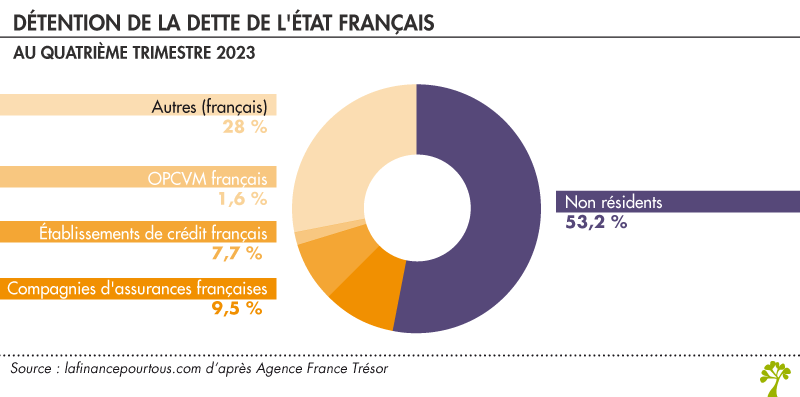

Les non-résidents sont les principaux détenteurs de la dette publique française.

Selon les chiffres publiés par l’Agence France Trésor (AFT), parmi les détenteurs de la dette publique, on trouve, fin 2023, 53,2 % de non-résidents. Une proportion en hausse sensible depuis la fin du XXe siècle (en 1993, seul un tiers de la dette publique française était détenu par des non-résidents), mais en baisse par rapport à 2009 (67 %).

Pour l’essentiel il s’agit d’investisseurs institutionnels (fonds de pensions et fonds d’assurance notamment), mais aussi de fonds d’investissements souverains, de banques, voire de fonds spéculatifs.

On retrouve au sein de l’Union européenne une certaine hétérogénéité entre les pays. Fin 2022, selon les données d’Eurostat, 93 % de la dette chypriote était ainsi détenue par des non-résidents, contre moins de 25 % au Danemark.

Les particuliers, détenteurs indirects de la dette publique française

Ce sont d’ailleurs également des banques et des investisseurs institutionnels que l’on retrouve parmi les principaux détenteurs résidents de la dette publique française.

L’État français emprunte donc environ un tiers de sa dette auprès des banques et des sociétés financières nationales. 9,5 % de la dette publique est détenue par des compagnies d’assurance, qui « achètent » des titres de dette française pour les placements d’assurance-vie. Les particuliers sont donc indirectement détenteurs d’une partie significative de la dette publique française. Les banques françaises en détiennent environ 7,7 %.

j’aimerais avoir un peu d’aide sur la viabilité de la dette publique dans les pays sous développés

Bonjour,

pouvez-vous expliquer la soutenabilité de la dette publique? avec l’exemple des USA ou autre SVP

et quels exemples peut-on avancer pour dire qu’un pays doit lutter contre son déficit?

Si vous pouvez donner des exemples concrets cela sera excellent.

Bonjour,

La soutenabilité des finances publiques d’un Etat renvoie à sa capacité à honorer ses engagements financiers à terme. Elle dépend essentiellement de la trajectoire à long terme de la dette publique, elle-même liée à l’évolution des taux d’intérêt et du taux de croissance de l’économie concernée. Cela permet d’expliquer pourquoi la dette publique de certains Etats, pourtant faible rapportée au PIB, est considérée comme insoutenable, tandis que d’autres Etats, davantage endettés, disposent de finances publiques soutenables. Par exemple, le ratio dette publique sur PIB atteint actuellement 124,3 % aux Etats-Unis, alors que, dans le même temps, la note financière américaine est relativement élevée (AA+ pour Standard & Poor’s et Fitch et AAA pour Moody’s), signe que les finances publiques américaines sont considérées comme soutenables.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com