Refonte de l’impôt mondiale sur les sociétés

L’accord du G7

Le projet de taxation mondiale des entreprises multinationales initié par l’Organisation de Coopération et de Développement Économique (OCDE) et désormais soutenu par l’administration Biden, vient de passer un cap important. Lors de la réunion des ministres des Finances des pays membres du G7 (États-Unis, Canada, Japon, France, Allemagne, Italie, Royaume-Uni), un accord a été signé pour mettre en place un taux plancher d’imposition sur les sociétés de 15 %. Cette mesure vise à lutter contre l’évasion fiscale, la concurrence fiscale et à adapter la fiscalité des entreprises à l’ère du numérique.

L’évasion fiscale désigne les pratiques d’évitement de l’impôt, qu’elles soient légales ou illégales. On distingue généralement l’optimisation fiscale, pratique légale, de la fraude fiscale, illégale.

Deux mesures phares dans l’accord du G7

L’accord prévoit deux mesures importantes. La première est la mise en place d’un taux d’imposition minimale sur les bénéfices des sociétés de 15 %. La deuxième porte sur une répartition plus juste du droit à imposer les profits des multinationales. Pour les multinationales réalisant un taux de marge bénéficiaire, défini comme le ratio entre le résultat de l’exercice et le chiffre d’affaires hors taxe, supérieur à 10 %, les pays où ces firmes réalisent leurs activités commerciales pourront se voir attribuer un droit à imposer de 20 % sur leurs bénéfices.

La lutte contre l’évasion et l’optimisation fiscales

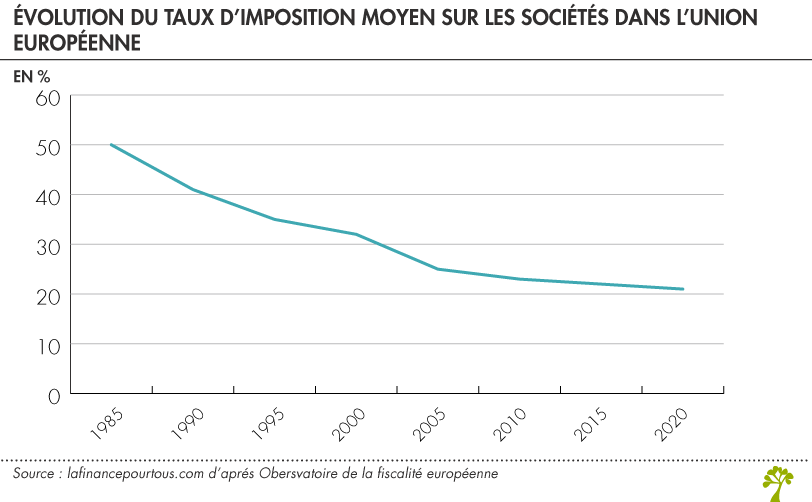

Ce projet de réforme vise notamment à limiter l’évasion fiscale. Celle-ci représente des pertes de revenus importantes pour les gouvernements qui se livrent à une concurrence fiscale toujours plus soutenue avec pour conséquence une course vers le bas pour les taux d’imposition. Cette dernière a contribué à faire baisser le taux d’imposition moyen sur les sociétés au sein de l’Union Européenne. Ce taux moyen au sein de l’Union Européenne était de 50 % en 1985, il n’est plus aujourd’hui que de 22 %.

Selon un rapport de l’organisation Tax Justice Network, l’évasion fiscale des entreprises aurait conduit en 2020 à une perte de revenus fiscaux directs à hauteur de 245 milliards de dollars pour les États à l’échelle mondiale. De plus, une étude du Fond Monétaire International (FMI) indique que la perte de revenu d’impôts indirects sur les sociétés à l’échelle planétaire serait au minimum trois fois plus élevée que la perte de revenu sur impôts directs. En prenant les estimations de l’organisation Tax Justice Network, cela ferait gonfler la perte de revenus fiscaux indirects à 735 milliards de dollars et une perte globale de 980 milliards de dollars.

Un impôt est qualifié de « direct » lorsqu’il est supporté et payé par la même personne, qu’elle soit physique ou morale. Un impôt indirect est, quant à lui, collecté par une tierce personne.

Fixer un taux plancher d’imposition permettrait donc de mettre fin aux paradis fiscaux et aux pratiques d’optimisation des multinationales.

Les « paradis fiscaux » sont des territoires où l’imposition est faible comparativement aux autres. Ils jouent un rôle clé dans l’évasion fiscale des entreprises.

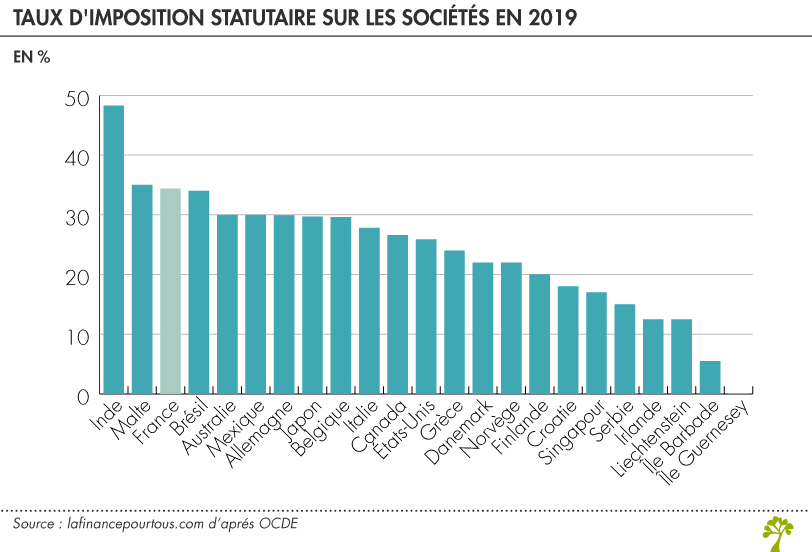

Lecture : le taux statutaire d’imposition désigne le taux marginal tel qu’il est prévu par la législation de chaque pays. Il ne faut pas le confondre avec le taux effectif d’imposition.

Il permettrait également de relever le niveau des recettes fiscales perçu par les États, ceci dans un contexte de récession économique dans lequel les gouvernements ont vu leur situation financière se dégrader et sont désireux de lever des fonds supplémentaires pour financer des plans de relance de l’économie.

Il permettrait aussi de s’adapter à l’ère du digital en apportant une solution aux pratiques d’optimisation fiscale des entreprises du numérique. Celles-ci localisent généralement leurs bénéfices dans des pays à la fiscalité avantageuse. Il est en effet possible pour les entreprises de choisir leur lieu d’établissement fiscale – puisque leur production est majoritairement « immatérielle » – et ainsi de rapatrier leurs profits dans des pays où la fiscalité est la plus faible. Les conséquences de ces pratiques sont une perte en recettes fiscales pour les États et un taux d’imposition global très faible pour certaines multinationales.

En 2018, par exemple, Google n’a versé à la France que 17 millions d’euros d’impôt sur les sociétés alors que son chiffre d’affaires sur le territoire français serait estimé à hauteur de 2 milliards d’euros. Selon des estimations de Bercy, la société américaine devrait, si son siège était localisé en France, payer chaque année une somme de plus de 100 millions d’euros à l’État français. Google réussit ce tour de force en faisant passer la vente de ses services aux clients français par sa filiale basée en Irlande, là où le taux d’imposition sur les bénéfices est beaucoup plus faible.

Imposition des sociétés : un taux plancher déjà critiqué

Bien qu’il constitue un pas supplémentaire dans la lutte contre les paradis fiscaux, l’accord signé par les pays du G7 a, d’ores et déjà, fait l’objet de plusieurs critiques.

Un taux plancher trop faible ?

Pour certains économistes, le taux d’imposition minimum retenu (15 %) serait trop faible. Il est, en effet, très proche des taux en vigueur dans les pays, notamment européens, où la taxation des entreprises est la plus faible. Le taux d’imposition sur les sociétés est, par exemple, de 12,5 % en Irlande.

L’économiste Gabriel Zucman, professeur à l’Université Berkeley et directeur de l’Observatoire européen de la fiscalité, milite pour un taux d’imposition de 25 %. Seul un tel taux permettrait, selon lui, de mettre un terme définitif à la concurrence fiscale. Les retombées pour les pays européens en seraient d’ailleurs plus importantes. Selon les calculs de la « Commission indépendante pour la réforme de la fiscalité internationale des entreprises », composée d’experts en faveur d’une réforme vigoureuse de la fiscalité internationale, un taux de 25 % permettrait, en effet, aux pays membres de l’Union Européenne de percevoir 170 milliards de recettes fiscales supplémentaires contre 50 milliards avec un taux de 15 %. La France pourrait, quant à elle, bénéficier de 26 milliards d’euros supplémentaires, soit près de 1,2 % de son produit intérieur brut (PIB), contre 4,3 milliards sinon.

Un périmètre trop restrictif ?

En l’état actuel de l’accord signé par les pays du G7, certaines firmes multinationales ne seraient tout simplement pas concernées par ce taux d’imposition minimum. C’est le cas par exemple d’Amazon. La raison ? Du fait d’investissements massifs, Amazon a enregistré une marge bénéficiaire inférieure à 10 % au cours de l’année 2020, ce qui pourrait empêcher la France d’imposer les bénéfices de la société américaine.

Réforme fiscale : des négociations à poursuivre

Pour que cette réforme fiscale dépasse les frontières du G7, il faudra continuer les négociations et convaincre les autres pays d’adopter cette mesure. Ce sera notamment le cas lors du G20, qui aura lieu le 9 et 10 juillet prochain, où certains pays comme l’Irlande ou le Luxembourg devraient s’opposer à une telle réforme. D’autres discussions devraient également avoir lieu en octobre lors de la réunion du cadre inclusif OCDE/G20 sur le BEPS (Base Erosion and Profit Shifting) qui regroupe 137 pays pour négocier des règles fiscales internationales.