La bonne santé des marchés boursiers dans le monde

Les bourses mondiales ne connaissent pas la crise. Au contraire, la plupart d’entre elles voient la valeur de leurs indices de référence, mesurant la performance générale du marché, croître fortement depuis avril 2020. La Bourse de Paris, ainsi que la Bourse de New-York (NYSE) et le Nasdaq, la bourse américaine spécialisée dans les valeurs technologiques, ont atteint des niveaux jamais enregistrés dans l’histoire.

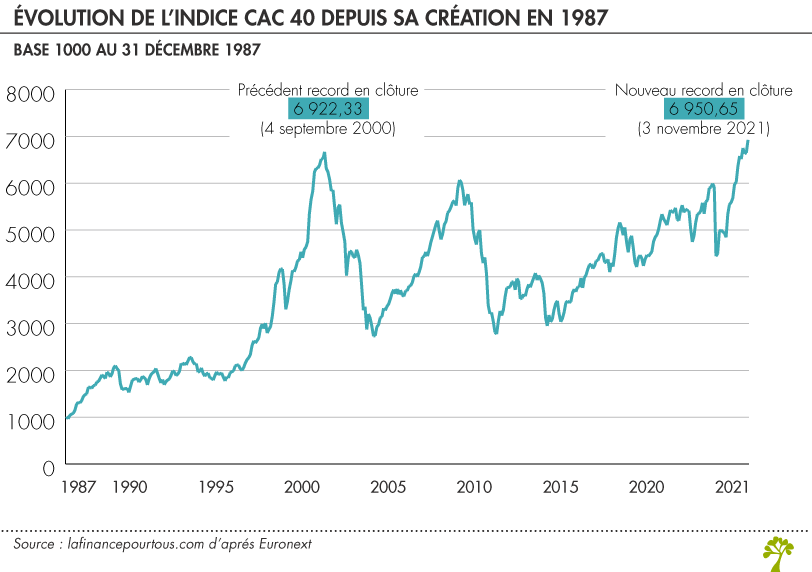

Record historique pour le CAC 40

Indice phare de la Bourse de Paris, l’indice CAC 40 a atteint, jeudi 3 novembre 2021, un niveau record. Il a, en effet, clôturé à 6 950,65 points, un seuil jamais atteint depuis la création de cet indice en décembre 1987. Le précédent record remontait au 4 septembre 2000 où le CAC 40 avait clôturé à 6 922,33 points.

Le CAC 40 a ainsi progressé de près de 25 % depuis le début de l’année 2021, une performance exceptionnelle. La hausse du CAC 40 est de 85 % si l’on compare sa valeur au 3 novembre à celle du 18 mars 2020, point le plus bas atteint à la suite de l’irruption de la pandémie de Covid-19.

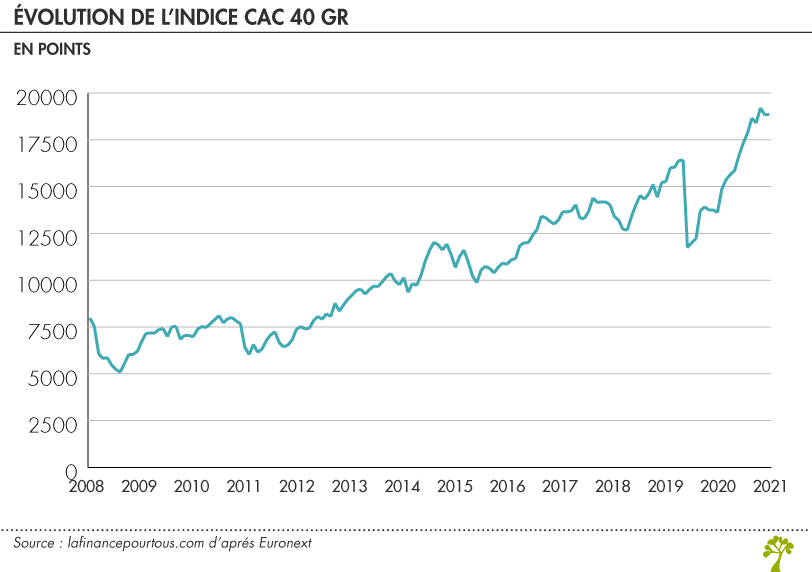

Le CAC 40 GR également au plus haut

L’évolution du CAC 40 ne fournit, toutefois, qu’une représentation limitée de la performance de la Bourse de Paris. En effet, les performances boursières ne se mesurent pas uniquement à partir du niveau du cours des actions, mais aussi du montant des dividendes perçus. Or, ce dernier n’est pas pris en compte dans le calcul du CAC 40.

Pour mesurer la véritable performance boursière, il faudrait utiliser les indices « dividendes réinvestis », qui sont, eux, calculés comme si l’intégralité des dividendes était systématiquement replacée en bourse sur les mêmes titres. Hypothèse peu réaliste, certes, mais pas moins réaliste que celle qui ignore les rendements des actions.

L’indice avec dividendes réinvestis de référence pour la Bourse de Paris est le CAC 40 GR (pour gross return). Il atteint également ces jours-ci des niveaux record. En clôture le 3 novembre, le CAC 40 GR valait 19 754,55 points, soit une progression de 21,6 % depuis fin 2019 et de 93,3 % depuis le 18 mars 2020, point le plus bas enregistré à l’occasion du déclenchement de la crise liée au Covid-19.

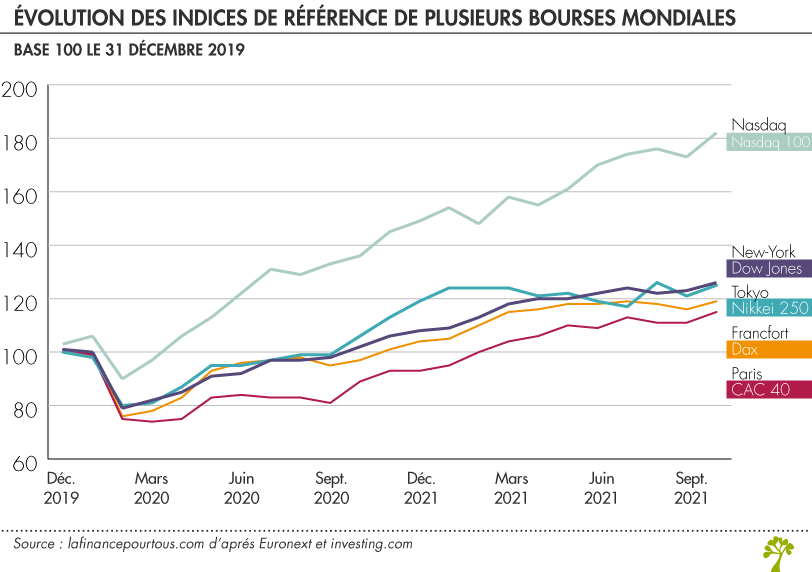

Des bourses mondiales en forte progression depuis fin 2019

La Bourse de Paris n’est pas la seule à avoir franchi des niveaux record. C’est le cas également de la Bourse de New-York et du Nasdaq. D’une manière générale, de nombreuses bourses dans le monde connaissent de bonnes performances depuis plusieurs mois et atteignent des niveaux sensiblement plus élevés qu’avant l’irruption de la pandémie de Covid-19.

Les règles de construction et de calcul sont propres aux différents indices boursiers de référence, ce qui rend difficile la comparaison de leurs évolutions respectives. Ainsi, par exemple, le Dax intègre les dividendes réinvestis, et devrait être rapproché du CAC 40 GR plus que du CAC 40.

Mais quel que soit le mode de calcul choisi, chaque indice demeure particulièrement utile pour étudier la performance d’un marché boursier en particulier. Qu’il s’agisse des indices du Nasdaq, des Bourses de Francfort, de New-York, de Paris ou encore de Tokyo, on constate qu’ils ont connu une progression, parfois forte, depuis leur niveau d’avant-crise. Plus précisément, alors que le CAC 40 a progressé de 16,3 % depuis le 31 décembre 2019, le Dax, le Nikkei 250 et le Dow Jones s’accroissaient de plus de 20 % au cours de la même période, avec des évolutions respectives de +20,5 %, +24,8 % et +26,7 %. La meilleure progression est à mettre à l’actif du Nasdaq qui a vu la valeur de son indice de référence progresser de plus de 84 % depuis fin 2019 !

Comment expliquer les hausses des principaux indices boursiers ?

Expliquer l’évolution à court terme des mouvements boursiers est un exercice particulièrement délicat. Les fluctuations boursières sont, en effet, relativement imprévisibles à court terme. Dans le cas présent, on peut, toutefois, avancer deux grands types d’explications à la hausse quasi ininterrompue des principaux indices boursiers depuis fin octobre 2020 : les politiques monétaires particulièrement accommodantes menées par les Banques centrales, d’une part, et l’amélioration des perspectives macroéconomiques, d’autre part.

Des politiques monétaires ultra accommodantes

Les marchés action bénéficient, tout d’abord, des effets des politiques monétaires accommodantes mises en œuvre par les Banques centrales depuis mars 2020. Se matérialisant par des programmes d’achats de titres – ce que l’on appelle plus communément l’assouplissement quantitatif ou quantitative easing (QE), elles visent à lutter contre les conséquences économiques de la pandémie de Covid-19. Ces politiques monétaires, en maintenant les taux d’intérêt à un niveau faible et en injectant massivement des liquidités au sein du système financier, gonflent le prix des actifs en général et le cours des actions en particulier. Plus précisément, les institutions bancaires et financières auprès de qui les Banques centrales achètent des titres peuvent allouer ces fonds pour investir dans d’autres actifs, comme des actions, ce qui stimule leurs cours. En effet, à offre égale, la demande augmente, ce qui pousse les prix à la hausse. La demande de tous les investisseurs augmente d’ailleurs puisque seules les actions (avec l’immobilier) offrent des perspectives de rendement.

Vers une « normalisation » de l’action des Banques centrales

Avec la reprise économique et le retour d’une inflation plus soutenue, une « normalisation » des politiques monétaires se profile. Ce processus se caractérise, tout d’abord, par une baisse des achats de titres prévus par les programmes temporaires, puis par une réduction de la taille des bilans des Banques centrales, avant une éventuelle remontée des taux d’intérêt directeurs.

La Réserve Fédérale, la Banque centrale américaine, a ainsi annoncé mercredi 3 novembre qu’elle réduira ses rachats d’actifs mensuels et se retirera progressivement des marchés. Le programme temporaire d’achats de titres de la Banque centrale européenne (BCE) doit, quant à lui, prendre officiellement fin en mars 2022. La BCE a toutefois considéré qu’une hausse des taux d’intérêt en 2022 était « très improbable ».

L’effet de cette normalisation de l’action des Banques centrales sur les marchés boursiers est encore largement incertain et dépendra notamment du calendrier de leur mise en œuvre.

Des perspectives macroéconomiques favorables

Une deuxième explication aux bonnes performances boursières mondiales réside dans les perspectives macroéconomiques favorables liées à la reprise économique. Dans ce contexte, de nombreuses entreprises enregistrent ou anticipent une hausse de leurs profits, ce qui stimule les cours en bourse de ces sociétés. Le CAC 40 bénéficie, par exemple, des bonnes performances des entreprises du secteur du luxe, comme LVMH et Hermès, dont les cours ont progressé respectivement de 34 % et 59 % depuis le début de l’année 2021.