A quel taux marginal (TMI) êtes-vous soumis sur vos revenus ? 0 % ? 11 % ? 30 % ou plus ? Dès la déclaration de revenu 2023 (sur vos revenus de 2022), cet élément figurera sur l’avis d’imposition. Voté dans le cadre de la loi de finances rectificative pour 2022, cette nouveauté permet de mieux informer les contribuables qui confondent souvent le TMI et le taux moyen d’imposition.

Taux moyen et taux marginal d’imposition

Actuellement, c’est seulement le taux moyen qui figure sur l’avis d’imposition. Ce taux moyen d’imposition correspond au montant de l’impôt dû, divisé par le montant du revenu net imposable (après déduction d’avantages fiscaux).

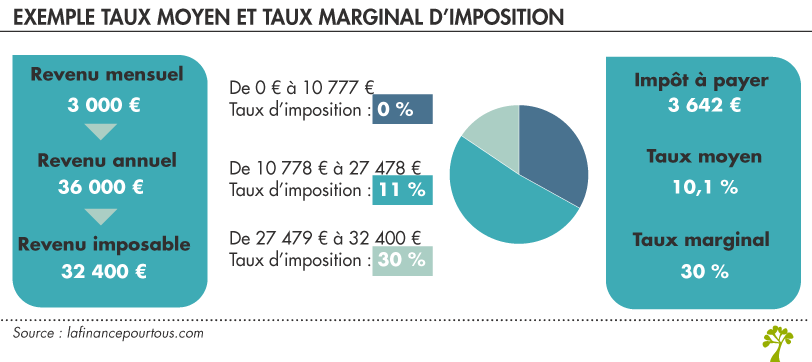

Par exemple, un contribuable célibataire gagne 3 000 € par mois (36 000 € par an), soit un revenu imposable de 32 400 € après déduction forfaitaire de 10 %. L’impôt à payer est de 3 642 €. Son taux moyen d’imposition est de 10,1 %.

Le taux marginal d’imposition d’un contribuable correspond au taux auquel est imposée la dernière tranche de son revenu.

Dans notre exemple, ce contribuable supporte, pour une partie de ses revenus (environ 5 000 €) un taux marginal de 30 %.

Barème de l’impôt pour les revenus 2022

|

Fraction du revenu imposable (pour une part) |

Taux d’imposition |

|

n’excédant pas 10 777 € |

0 % |

|

de 10 778 € à 27 478 € |

11% |

|

de 27 479 € à 78 570 € |

30 % |

|

entre 78 571 € et 168 994 € |

41 % |

|

supérieure à 168 994 € |

45 % |

Le taux marginal d’imposition (TMI) : un élément indispensable pour faire ses choix fiscaux

« La connaissance du taux marginal d’imposition permet au contribuable de mesurer le coût fiscal de ses revenus complémentaires (revenus locatifs, revenus de capitaux mobiliers…). Il permet également de connaître le coût fiscal d’un investissement », précise le site du Service Public.

Choisir ou non l’imposition au barème pour les revenus financiers

Pour choisir entre prélèvement forfaitaire unique (PFU) et imposition au barème, vous devez impérativement connaître votre TMI. Le PFU doit être privilégié dès que votre TMI est de 30 % ou plus puisque la partie « impôt » du PFU est de de 12,8 %.

Si vous êtes à la limite inférieure de la tranche à 30 %, les placements financiers peuvent vous y faire entrer, auquel cas vous aurez intérêt à opter pour le PFU qui présente en outre l’avantage d’être l’option par défaut.

Vous devez également faire vos calculs si vous faites des retraits de votre contrat d’assurance vie.

Comprendre l’impact de certains avantages fiscaux

Certains dispositifs fiscaux offrent une déduction du revenu imposable : c’est le cas du Plan d’Epargne Retraite (PER).

L’économie d’impôt procurée est proportionnelle à votre taux marginal d’imposition. Plus celui-ci est élevé et plus l’économie apportée par une déduction sera importante. Ce type d’avantage est donc surtout intéressant pour les ménages les plus lourdement imposés.

Vous versez 1 000 € sur votre PER.

Si votre TMI est de 11 %, le gain fiscal sera de 110 €. C’est une peu comme si vous n’aviez investi que 890 €.

Mais si votre TMI est de 30 %, l’avantage fiscal est alors de 300 € (1 000 X 30 %), soit un investissement « net d’impôt » de 700 €.

Et attention ! si vous êtes non imposable, cela ne vous procure aucun avantage !