Les taux de l’usure applicables du 1er janvier au 31 mars 2023 sont plus élevés que ceux du trimestre précédent. Mais cette revalorisation va-t-elle permettre aux emprunteurs de souscrire des prêts immobiliers, alors que les taux des prêts continuent de monter ?

Les établissements de crédit ne peuvent pas accorder de prêt (immobilier ou crédit à la consommation) dont le TAEG (taux annuel effectif global) dépasserait ces taux maxima légaux. Il existe plusieurs taux de l’usure, définis selon le type de prêt, son montant et sa durée de remboursement.

Pour calculer le taux d’usure, la Banque de France collecte auprès d’un échantillon représentatif d’établissements des données sur les taux pratiqués au cours du trimestre précédent. Le taux d’usure est égal à la moyenne pondérée de ces taux majorée d’un tiers.

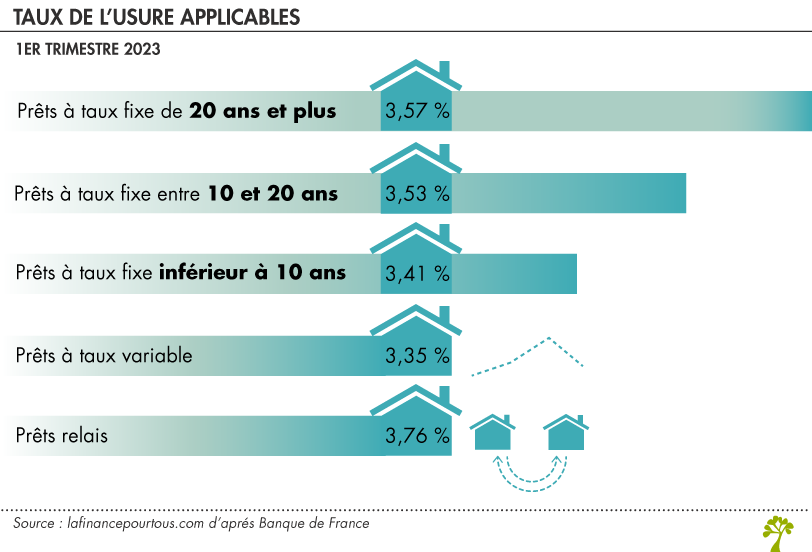

Revalorisation des taux de l’usure des crédits immobiliers au 1er trimestre 2023

Pour les crédits immobiliers, les taux de l’usure applicables au cours du 1er trimestre 2023, en comparaison de ceux du 4ème trimestre 2022, sont les suivantes :

- 3,41 % au lieu de 3,03 % pour les prêts à taux fixe de moins de 10 ans ;

- 3,53 % au lieu de 3,03 % pour les prêts à taux fixe compris entre 10 et 20 ans ;

- 3,57 % au lieu de 3,05 % pour les prêts à taux fixe de 20 ans et plus ;

- 3,35 % au lieu de 2,92 % pour les prêts à taux variable ;

- 3,76 % au lieu de 3,40 % pour les prêts relais.

Soit des hausses de 0,36 à 0,52 point selon les crédits.

Remontée continue des taux moyens des prêts immobiliers

Selon les dernières statistiques publiées en début d’année par la Banque de France, le taux d’intérêt moyen du prêt immobilier dépasserait les 2 %, pour la première fois depuis avril 2016

Le taux moyen pratiqué des crédits immobiliers remonte depuis le début de l’année 2022. Pour les prêts à taux fixes, ce taux moyen se situe à 2,25 % (hors frais et assurance liés au crédit) selon les données de l’Observatoire Crédit Logement/CSA. Avec des taux allant de 2,08 % sur 15 ans à 2,34 % sur 25 ans.

En parallèle, la durée des prêts continue de s’allonger. En novembre 2022, la durée moyenne des prêts s’est établie à 248 mois (contre 245 mois en octobre 2022). L’observatoire note que les prêts bancaires à l’accession à la propriété d’une durée comprise entre 20 et 25 ans représentent 67,2 % de l’ensemble des prêts immobiliers accordés en 2022, contre seulement 55,5 % en 2021.

Avec le coût des frais de dossier et celui de l’assurance Décès Invalidité (DIT), le taux global des prêts est bien supérieur aux taux nominaux cités plus haut. Ce qui effectivement peut poser un problème de financement, notamment pour les primo-accédants sans apport personnel qui se voient proposer des taux plus élevés que la moyenne.

La hausse des prix des logements, la hausse des taux de refinancement de la Banque centrale européenne et l’augmentation des taux des crédits vont constituer autant d’obstacles pour de nombreux particuliers souhaitant acquérir un bien immobilier ces prochains mois.