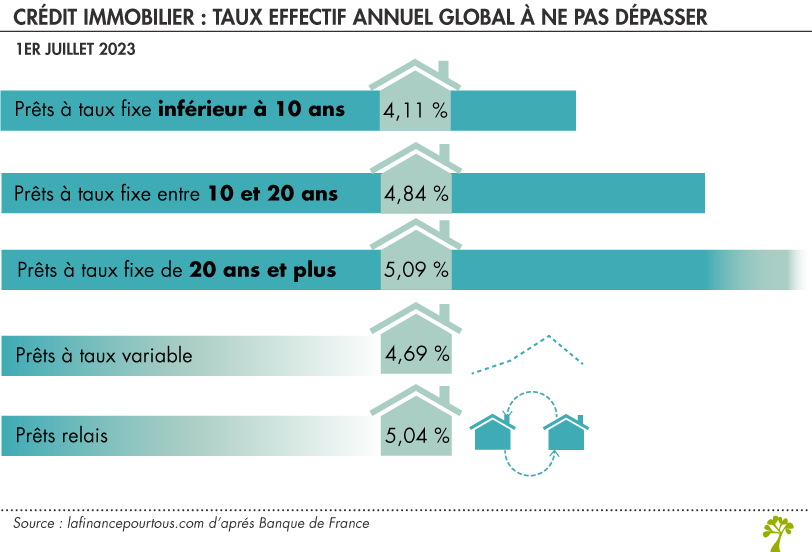

Le taux d’usure pour les prêts d’une durée supérieure à 20 ans – la grande majorité des prêts – enregistre notamment une forte hausse passant de 4,68 % en juin à 5,09 % en juillet.

Forte hausse des taux d’usures applicables en juillet 2023

La Banque de France a publié les nouveaux taux d’usure applicables à compter du 1er juillet 2023.

Le taux d’usure correspond au taux maximum auquel un professionnel du crédit peut accorder un prêt. Ce prêt peut être un prêt immobilier ou un prêt à la consommation. Un prêt est « usuraire » lorsque le Taux annuel effectif global (TAEG) du prêt est plus élevé que le taux d’usure de la catégorie dont relève le prêt. Ce dépassement constitue un délit pénal contre le professionnel.

Le TAEG intègre le taux nominal mais également les frais de dossier, les frais d’assurance emprunteur et certains frais de garantie rendus obligatoires pour l’obtention du prêt.

Depuis février 2023, ces taux sont calculés chaque mois (au lieu de chaque trimestre) afin de mieux refléter la hausse sensible des taux d’intérêts.

Initialement prévu pour fonctionner jusque fin juin, ce dispositif a été étendu jusqu’à la fin de l’année.

Seuils de l’usure applicables aux crédits immobiliers à compter du 1er juillet 2023

|

|

Taux effectif moyen pratiqué au 2eme trimestre 2023 |

Taux de l’usure applicable en juillet 2023 |

|

Prêts à taux fixe : |

|

|

|

– d’une durée inférieure à 10 ans |

3,08 % |

4,11 % |

|

– d’une durée comprise entre 10 ans et moins de 20 ans |

3,63 % |

4,84 % |

|

– d’une durée de 20 ans et plus |

3,82 % |

5,09 % |

|

Prêts à taux variable |

3,52 % |

4,69 % |

|

Prêts-relais |

3,78 % |

5,04 % |

Source : Banque de France

Impacts attendus de la hausse des taux d’usure

Pour les emprunteurs, les nettes hausses des taux d’usure devraient permettre d’accéder au crédit plus aisément, profitant de l’écart significatif entre les taux d’usure et les taux d’intérêts bancaires qui ne cessaient de remonter. Comme le note en tout cas l’Observatoire crédit logement, « la revalorisation du taux d’usure intervenue à compter de janvier, puis sa mensualisation ont en effet permis un ajustement plus rapide du taux des crédits, durant le 1er trimestre », ce qui devrait, pour les mois à venir, se traduire par une amélioration de l’accès au crédit et un alignement de taux plus conformes.

Pour les emprunteurs de plus de 45 ans, pénalisés par le coût de l’assurance emprunteur, les hausses de juillet devraient permettre de débloquer des dossiers de prêt.

La hausse des taux pénalise les emprunteurs

Toutefois, ces fortes hausses des taux pénalisent les candidats à l’accession : à mensualité égale, ils peuvent emprunter moins. Et pour un crédit de 100 000 € par exemple, la mensualité augmente et donc au final le coût global du prêt est également plus élevé.