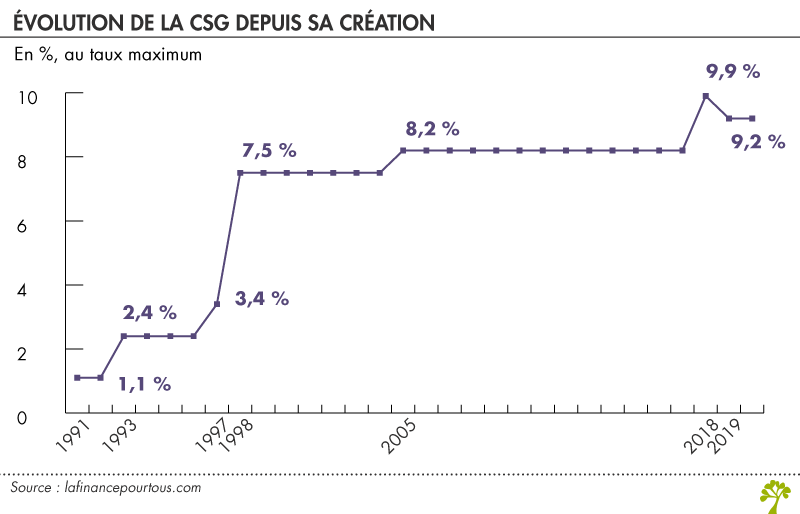

C’est sous le gouvernement de Michel Rocard, au début des années 1990, que la CSG été inventée. Son taux était initialement de 1,1 %. Il a été depuis successivement relevé afin de combler le déficit de la Sécurité Sociale.

Prélèvement de la CSG

La CSG est prélevée sur l’ensemble des revenus des personnes résidant en France. Le produit de la CSG est reversé à la Cnam et à la Cnaf, il finance également le fonds de solidarité vieillesse.

Pour compenser la baisse de la CSG sur les revenus du patrimoine (au taux de 9,9 % en 2018), un nouveau Prélèvement de Solidarité au taux de 7,5 % s’applique, en contrepartie de trois taxes au taux global de 6,8 % (prélèvement social de 4,5 %, contribution additionnelle au prélèvement social de 0,3 %, et prélèvement de solidarité de 2 %) depuis 2019.

Taux de la CSG

-

Les revenus d’activité (salaires, primes…) sont imposés à un taux de 9,2 %.

-

Les pensions de retraite à un taux de 8,3 %. Mais les retraités dont le revenu fiscal de référence est inférieur à un certain plancher sont exonérés. Entre les deux, il existe également un taux intermédiaire réduit à 3,8 % et un taux médian à 6,6 %.

- Les autres revenus « dits de remplacement » (allocations chômage, indemnités journalières…) sont à un taux de 6,2 %. Les conditions d’exonération et d’application du taux 0 et du taux intermédiaire de 3,8 % sont identiques à celles des pensions de retraite.

-

Une part des revenus de jeux – à 8,6 % pour la Française des jeux et 11,2 % pour le PMU ou les casinos (machines à sous) – et à hauteur de 13,7 % pour les gains supérieurs à 1 500 euros dans les casinos.

-

Les revenus du patrimoine (loyers…) et de placement (dividendes, plus-values, épargne salariale…) sont imposés à un taux de 9,2 %, ce qui, en ajoutant les autres taxes, porte le taux du prélèvement global à 17,2 % (0,5 % de CRDS, et 7,5 % de prélèvement de solidarité). Les livrets d’épargne réglementés en sont exonérés (Livret A, Livret d’Epargne Populaire (LEP), Livret de Développement Durable et Solidaire (LDDS), et Livret Jeune).

Taux de CSG par risque et par assiette

|

Répartition du taux de CSG |

Taux |

|

Sur revenus d’activité |

9,20% |

|

Sur revenus de retraite et d’invalidité (taux plein) |

8,30 % |

|

Sur allocations chômage et IJ (taux plein) |

6,20 % |

|

sur revenus du capital |

9,20% |

|

sur les revenus des jeux (Française des Jeux) |

8,6 % |

Le « prélèvement de solidarité » s’applique sur les revenus du patrimoine et les produits de placement au taux de 7,5 %. Ce dernier est affecté au budget de l’Etat. Il est par ailleurs applicable aux non-résidents disposant de revenus financiers ou immobiliers en France (qui restent exonérés de CSG et de CRDS).

Les aides et allocations sociales (logement, familiale, handicapé, …) sont exonérées de CSG ainsi que les revenus des étudiants apprentis et boursiers. Autres exonérations : les indemnités versées dans le cadre du volontariat ou encore les sommes versées par l’employeur au titre des chèques repas ou des remboursements de frais de transport.

Contribution sociale généralisée déductible

Pour le salarié ou le chômeur, la CSG est calculée sur la base de 98,25 % du salaire brut ou de l’allocation (jusqu’à 158 928 euros brut annuel) afin de tenir compte des frais professionnels à hauteur de 1,75 %. En revanche, l’ensemble des autres revenus (pensions, etc…) ainsi que les versements de l’employeur réalisés dans le cadre de l’épargne salariale (participation, etc…) sont calculés sur 100 % de ce versement.

Autres déductions à l’occasion du calcul du revenu imposable : sur les 9,2 % de CSG prélevés sur la fiche de paie ou les 9,2 % sur vos revenus du capital, 6,8 % sont déductibles de l’impôt sur le revenu (sous réserve que vous n’optiez pas pour le PFU). Il en est de même pour les pensions à hauteur de 5,9 % et pour les allocations chômage et indemnités journalières pour 3,8 %.

CSG : un impôt majeur

La CSG est devenue incontournable dans l’arsenal fiscal français.

Une contribution plus importante que l’impôt sur le revenu

En 2022, son rendement brut a été de 141,6 Md€ (en hausse de près de 7,9 % par rapport à 2021), contre 86,8 milliards d’euros pour l’impôt sur le revenu. Les revenus d’activité représentent 71 % de son produit. Il demeure donc encore une taxe sur les salariés, ce qui est compréhensible puisqu’ils sont deux fois plus nombreux que les retraités.

Bien que la CSG soit devenue essentielle dans le financement de la Sécurité Sociale, les cotisations sociales demeurent néanmoins très majoritaires. Elles représentent encore 65 % des recettes du régime de base et du Fonds de Solidarité Vieillesse (FSV) contre 19 % pour la CSG.

Ce sont les lois du 5 avril 1928 et du 30 avril 1930 qui introduisent une assurance pour les risques maladie, maternité, invalidité, vieillesse et décès pour les salariés. La loi du 11 mars 1932 institue, elle, un système d’allocations pour couvrir les charges familiales qui sera financé par des versements patronaux. C’est au lendemain de la seconde guerre mondiale que seront renforcées et généralisées ces couvertures sociales avec la création de la Sécurité Sociale. Son financement est assuré par un système de cotisations à la charge pour une part des employeurs et d’autre part des salariés. Les taux de ces cotisations apparaissent sur la fiche de paie.

La CSG finance essentiellement la branche maladie

La très grande majorité de la CSG est allouée à la branche maladie de la Sécurité Sociale. Depuis 2016, c’est la CSG provenant des revenus du capital qui finance le Fonds de Solidarité Vieillesse en charge de l’allocation du minimum vieillesse.

La CSG n’est pas le seul prélèvement qui est venu compléter le système de cotisations depuis les années 90. Il y a aussi : la CRDS (Contribution au remboursement de la dette sociale), la contribution sociale de solidarité à la charge des employeurs, la TVA sur les tabacs, les alcools et produits pharmaceutiques et de santé, le forfait social sur les stock-options et les actions gratuites, la contribution sur les préretraites, le prélèvement social perçu sur les revenus du patrimoine et les produits de placement, la taxe sur les véhicules de société…

Par ailleurs, la Sécurité Sociale reçoit des transferts de l’Etat pour compenser les pertes de recettes liées à des mesures d’exonération de cotisations accordées aux entreprises.

CSG : pourquoi un tel succès ?

Si les gouvernements ont recours de manière privilégiée à cet impôt c’est parce qu’il ne vient pas alourdir le coût du travail par une hausse des cotisations sociales patronales. Avec la globalisation des échanges commerciaux, la compétitivité du travail est devenue un enjeu majeur pour maintenir et créer des emplois. Il y a donc une contradiction à faire supporter aux seuls salariés et entreprises le financement de la protection sociale alors même qu’ils sont les acteurs les plus exposés à la mobilité des facteurs de production.

En l’étendant aux revenus de l’épargne mais aussi des retraités, la CSG permet d’élargir le financement de la protection sociale sur des facteurs moins mobiles et moins exposés à la concurrence internationale. Mais contrairement aux cotisations sociales, la CSG n’ouvre le droit à aucune prestation en contrepartie.

Ainsi, s’il semble logique que les retraités cotisent avec les salariés pour financer une couverture maladie dont ils bénéficient largement, ils sont aussi prélevés pour des prestations auxquelles ils n’auront jamais la possibilité d’accéder (aides familiales, etc…).

Enfin, la CSG est pour une large part directement prélevée à la source, ce qui la rendait plus indolore que l’impôt sur le revenu du temps où celui-ci n’était pas prélevé à la source. En revanche, c’est un impôt proportionnel : le taux est le même quels que soient les revenus (exception faite des retraités selon les revenus). Il est donc moins redistributif que l’impôt sur le revenu qui, lui, est progressif. C’est pour y remédier que des planchers d’exonération ont été mis en place.

La CSG est donc souvent décriée comme inégalitaire. L’idée de la fusionner avec l’impôt sur le revenu pour donner naissance à un grand impôt progressif prenant en compte le quotient familial est donc régulièrement avancée.

je déclare la suppression immédiate de la CSG et CRDS ainsi que toute les aides à ceux qui n’ont jamais contribué à notre système social rétablissement de la vignette automobile et des taxes sur les chiens il y a 50 ans celui qui ne travaillait pas ne mangeait pas

pourquoi Nous retraités payons de la csg et autres alors que des personnes émigrés

ou à bas salaire n en paye pas ???

et en profite du système social sans compter . très franchement patrie égalité et fraternité s’amenuise et je ne suis plus fière d être français. raz le bol de vos mensonges dite moi qui creuse la sécurité sociale et peut être là je comprendrai .

cependant je suis en retraite et je suis tout les 3 Mois chez mon médecin pour un renouvellement d ordonnance et je constate beaucoup de personnes étrangères qui ne foute riens et viennent au cabinet médical pour je ne sais quoi !!!

je vous demanderai donc des explications à se sujet où alors nous prends ton pour des mouton 🐑

entièrement d’accord

Bonjour,

Comment peut on déduire la CSG déductible ? Et qu’est ce que le PFU s’il vous plaît ?

Merci pour votre réponse.

Bonjour

Sur les placements une partie de la CSG est déductible si vous optez pour l’imposition au barème. Lisez ce dossier pour tout comprendre sur le PFU https://www.lafinancepourtous.com/pratique/impots/fiscalite-de-l-epargne-2/prelevement-forfaitaire-unique-pfu/

Meilleures salutations.

L’équipe de lafinancepourtous.com

Bonjour,

Pouvez-vous me dire si la CSG est un impôt ou une contribution sociale.? La Cour Constitutionnelle a décidé avec l’arrêt Ruyter du 27 juillet 2015 que ce serait une contribution sociale. Pouvez-vous me confirmer que ce n’est pas un impôt encore aujourd’hui. Merci pour votre réponse

Bonjour

La CSG est un prélèvement social. Tout comme la CRDS. Ces taxes sont destinées à financer la protection sociale en France et à résorber l’endettement de la sécurité sociale.

Lisez cet article

https://www.vie-publique.fr/fiches/21973-quest-ce-que-la-csg-contribution-sociale-generalisee

Meilleures salutations

L’Equipe de Lafinancepourtous.com

bonjour,

article très intéressant, mais qui ne nous dit pas où va la csg. sûrement pas pour les EPAD.! juste tricher en comblant la secu?. c’était une belle promesse d’aide pour les personnes âgées au depart …. comme la vignette . dommage

Bonjour

La CSG vise à diversifier le mode de financement de la protection sociale. Lisez cet article https://www.vie-publique.fr/fiches/21973-quest-ce-que-la-csg-contribution-sociale-generalisee

Meilleures salutations.

L’équipe de lafinancepourtous.com

Sur les revenus du capital 0,00 % ?

Bonjour,

Merci pour votre lecture attentive. Nous avons refait ce tableau qui n’était pas très clair.

Meilleures salutations

L’Equipe de Lafinancepourtous.com

Bonjour

Excellent site d’information économique et de gestion. Dommage qu’il soit très peu connu du grand public. Il faut absolument faire de la pub dans les journaux ou internet a la place des pubs que nous avons trop souvent