Que sont les impôts économiques ?

Parmi les impôts économiques, il y a :

- La contribution économique territoriale (CTE) ;

- la cotisation foncière des entreprises (CFE) ;

- La cotisation sur la valeur ajoutée des entreprises (CVAE);

- Les impositions forfaitaires sur les entreprises de réseaux (IFER) ;

- et la taxe sur les surfaces commerciales (TASCOM).

La contribution économique territoriale (CET)

La contribution économique territoriale (CET) remplace définitivement depuis 2011 la taxe professionnelle.

Chaque année, les entreprises doivent s’acquitter de son paiement au cours du mois de décembre. Un acompte peut éventuellement être versé au cours du mois de juin. En 2018, sa collecte totale s’élevait à 25,7 milliards d’euros.

La contribution économique territoriale (CET) se décompose en deux parties (CFE et CVAE) .

La cotisation foncière des entreprises (CFE)

La cotisation foncière des entreprises est due par toute entreprise ou personne qui exerce une activité professionnelle non salariée de manière habituelle, et ce quel que soit son statut juridique, son activité ou son régime d’imposition. En est également redevable toute entreprise ou personne exerçant une activité de location et/ou de sous-location d’immeubles. Elle est cependant exonérée lors de l’année de création de l’entreprise et jusqu’au 31 décembre de la même année.

Exonération de la cotisation foncière des entreprises

Par ailleurs, plusieurs activités ou entités sont automatiquement exonérées de son paiement. C’est le cas des établissements publics, des organismes d’État, des collectivités, des associations dont la gestion est désintéressée, des fondations, des ports (autonomes, maritimes… à l’exception des ports de plaisance), de certains exploitants et de coopératives agricoles, des chauffeurs de taxis ou d’ambulance ou encore de certaines activités de presse. Les auto-entrepreneurs exerçant une activité commerciale, artisanale, sportive, agricole ou de vente à domicile en micro-entreprise et sous le régime micro social en sont exonérés.

Retrouvez la liste complète de toutes les exonérations en suivant ce lien sur le site entreprendre.service-public.fr

La CFE est calculée à partir de la valeur locative des biens immobiliers de l’entreprise. À noter que les équipements, les biens mobiliers ou encore les recettes, auparavant pris en compte dans le calcul de la taxe professionnelle, en sont désormais exclus avec la CFE. Cette base d’imposition correspond en réalité à celle retenue par l’administration fiscale pour le calcul de la taxe foncière en N-2, c’est-à-dire en 2022 pour le paiement de la CFE en 2024. Quant à son taux d’imposition, il est fixé par les communes ou les groupements de communes. Attention, ce taux peut varier de façon significative d’une commune à une autre.

La base d’imposition est automatiquement réduite pour :

- les nouvelles entreprises au cours de leur deuxième année d’activité,

- les activités saisonnières,

- les artisans de trois salariés au maximum,

- les activités de presse ou encore,

- en cas d’implantation en Corse.

Par ailleurs, les entreprises doivent s’acquitter d’une cotisation minimale déterminée par la commune ou le groupement de communes duquel dépend l’activité. À titre indicatif, elle est comprise entre 243 et 5 793 euros si le chiffre d’affaires est inférieur à 500 000 euros et entre 243 et 7 533 euros au-delà.

Les entreprises ayant un chiffre d’affaires inférieur ou égal à 5 000 euros sont exonérées de CFE.

La cotisation sur la valeur ajoutée des entreprises (CVAE)

Comme son nom l’indique, la base d’imposition de la cotisation sur la valeur ajoutée des entreprises (CVAE) est assise sur la valeur ajoutée produite par l’activité de toute entreprise ou de toute autre personne exerçant une activité professionnelle non salariée dont le chiffre d’affaires hors taxe est supérieur à 500 000 euros.

Le taux effectif d’imposition est fixé nationalement. Il est obtenu selon un barème progressif qui dépend du montant du chiffre d’affaires.

La CVAE n’est pas due lors de l’année de la création de l’entreprise, sauf en cas de reprise d’activité. De plus, les exonérations de CVAE sont les mêmes que celles de la CFE. Cependant, depuis le 1er janvier 2024, les entreprises ne peuvent plus bénéficier d’une exonération facultative de CVAE. Seules les entreprises qui en bénéficiaient avant cette date continuent de jouir de cet avantage.

Pour un chiffre d’affaires hors taxe égal à 1,55 million d’euros, donc compris entre 0,5 et 3 millions d’euros, le taux effectif d’imposition est obtenu comme suit :

Attention : il ne s’agit que d’un exemple et la même formule ne peut être appliquée pour un chiffre d’affaires inférieur à 0,5 millions d’euro ou supérieur à 3 millions d’euros.

Comme pour la cotisation foncière des entreprises (CFE), des exonérations sont possibles, notamment pour les entreprises implantées dans une zone franche urbaine, c’est à dire dans des quartiers sensibles (fort taux de chômage par exemple) de plus de 10 000 habitants.

À noter que la CVAE va disparaitre d’ici 2027 (décidé dans la loi de finances pour 2024) et sera remplacée pour les collectivités par une part fixe de TVA. En 2021, la CVAE a déjà été réduite de moitié.

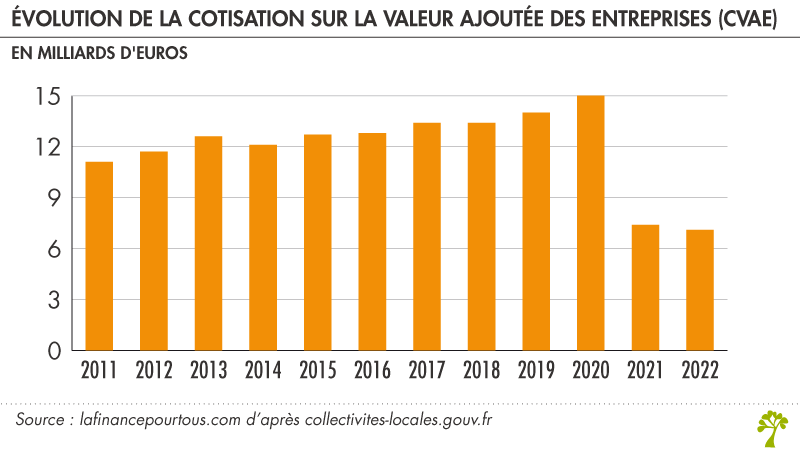

Une collecte en net recul depuis 2021 avec la fin annoncée de la CVAE

En termes d’évolution, on note un recul de la collecte de la contribution économique territoriale depuis 2021, date à laquelle la CVAE a été réduite de moitié avant sa suppression à venir en 2027. La collecte s’était déjà amoindrie depuis le passage de la taxe professionnelle à la CET. Ce recul venait en partie de la réduction de la base d’imposition de la CET qui s’appuie exclusivement sur les biens immobiliers des entreprises. La taxe professionnelle prenait également en compte dans son calcul, les équipements, les biens mobiliers et les recettes. Il y a donc un manque a gagner pour les collectivités territoriales depuis 15 ans qui n’est pas totalement compensé par la part de TVA qui leur a été allouée en retour.

La taxe sur les surfaces commerciales et les IFER

La taxe sur les surfaces commerciales (Tascom) et les impositions forfaitaires sur les entreprises de réseau (IFER) représentent des recettes fiscales relativement marginales. En 2021, leur collecte totale s’élevait à 2,4 milliards d’euros, soit moins de 3,6 % des recettes fiscales des collectivités locales.

La Tascom concerne essentiellement les entreprises de la grande distribution. Elle remplace la taxe d’aide au commerce et à l’artisanat (Taca) supprimée le 1er janvier 2009. Les IFER concernent quant à elles certaines entreprises rattachées à un secteur d’activité particulier : énergie, transport ferroviaire et télécommunications.

Ces IFER ont été mises en place en 2011 pour compenser la perte fiscale engendrée par la suppression de la taxe professionnelle et la mise en place de la CET dont les modalités diminuaient les contributions relevant des secteurs de l’énergie, du transport ferroviaire et des télécommunications.

Les tarifs des IFER varient en fonction des secteurs d’activité concernés. Par exemple, il est fixé à 8,36 euros par kilowatt pour les éoliennes terrestres et hydroliennes contre 1 827 euros par station pour les antennes relais de téléphonie mobile.

Commenter