Les failles de la réglementation Bâle II

Sont reprochées au cadre Bâle II notamment :

- Une réglementation procyclique: la valeur du ratio de fonds propres évolue mécaniquement avec les phases du cycle économique et financier. Dans les phases où le marché se porte bien, les modèles de pondération du risque tendent à faire baisser la valeur des actifs pondérés du risque. Cela permet ainsi aux banques de réduire leurs fonds propres, alors même qu’une instabilité financière latente se développe.

- La sous-estimation du risque de crédit: le modèle d’estimation du risque de crédit porte, sous Bâle II, avant tout les conséquences du défaut « effectif » de la contrepartie. Or, pour beaucoup de contrats financiers (produits dérivés, prêts de titres, prises en pension…), la simple dégradation de la solvabilité de la contrepartie contribue à la perte de valeur de l’actif. Autrement dit, même si la contrepartie ne fait pas défaut, une baisse de solidité financière fait perdre de la valeur à l’actif de la banque.

- La difficulté d’estimation du risque opérationnel: les modèles d’estimation du risque opérationnel sont considérés, sous Bâle II, comme trop complexes, assez partiaux, peu fiables, et peu comparables entre institutions.

- La complexité et les arbitrages des modèles internes: de manière générale, les versions internes des modèles d’évaluation des risques sont considérées comme de vraies usines à gaz et manquant de transparence, permettant potentiellement aux banques de faire « ce qu’elles veulent », puisque leur contrôle demande des ressources colossales au régulateur.

Il serait trop long de rentrer dans les détails de toutes les normes de Bâle III et leurs amendements. Voici cependant les grandes évolutions proposées au sein du nouveau cadre de régulation bancaire pour faire face à ces difficultés.

Renforcer le cadre des ratios de fonds propres

Nouvelles catégories de fonds propres

Le Tier 1 de capital est divisé en deux parties : les fonds propres de base (CET1, pour Common Equity Tier 1) et les fonds propres additionnels (AT1). Le CET1 comporte le capital des actions ordinaires émises, les profits non redistribués, et d’autres petites catégories. L’AT1 ne dresse pas une liste fixe d’instruments, mais instaure une liste de critères d’inclusion. Pour qu’un instrument puisse appartenir à la catégorie AT1, il doit entre autres ne pas avoir de date d’échéance ou de rachat, ne pas donner lieu à des versements systématiques, et doit pouvoir absorber des pertes. Les obligations convertibles (CoCo bonds) sont un exemple d’instrument de l’AT1 : ce sont des obligations qui se convertissent automatiquement en actions si les fonds propres de la banque tombent en dessous d’un certain seuil prédéfini. Bâle III introduit des planchers de fonds propres par catégorie : 4,5 % pour le CET1, 6 % pour le T1 (CET1 + AT1), et 8 % pour le T1+T2.

Le Tier 3, introduit sous Bâle II, est lui supprimé.

Amélioration des modèles internes

Les modèles internes utilisés par les banques ne peuvent pas donner lieu à des exigences de fonds propres trop basses. Un plancher de 72,5 % des fonds propres exigés par le modèle standard est introduit dans Bâle III afin d’empêcher les banques de manipuler leurs modèles internes dans le seul but d’éviter de constituer du capital.

L’utilisation des modèles internes, ou des versions les plus avancés, est limité à certaines classes d’actifs. Par exemple, pour estimer le risque de crédit associés aux actions, les banques ne peuvent maintenant utiliser que le modèle standard. Dans le cas d’utilisation de modèles internes, les banques sont de toute façon plus limitées dans l’estimation des paramètres. Par exemple, les probabilités de défaut se voient attribuer une valeur plancher. De plus, la mesure du risque privilégiée n’est plus la Value-at-Risk, mais plutôt l’Expected Shortfall.

Décomposition du risque de crédit

Bâle III introduit une nouvelle source de pertes dans l’évaluation du risque de crédit. En effet, sous Bâle II, le risque de crédit ne considérait que le risque direct, c’est-à-dire, la perte encourue par un défaut de la contrepartie. Il se trouve que la majorité des pertes subies lors de la crise des subprimes n’avait pas pour origine les défauts en tant que tels, mais plutôt les variations de notes de solvabilité des contreparties. Ce risque, dit CVA (pour Credit Value Adjustement) se manifeste surtout par la détention de produits dérivés.

Une banque conclue un swap de taux d’intérêt avec un client : elle reçoit un intérêt variable, et verse en échange un intérêt fixe. Si la note de solvabilité de ce client se dégrade (passant par exemple de BBB à B), alors la banque doit revoir à la baisse la valeur de ce contrat. Elle subit ainsi une perte qui doit être supportée par ses fonds propres.

Bâle III introduit une méthode pour intégrer le risque CVA (et d’autres risques dans le même esprit) au calcul du ratio de fonds propres.

Rationalisation du cadre du risque opérationnel

La cadre de Bâle III simplifie et clarifie le calcul du risque opérationnel. Il n’y plus qu’une seule approche, standard et plus prudente, s’appuyant sur les revenus de la banque et potentiellement sur ses pertes historiques. L’une des caractéristiques principales de cette nouvelle approche est que le risque opérationnel augmente plus que proportionnellement au revenu de la banque.

Séparation entre deux classes d’actifs

Bâle III renforce et clarifie la frontière entre les deux grands volets de l’actif des banques : le trading book et le banking book. Le trading book est constitué des actifs ayant vocation à être négocié sur le court/moyen terme, tandis que le banking book est composé des actifs qui ont pour vocation à être détenus sur le long-terme par la banque. Ces deux catégories ne sont pas exposées aux mêmes risques : le trading book est avant tout sensible au risque de marché, tandis que le banking book est sensible avant tout au risque de crédit.

Prendre en compte le risque systémique et le cycle financier

La vision de la régulation bancaire sous Bâle II est très « microprudentielle », c’est-à-dire focalisant sur chaque établissement pris un à un. Cependant, la crise des subprimes a montré non seulement l’instabilité du système dans son ensemble, mais également le rôle particulier joué par des grands acteurs bancaires. Ceux-ci, par ce qu’ils ont beaucoup de connexions avec les autres, s’avère très dangereux en cas de crise : s’ils font faillites, ils emporteront avec eux le reste du système, comme un jeu de dominos.

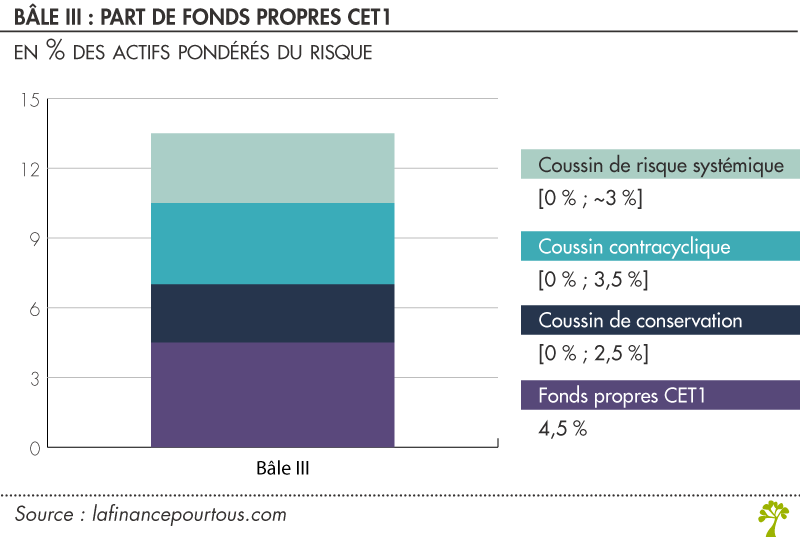

Bâle III introduit une partie « macroprudentielle » dans la régulation bancaire, qui considère la régulation à l’échelle du système bancaire dans son ensemble. Un certain nombre de « volants » (buffers) de fonds propres, appelés « coussins » dans le droit européen, sont définis dans cet objectif. Ces coussins sont des exigences supplémentaires, souvent associés à des risques particuliers :

- Le coussin de conservation (CCoB) : tous les établissements doivent détenir 2,5 % de fonds propres CET1 supplémentaires, qu’importe leur taille et la conjoncture économique. Mais pourquoi imposer un coussin de conservation fixe au lieu de simplement augmenter la valeur plancher du ratio de fonds propres ? Cela a en fait attrait aux conséquences en cas de non-respect de la régulation en vigueur. Si une banque ne respecte pas le coussin de conservation, elle se voit restreinte sur les redistributions (bonus, dividendes…) et se doit de reconstruire son capital. Quand elle passe en dessous du plancher « officiel » de fonds propres, en revanche, les conséquences sont bien plus dramatiques : ventes d’actifs contraintes, limitations d’activité de marché, mise sous tutelle… La création de se coussin permet ainsi d’introduire un entre-deux. En cas de difficulté financière, la banque à le temps de réagir, quitte à rogner momentanément sur le coussin de conservation, plutôt que de rentrer instantanément dans un statut de grave fragilité financière, tant du point de vue du régulateur que des investisseurs.

- Le coussin contracyclique (CCyB) : il impose aux banques des fonds propres supplémentaires en cas d’instabilité financière. Lorsque le régulateur détecte une augmentation des risques macrofinanciers (par exemple en utilisant des indicateurs de cycles financiers), il peut imposer jusqu’à 2,5 % de fonds propres CET1.

- Le coussin pour les établissements de risque systémique (G-SIB surcharge) : les grandes banques dont la faillite mettraient en péril la stabilité financière dans son ensemble (G-SIBs, pour global systemically important banks) se voient imposer, en plus des coussins susmentionnés, une surcharge de fonds propres supplémentaire, allant jusqu’à 3,5 % de CET1. Chaque année, le Financial Stability Board publie une liste de banques systémiques qui, en fonction de leur taille et de leurs liens, sont placés dans des catégories (buckets) de risque systémique. Sur la trentaine de banques souvent incluses, quatre sont françaises : la BNP Paribas, le groupe BPCE, le Crédit Agricole et la Société Générale.

- Le coussin de risque systémique (SyRB) : proprement européen, il permet de couvrir certains risques macrofinanciers non pris en compte par les autres coussins. Il peut être global ou sectoriel (auquel cas, il ne s’applique qu’à une partie des actifs), et n’a pas de valeur plafond théorique. En France, depuis 2021, un coussin de risque systémique de 3 % CET1 s’applique à une demi-douzaine de banques, afin de couvrir le risque lié à l’endettement des entreprises non financières.

Au total, donc, en plus des 4,5 % de ratio plancher de CET1, les banques se voient exiger les 2,5 % du coussin de conservation, une fourchette entre 0 et 2,5 % du coussin contracyclique, une fourchette entre 0 et 3,5 % du coussin pour les établissements de risque systémique, et une fourchette positive non plafonnée pour les autres risques systémiques. En théorie, le cadre Bâle III peut donc demander 13 % de fonds propres CET1, auxquels s’ajoutent des fonds propres d’un potentiel coussin de risque systémique. Le plancher du ratio de capital T1 + T2 peut ainsi atteindre les 17,5 %.

Implémentation d’un ratio de levier

La réglementation introduit ainsi un ratio de fonds propres, où les actifs ne sont pas pondérés par le risque. Bâle III institue un ratio simple, transparent, calibré pour compléter de manière crédible les exigences de fonds propres reposant sur le risque. Cette volonté est mue par deux objectifs :

- Limiter l’accumulation de l’effet de levier dans le secteur bancaire, contribuant ainsi à prévenir les processus d’inversion du levier.

- Compléter les exigences fondées sur le risque par une mesure simple, servant de filet de sécurité en cas de faille réglementaire ou d’innovation financière par exemple.

Pour le Comité, « un ratio de levier simple, venant en complément des mesures de fonds propres fondées sur le risque, revêt une importance primordiale et qu’il devrait prendre en compte de manière adéquate les sources de levier financier, tant au bilan que hors bilan. »

Le ratio de levier est défini comme tel :

Ratio de levier = fonds propres T1 / Mesure de l’exposition

La mesure de l’exposition prend en compte la valeur de l’actif au bilan, mais également les expositions sur les produits dérivés, sur les cessions temporaires de titres, et également d’autres actifs hors-bilan.

L’exigence minimale est fixée à 3 %, avec là encore une surcharge pour les établissements de risque systémique allant jusqu’à 1 %.

Faire face au risque de liquidité

La crise financière de 2008 a révélé que même des banques solvables, c’est-à-dire dont les fonds propres restaient solides, pouvaient faire faillite. En effet, la faillite a lieu lorsqu’une banque ne peut pas rembourser ses dettes. Or, une banque solvable peut être illiquide, c’est-à-dire, en retard dans le paiement de sa dette pour une pure question d’échéance.

Vous devez rembourser 1000 euros demain. Votre patrimoine est bien plus élevé que cela (vous avez par exemple une voiture, un vélo, des meubles…). Cependant, ces biens peuvent mettre du temps pour être vendus. Si vous n’avez pas 1000 euros sur votre compte en banque, alors vous êtes dans une situation de solvabilité (votre actif est plus grand que votre dette), mais également d’illiquidité (vous ne disposez pas des fonds pour rembourser votre dette à échéance). Vous êtes en situation de faillite.

Les banques centrales sont intervenues massivement pour éviter les faillites pour cause d’illiquidité. Afin de prévenir ce genre de difficulté dans le futur, Bâle III introduit deux ratios de liquidité :

- Le ratio de liquidité à court terme (Liquidity Coverage Ratio, LCR).

- Le ratio de liquidité de moyen terme (Net Stable Funding Ratio, NSFR).

Le LCR est défini comme :

Actifs liquides de haute qualité / Sorties nettes de trésorerie sur les 30 prochains jours > 100 %.

Les actifs de hautes qualités sont des actifs de faibles risques, dont la valorisation est simple, dont la valeur est stable, et qui peuvent se revendre facilement en cas de besoin. Des pondérations sont appliquées par classes d’actifs. Les sorties nettes de trésorerie sont l’ensemble des paiements qui devront être effectués pendant 30 jours, nets des entrées attendues (jusqu’à 75 % de la valeur des sorties).

Le NSFR est défini comme :

Montant des fonds stables disponibles / Montant des fonds stables demandés > 100 %

Le montant des fonds stables disponibles est défini comme la partie du capital et du passif qui devrait être fiable, stable, jusqu’à un an. Là encore, des pondérations sont proposées. Le montant des fonds stables demandés est fonction des de la liquidité et des échéances résiduelles des différents actifs détenus par cette institution (et autres expositions hors-bilan).

Son objectif est de garantir qu’en moyenne, sur un an, les établissements bancaires auront assez de liquidité pour faire face aux remboursements qui seront probablement exigés.

bonjour, je suis etudiant en finance banque assurance de l universite protestante au congo. j aimerai savoir concrètement les nouvelles reglémentations relatives au risque de contrepartie qu a aporté bâle3

Bonjour,

De nouvelles dispositions relatives au risque de contrepartie ont été mises en place dans le cadre de Bâle 3. Elles portent, plus particulièrement, sur une mesure plus rigoureuse de l’exposition à ce risque de contrepartie, notamment entre institutions financières. Vous trouverez davantage de détails sur cette question dans le document de la BRI « The Standardised Approach for Measuring Counterparty Credit Risk Exposure », disponible à l’adresse suivante : https://www.bis.org/publ/bcbs279.pdf.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonsoir

je suis etudiante en finance et pour mon travail de fin d’étude je parle de la resilience d’un système bancaire. Pouvez vous m’aider et merci

Bonjour,

Notre réponse est la même que pour Berecca qui avait la même question quelques mois auparavant. Mesurer la résilience du secteur bancaire est un exercice difficile pour lequel il n’existe pas de « formule magique ». Vous pouvez étudier la solvabilité et la liquidité des banques, ainsi que l’environnement macro-économique (une crise pouvant se répercuter sur les banques). Les organismes chargés de contrôler le risque bancaire, comme la Banque de France, pourraient vous donner des informations plus précises.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonjour,

Je suis étudiante en finance comptabilité et pour mon travail de fin d’étude, mon thème porte sur la conformité de gestion des risques de crédit sous Bâle II et Bâle III. Donc je voudrais savoir si vous avez un documents à me proposer sur les principales normes de gestion des risques de crédit sous bâle 2 et 3. Merci d’avance !

Bonjour,

Vous trouverez de premières indications pour votre recherche dans l’article ci-dessus et en particulier un point sur le ratio de solvabilité bancaire, le ratio d’effet de levier et la gestion du risque de liquidité.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonjour,

Je suis un étudiant en fin d’étude et mon thème de recherche porte sur l’Analyse de l’impact des régulations sur la gestion des risques de crédit bancaire. (Bâle II et Bâle III).

Donc j’aimerai savoir si vous avez des documents

Bonjour,

Nous ne produisons pas de document scientifique au niveau où vous l’entendez et nous vous conseillons, par conséquent, de vous tourner vers la littérature spécifique à ce sujet, comme par exemple l’article de J Blum, « Do capital adequacy requirements reduce risks in banking ? », disponible à l’adresse suivante : https://www.sciencedirect.com/science/article/abs/pii/S0378426698001137

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

je suis étudiante et mon sujet de memoire porte sur la cartographie des risques operationnels dans les banques. j’ai une section qui parle des risques operationnels selon bale III j’ai besoin d’aide s’il vous plait

Bonjour,

Nous vous conseillons de démarrer vos recherches par la lecture de la « Note récapitulative sur les réformes de Bâle III » rédigée par le Comité de Bâle lui-même. Ce document est disponible à l’adresse suivante : https://www.bis.org/bcbs/publ/d424_hlsummary_fr.pdf

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

bonjour, je suis etudiante en finance, pour mon travail de fin d’etude, je parle de la gestion des liquidités dans les micro finance. est ce qu’il existe des theories pour la gestion des liquidités? si oui lesquelles?

Bonjour,

Vous pouvez consulter le handbook « Liquidity Management. A Toolkit for Microfinance Institutions » disponible à l’adresse suivante (https://www.findevgateway.org/sites/default/files/publications/files/mfg-en-toolkit-liquidity-management-a-toolkit-for-microfinance-institutions-jan-2000.pdf), ainsi que, pour des données plus récentes, cet article :

http://www.e-mfp.eu/blog/how-long-can-microfinance-institutions-last-liquidity-crunch-analysis-data

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

bonjour,

je suis etudiante en finance et pour mon travail de fin d’étude je parle de la resilience d’un système bancaire! je voudrais savoir comment peut-on la mesurer et quels outils utiliser ?

Bonjour,

Mesurer la résilience du secteur bancaire est un exercice difficile pour lequel il n’existe pas de « formule magique ». Vous pouvez étudier la solvabilité et la liquidité des banques, ainsi que l’environnement macro-économique (une crise pouvant se répercuter sur les banques). Les organismes chargés de contrôler le risque bancaire, comme la Banque de France, pourraient vous donner des informations plus précises.

Meilleures salutations

L’Equipe de Lafinancepourtous.com

Bonjour,

Parmis les méthodes utilisées pour tester la résiliences des banques, on a les stress testing, c’est à dire prévoir des scénarii de crise et les tester sur l’ensemble des banques.

y a-t il d’autres méthodes ?

Bonjour,

je suis egalement un etudiant en fin d’etude et votre sujet d’etude m’interesse beaucoup. puis-je avoir le theme?

Je suis intéressée par votre sujet. pouvez vous m’aider par quelques instructions ?

j’aime la finance pour tous

Bonjour! Merci beaucoup pour votre publication.

excellent rappel