La Banque des Règlements Internationaux (BRI), dont le siège est à Bâle (Suisse), a établi des ratios de solvabilité que toutes les banques doivent respecter et qui s’appuient sur les fonds propres. Ces outils sont au cœur de la régulation du système bancaire dans nos économies modernes.

Le ratio de fonds propres

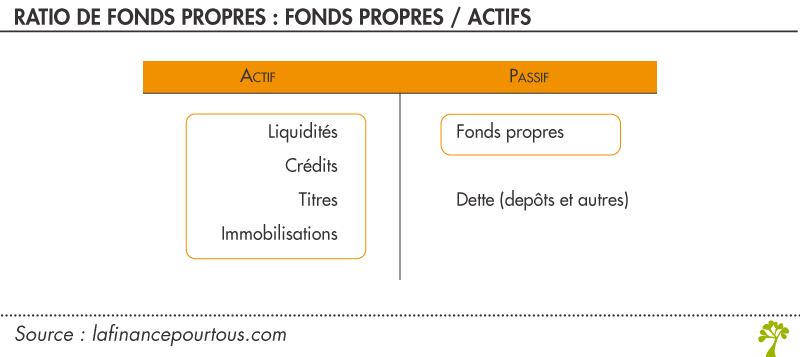

Un ratio de fonds propres d’une banque est un rapport entre ses fonds propres et ses actifs. Les fonds propres constituent les ressources que la banque a à sa disposition qui n’ont pas vocation à être remboursés à qui que ce soit. Les actifs constituent toutes les possessions de la banque (immeubles, liquidités, crédits…).

Le ratio de fonds propres est un indicateur de la solvabilité de l’établissement : plus il est élevé, plus la banque peut se permettre de subir des pertes, tout en restant en capacité d’honorer ses dettes.

Le Comité de Bâle a proposé, au cours des dernières décennies, l’utilisation de ratios de fonds propres affinés comme pilier de la régulation bancaire. L’objet général des débats est de déterminer un ratio de fonds propres « plancher », en mettant en balance deux risques : un plancher trop bas ne garantit pas la survie des banques en cas de crise grave, et un plancher trop haut restreint trop les banques dans leur activité de crédit.

Trois perspectives d’affinement ont été explorées depuis une quarantaine d’années. Tout d’abord, les actifs sont pondérés par leur risque associé : investir dans des obligations d’État ou dans des actions d’entreprises n’est pas neutre sur le risque encouru. Reste à savoir comment évaluer le risque des actifs : à l’heure actuelle, les banques ont le choix d’utiliser le modèle du régulateur ou d’utiliser leurs modèles internes, avec quelques restrictions. Ensuite, les fonds propres sont répartis en plusieurs catégories, appelés Tiers, en fonction de leur accessibilité et de leur garantie. Enfin, le régulateur peut ajuster la valeur du ratio de fonds propres minimum, en fonction notamment de la taille des établissements (et donc du risque encouru par sa faillite) et des risques pesant sur la stabilité financière à l’échelle macroéconomique.

L’intérêt d’un ratio de fonds propres

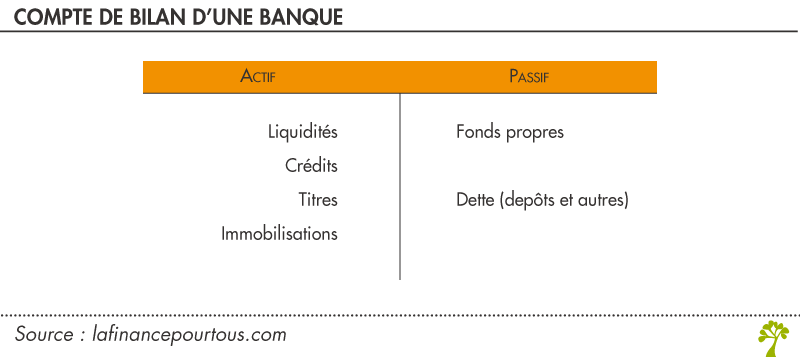

Actif et passif

L’objectif général d’un ratio de fonds propres est de garantir la solidité financière d’une banque. En somme, il s’agit d’un simple rapport entre les ressources de l’établissement et les risques qu’il prend. L’intuition d’un ratio de fonds propres peut être représenté grâce au compte de bilan d’une banque.

Voici le bilan d’une banque. A gauche, à l’actif, est énuméré ce que la banque possède. On retrouve en particulier les crédits qu’elle a accordé, ses immobilisations (immeubles, matériel…), ses liquidités et ses investissements financiers, sous forme de titres. A droite, au passif, est énuméré ce grâce à quoi la banque a financé l’actif. Il est constitué principalement de trois choses : des fonds propres, de la dette contractée auprès d’autres banques ou de la banque centrale, et des dépôts (qui sont en fait une forme de dette à l’égard des déposants). L’actif est comptablement toujours égal au passif.

Fonds propres et solvabilité

Les fonds propres constituent les ressources à disposition de la banque qui n’ont pas vocation à être remboursées à qui que ce soit.

Les fonds propres sont également regroupés sous l’appellation générique de « capital ». Les deux termes sont interchangeables : on peut donc parler du « capital » de la banque ou du « ratio de capital » sans que cela ne prête à confusion.

Autrement dit, il s’agit des « vrais fonds » de la banque. On retrouve par exemple l’argent obtenu grâce à l‘émission d’actions, et les réserves accumulées grâce à l’activité de l’entreprise. C’est donc également l’argent qu’elle peut se permettre de perdre tout en restant solvable, c’est-à-dire en capacité de faire face à leurs engagements financiers. Un ratio de fonds propres compare ce capital au total des actifs de la banque.

Si la banque a des fonds propres très faibles par rapport aux actifs qu’elle possède, elle se trouve dans une situation risquée. Pourquoi ? Par ce que si la valeur des actifs chute ne serait-ce qu’un petit peu, alors elle tombera sous la valeur de la dette. Si tel est le cas, la banque sera insolvable : elle ne pourra plus rembourser la dette sur le long-terme.

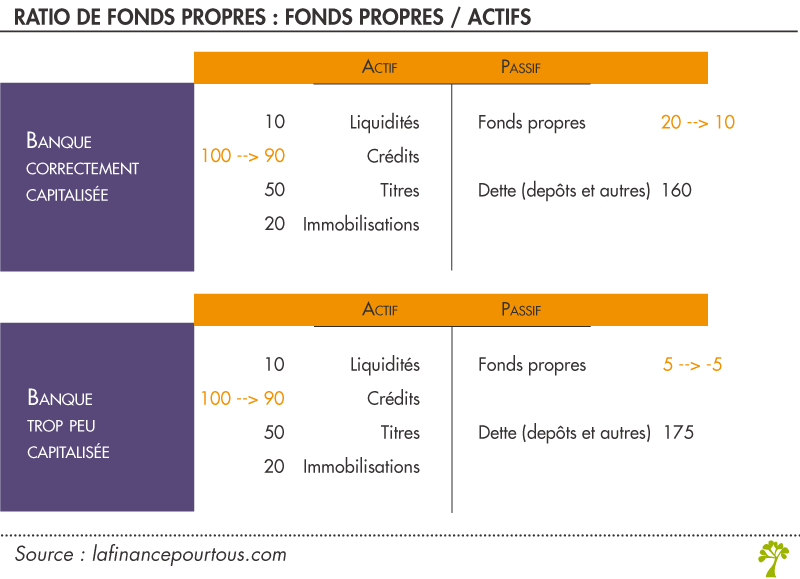

Supposons par exemple que, suite à une récession économique, 10 % des montants des crédits effectués par la banque ne soient pas remboursés.

En haut, une banque correctement capitalisée peut subir cette perte. La baisse de la valeur à l’actif est compensée par une baisse de la valeur au passif. Pris dans l’autre sens, cela veut dire que la valeur restante de l’actif est suffisante pour couvrir les dettes de la banque. En bas, pour une banque trop peu capitalisée, la perte ne peut pas être compensée par une baisse des fonds propres, qui deviendraient négatifs. Pris dans l’autre sens, cela veut dire que la valeur restante de l’actif n’est pas suffisante pour couvrir les dettes de la banque.

S’assurer que les fonds propres représentent une part conséquente des ressources de la banque permet donc de garantir que celle-ci pourra faire face à des pertes éventuelles. Tel est le cœur de toute la régulation bancaire depuis une quarantaine d’année.

Comparer les fonds propres aux actifs : quels fonds propres, quels actifs ?

Cependant, simplement comparer la quantité de fonds propres et la quantité des actifs est très imparfait : la solidité de la banque dépend aussi des risques associés aux actifs. Un investissement d’un million d’euro n’implique pas les mêmes risques s’il est placé sur les marchés boursiers, ou bien sur des obligations d’État. De même, tous les fonds propres des banques ne se valent pas : certaines ressources sont plus sûres et plus « accessibles » que d’autres. Prendre en compte l’hétérogénéité des actifs et du capital est donc primordial.

Bâle I et le ratio Cooke : premier essai d’un ratio “intelligent”

Un premier ratio prenant en considération ces questions a été créé dès 1988. On l’appelle ratio de Bâle I (ou ratio Cooke).

Tout d’abord, les actifs sont pondérés par le risque de crédit qui leur sont associés : 0 % pour un emprunt d’État membre de l’OCDE et le cash, 20 % pour un emprunt d’une autre banque ou pour certains titres de haute qualité, 50 % pour un crédit immobilier hypothécaire, 100 % pour les autres actifs… Autrement dit, un actif peu risqué « compte moins » dans le calcul du ratio.

Le risque de crédit est le risque qu’un emprunteur ne rembourse pas ses dettes ou ses obligations selon les termes convenus.

Les fonds propres sont séparés en deux catégories, qu’on appelle des Tiers. Le Tier 1 est constitué de ce qu’on appelle le capital social (c’est-à-dire l’argent apporté par les associés et provenant de l’émission d’actions), et des réserves déclarées (surtout provenant des profits non distribués). Ce sont les fonds propres « durs », qui ne font l’objet d’aucun débats. Le Tier 2 est constitué autre entre de réserves non affectées, d’écarts de réévaluation d’actifs, de provisions, et d’instruments hybrides et de dettes subordonnées de long-terme. Ce sont, en gros, des ressources en capital potentielles de la banque, mais qui sont plus difficilement mobilisables.

La recommandation du Comité de Bâle est que ce ratio de fonds propres sur les actifs pondérés du risque soit de 8 % au minimum. Les fonds propres de Tier 1 doivent, au sein de ce ratio, représenter au moins 4 % des actifs.

Ratio Bâle I / Cooke : Fonds Propres / Actifs pondérés du risque de crédit > 8%, dont Fonds Propres T1 / Actifs Pondérés > 4%.

Supposons qu’une banque ait le profil d’actifs suivant : 100 de prêts à des États de l’OCDE, 40 de crédits immobiliers, et 30 d’autres crédits. Les fonds propres minimum qu’elle doit détenir est de :

8 % * (100 * 0 % + 40 * 50 % + 30 * 100 %) = 8 % * 50 = 4

Dans ces 4 de fonds propres, au moins 2 doivent être des fonds propres de Tier 1, c’est-à-dire du capital social ou des reserves déclarées.

Bâle II et le ratio McDonough : nouveaux risques et modèles internes

Bien que le ratio Cooke soit fondateur, il montre ses limites dès les années 1990. Deux choses lui sont reprochées : d’une part, les pondérations pour mesurer les risques associés aux actifs semblent arbitraires, et ne se prêtent pas à la diversité des établissements et des situations. D’autre part, le risque de crédit, bien qu’incontournable, ne constitue que l’un des risques auxquels les banques sont exposées. Le scandale de la banque Barings, en 1995, montre l’importance de considérer les risques d’autres natures. Dès 1996, un amendement au ratio Cooke est adopté pour prendre en compte le risque de marché. Mais c’est sous l’accord de Bâle II, en 2004, que le cadre est véritablement élargi.

Le risque de marché est le risque résultant des mouvements des prix du marché.

Le risque opérationnel est le risque résultant de la défaillance des processus, des personnes et des systèmes internes, ou d’événements extérieurs (ex : le risque juridique).

Le ratio Cooke est remplacé par le ratio McDonough, plus complet sous deux aspects :

- Les actifs sont pondérés du risque de crédit, mais également du risque de marché et du risque opérationnel associé.

- Les risques peuvent être estimés par plusieurs approches, globalement séparées en deux catégories : les approches standard/externes, prenant appui sur des paramètres définis par les régulateurs (parfois en s’appuyant sur les notes des agences de notations), et les approches avancées/internes, permettant aux grands établissements de développer leurs propres méthodes.

Les actifs pondérés des risques totaux sont simplement la somme des actifs pondérés de chaque risque pris séparément. Nous avons donc :

Ratio Bâle II / McDonough : Fonds Propres / (Actifs pondérés du risque de crédit + Actifs pondérés du risque de marché + Actifs pondérés du risque opérationnel) > 8%, dont Fonds Propres T1 / Actifs Pondérés > 4%.

Pour calculer les pondérations, les banques peuvent s’appuyer soit sur des modèles standards fournis par le régulateur, soit sur des modèles développés en interne. La fixation des pondérations est l’un des enjeux majeurs, encore aujourd’hui, des débats sur la réglementation de Bâle, les lobbys bancaires préférant mettre en avant les méthodes internes. Ceux-ci seraient plus flexibles, et plus adaptées au fonctionnement de chaque établissement. Les critiques reprochent cependant aux modèles internes d’être opaques, et biaisés pour permettre aux établissements de prendre plus de risques. Dans Bâle III, le niveau de fonds propres calculé via modèle interne ne doit pas inférieur à 72,5 % des exigences prévues par le modèle standard, afin d’éviter une prise de risque trop importante par les établissements.

Il est également à noter que Bâle II introduit, dans son deuxième pilier, un pouvoir discrétionnaire du régulateur pour augmenter le plancher de fonds propres au cas par cas. L’objectif est de s’assurer que les banques soient couvertes face à d’autres risques (risque de concentration, risque de liquidité…) qui ne sont pas mesurés par le ratio McDonough. Ce pouvoir discrétionnaire, intégré en tandem avec un processus interne d’évaluation des autres risques (ICAAP, pour Internal Capital Adequacy Assessment Process), anticipe les évolutions établies sous Bâle III.

Enfin, en rapport avec le ratio de fonds propre, Bâle II introduit un troisième Tier de capital, le Tier 3, comprenant certaines dettes subordonnées de plus court terme (mais de plus de deux ans de maturité). Il s’agit de dettes remboursées après toutes les autres en cas de faillite, et qui peuvent donc être assimilées, dans une certaine mesure, à du capital. Ce Tier 3 ne sert pas à couvrir la banque contre le risque de crédit et le risque opérationnel, mais seulement contre une partie du risque de marché, qui est donc déduit des actifs pondérés du risque dans le calcul du ratio.

Les modèles d’évaluation du risque dans Bâle II (niveau avancé)

Rentrer dans le détail des modèles d’évaluation du risque serait bien trop difficile. On peut cependant essayer de résumer brièvement les principales options qui s’offrent aux banques pour chaque catégorie de risque.

Le calcul du risque de crédit, pour un actif donné, s’appuie sur quatre paramètres : la probabilité de défaut (PD), la perte en cas de défaut (LGD, en pourcentage de la valeur de l’exposition), l’exposition au défaut (EAD, les montants engagés), et la maturité de l’actif. Il existe trois approches d’évaluation :

– Standard (SA-CR) : la banque reprend les paramètres du régulateur.

– Interne basique (F-IRB) : la banque estime elle-même la probabilité de défaut, et reprend les autres paramètres aux régulateurs.

– Interne avancée (A-IRB) : la banque estime elle-même tous les paramètres.

Le calcul du risque de marché peut être fait via deux approches :

– Standard : en utilisant les pondérations fixes des régulateurs, et les notes des grandes agences de notation.

– Interne : en s’appuyant en particulier sur la Value-at-Risk des actifs.

Le calcul du risque opérationnel est plus délicat, car il est multi-dimensionnel et très incertain. Il n’est par exemple pas souvent possible d’utiliser des données historiques d’incidents. Trois approches existent :

– Basique : un pourcentage fixe (souvent de 15 %) est appliqué au revenu brut moyen des trois dernières années.

– Standard : les activités de la banque sont divisées en huit lignes d’activité : financement des entreprises, négoce et vente, banque de détail, banque commerciale, paiement et règlement, services d’agence, gestion d’actifs et courtage de détail. Au sein de chaque ligne d’activité, on applique un pourcentage fixe (entre 12 % et 18%).

– Avancé (AMA) : la banque estime elle-même le risque de perte. La méthode la plus courante est d’estimer des distributions de fréquence et de sévérité, pour construire synthétiquement des distributions de perte, par exemple sur un an.

Bâle III : entrée de la politique macroprudentielle

L’implémentation de Bâle II, à partir de 2008, a lieu juste avant la crise des subprimes, qui remet directement en cause certaines parties du cadre de réglementation. Bâle III doit être vue comme une grosse évolution prenant en compte l’expérience de la crise. La mise en place de Bâle III a été très longue, tant et si bien qu’à la fin des années 2010, certains analystes aiment parler des dernières mises à jour de « Bâle 3.5 », « Bâle IV », voire « Basel III Endgame ». Sont reprochées au cadre Bâle II notamment :

- Une réglementation procyclique : la valeur du ratio de fonds propres évolue mécaniquement avec les phases du cycle économique et financier. Dans les phases où le marché se porte bien, les modèles de pondération du risque tendent à faire baisser la valeur des actifs pondérés du risque. Cela permet ainsi aux banques de réduire leurs fonds propres, alors même qu’une instabilité financière latente se développe.

- La sous-estimation du risque de crédit : le modèle d’estimation du risque de crédit porte, sous Bâle II, avant tout les conséquences du défaut « effectif » de la contrepartie. Or, pour beaucoup de contrats financiers (produits dérivés, prêts de titres, prises en pension…), la simple dégradation de la solvabilité de la contrepartie contribue à la perte de valeur de l’actif. Autrement dit, même si la contrepartie ne fait pas défaut, une baisse de solidité financière fait perdre de la valeur à l’actif de la banque.

- La difficulté d’estimation du risque opérationnel : les modèles d’estimation du risque opérationnel sont considérés, sous Bâle II, comme trop complexes, assez partiaux, peu fiables, et peu comparables entre institutions.

- La complexité et les arbitrages des modèles internes : de manière générale, les versions internes des modèles d’évaluation des risques sont considérées comme de vraies usines à gaz et manquant de transparence, permettant potentiellement aux banques de faire « ce qu’elles veulent », puisque leur contrôle demande des ressources colossales au régulateur.

Il serait beaucoup trop long de rentrer dans les détails de toutes les normes de Bâle III et leurs amendements, même en ne se focalisant que sur le ratio de fonds propres.

Voici cependant les grandes évolutions du ratio de solvabilité proposés pour répondre aux défaillances de Bâle II.

En résumé :

Bâle III modifie le ratio de fonds propres afin qu’il soit plus fiable et plus à même de lutter contre les risques, notamment le risque systémique. Le risque systémique décrit la possibilité qu’un événement particulier entraîne, par réaction en chaîne, des effets négatifs considérables sur l’ensemble du système financier. C’est la première fois qu’une considération purement macroéconomique est introduite dans la réglementation. On parle alors de politique macroprudentielle.

Bâle III renforce la composition des fonds propres, restreint la flexibilité des modèles internes, et impose des fonds propres supplémentaires aux grands établissements, voire à toutes les banques en cas de risque financier systémique. Au total, le ratio plancher peut parfois dépasser les 15 %. Bien que le cadre réglementaire soit très complexe, Bâle III tente de clarifier et de simplifier certains calculs et certaines procédures.

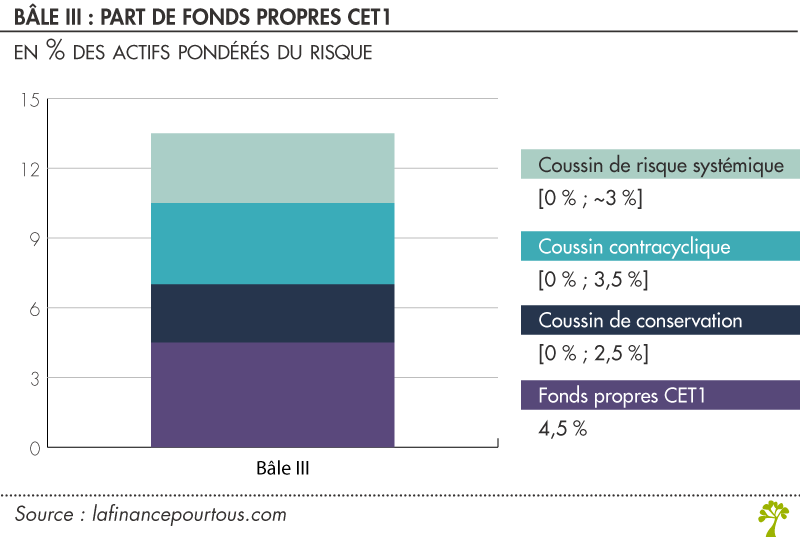

Nouvelles catégories de fonds propres

Le Tier 1 de capital est divisé en deux parties : les fonds propres de base (CET1, pour Common Equity Tier 1) et les fonds propres additionnels (AT1). Le CET1 comporte le capital des actions ordinaires émises, les profits non redistribués, et d’autres petites catégories. L’AT1 ne dresse pas une liste fixe d’instruments, mais instaure une liste de critères d’inclusion. Pour qu’un instrument puisse appartenir à la catégorie AT1, il doit entre autres ne pas avoir de date d’échéance ou de rachat, ne pas donner lieu à des versements systématiques, et doit pouvoir absorber des pertes. Les obligations convertibles (CoCo bonds) sont un exemple d’instrument de l’AT1 : ce sont des obligations qui se convertissent automatiquement en actions si les fonds propres de la banque tombent en dessous d’un certain seuil prédéfini. Bâle III introduit des planchers de fonds propres par catégorie : 4,5 % pour le CET1, 6 % pour le T1 (CET1 + AT1), et 8 % pour le T1+T2.

Le Tier 3, introduit sous Bâle II, est lui supprimé.

Amélioration des modèles internes

Les modèles internes utilisés par les banques ne peuvent pas donner lieu à des exigences de fonds propres trop basses. Un plancher de 72,5 % des fonds propres exigés par le modèle standard est introduit dans Bâle III afin d’empêcher les banques de manipuler leurs modèles internes dans le seul but d’éviter de constituer du capital.

L’utilisation des modèles internes, ou des versions les plus avancés, est limité à certaines classes d’actifs. Par exemple, pour estimer le risque de crédit associés aux actions, les banques ne peuvent maintenant utiliser que le modèle standard. Dans le cas d’utilisation de modèles internes, les banques sont de toute façon plus limitées dans l’estimation des paramètres. Par exemple, les probabilités de défaut se voient attribuer une valeur plancher. De plus, la mesure du risque privilégiée n’est plus la Value-at-Risk, mais plutôt l’Expected Shortfall.

Décomposition du risque de crédit

Bâle III introduit une nouvelle source de pertes dans l’évaluation du risque de crédit. En effet, sous Bâle II, le risque de crédit ne considérait que le risque direct, c’est-à-dire, la perte encourue par un défaut de la contrepartie. Il se trouve que la majorité des pertes subies lors de la crise des subprimes n’avait pas pour origine les défauts en tant que tels, mais plutôt les variations de notes de solvabilité des contreparties. Ce risque, dit CVA (pour Credit Value Adjustement) se manifeste surtout par la détention de produits dérivés.

Une banque conclue un swap de taux d’intérêt avec un client : elle reçoit un intérêt variable, et verse en échange un intérêt fixe. Si la note de solvabilité de ce client se dégrade (passant par exemple de BBB à B), alors la banque doit revoir à la baisse la valeur de ce contrat. Elle subit ainsi une perte qui doit être supportée par ses fonds propres.

Bâle III introduit une méthode pour intégrer le risque CVA (et d’autres risques dans le même esprit) au calcul du ratio de fonds propres.

Rationalisation du cadre du risque opérationnel

La cadre de Bâle III simplifie et clarifie le calcul du risque opérationnel. Il n’y plus qu’une seule approche, standard et plus prudente, s’appuyant sur les revenus de la banque et potentiellement sur ses pertes historiques. L’une des caractéristiques principales de cette nouvelle approche est que le risque opérationnel augmente plus que proportionnellement au revenu de la banque.

Séparation entre deux classes d’actifs

Bâle III renforce et clarifie la frontière entre les deux grands volets de l’actif des banques : le trading book et le banking book. Le trading book est constitué des actifs ayant vocation à être négocié sur le court/moyen terme, tandis que le banking book est composé des actifs qui ont pour vocation à être détenus sur le long-terme par la banque. Ces deux catégories ne sont pas exposées aux mêmes risques : le trading book est avant tout sensible au risque de marché, tandis que le banking book est sensible avant tout au risque de crédit.

Coussins de fonds propres

Bâle III introduit un certain nombre de « volants » (buffers) de fonds propres, appelés « coussins » dans le droit européen. Ces coussins sont des exigences supplémentaires, souvent associés à des risques particuliers :

- Le coussin de conservation (CCoB) : tous les établissements doivent détenir 2,5 % de fonds propres CET1 supplémentaires, qu’importe leur taille et la conjoncture économique. Mais pourquoi imposer un coussin de conservation fixe au lieu de simplement augmenter la valeur plancher du ratio de fonds propres ? Cela a en fait attrait aux conséquences en cas de non-respect de la régulation en vigueur. Si une banque ne respecte pas le coussin de conservation, elle se voit restreinte sur les redistributions (bonus, dividendes…) et se doit de reconstruire son capital. Quand elle passe en dessous du plancher « officiel » de fonds propres, en revanche, les conséquences sont bien plus dramatiques : ventes d’actifs contraintes, limitations d’activité de marché, mise sous tutelle… La création de se coussin permet ainsi d’introduire un entre-deux. En cas de difficulté financière, la banque à le temps de réagir, quitte à rogner momentanément sur le coussin de conservation, plutôt que de rentrer instantanément dans un statut de grave fragilité financière, tant du point de vue du régulateur que des investisseurs.

- Le coussin contracyclique (CCyB) : il impose aux banques des fonds propres supplémentaires en cas d’instabilité financière. Lorsque le régulateur détecte une augmentation des risques macrofinanciers (par exemple en utilisant des indicateurs de cycles financiers), il peut imposer jusqu’à 2,5 % de fonds propres CET1.

- Le coussin pour les établissements de risque systémique (G-SIB surcharge) : les grandes banques dont la faillite mettraient en péril la stabilité financière dans son ensemble (G-SIBs, pour global systemically important banks) se voient imposer, en plus des coussins susmentionnés, une surcharge de fonds propres supplémentaire, allant jusqu’à 3,5 % de CET1. Chaque année, le Financial Stability Board publie une liste de banques systémiques qui, en fonction de leur taille et de leurs liens, sont placés dans des catégories (buckets) de risque systémique. Sur la trentaine de banques souvent incluses, quatre sont françaises : la BNP Paribas, le groupe BPCE, le Crédit Agricole et la Société Générale.

- Le coussin de risque systémique (SyRB) : proprement européen, il permet de couvrir certains risques macrofinanciers non pris en compte par les autres coussins. Il peut être global ou sectoriel (auquel cas, il ne s’applique qu’à une partie des actifs), et n’a pas de valeur plafond théorique. En France, depuis 2021, un coussin de risque systémique de 3 % CET1 s’applique à une demi-douzaine de banques, afin de couvrir le risque lié à l’endettement des entreprises non financières.

Au total, donc, en plus des 4,5 % de ratio plancher de CET1, les banques se voient exiger les 2,5 % du coussin de conservation, une fourchette entre 0 et 2,5 % du coussin contracyclique, une fourchette entre 0 et 3,5 % du coussin pour les établissements de risque systémique, et une fourchette positive non plafonnée pour les autres risques systémiques. En théorie, le cadre Bâle III peut donc demander 13 % de fonds propres CET1, auxquels s’ajoutent des fonds propres d’un potentiel coussin de risque systémique. Le plancher du ratio de capital T1 + T2 peut ainsi atteindre les 17,5 %.

La situation des banques françaises

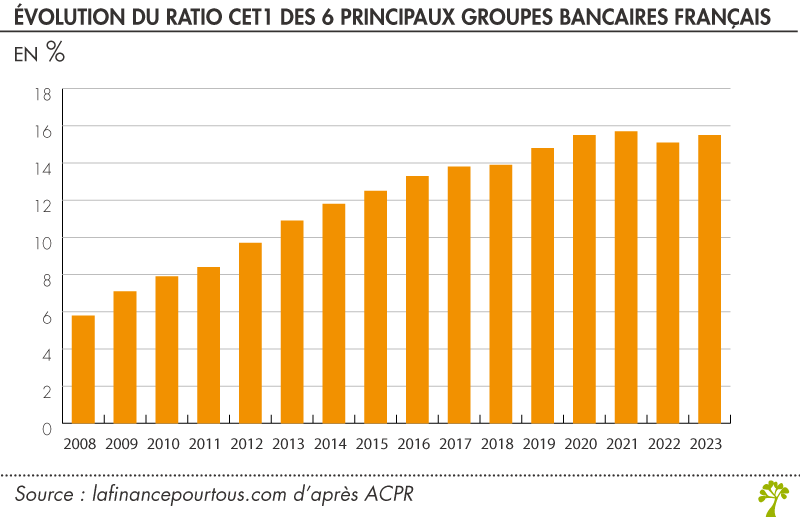

Selon l’ACPR, la situation prudentielle des grandes banques françaises s’est consolidée au cours des dernières années. L’autorité de contrôle met notamment en avant les fonds propres presque au plus haut dégagés par les établissements bancaires. Leur solvabilité s’est maintenue à un niveau légèrement supérieur à la moyenne des grandes banques européennes, et leurs ratios de liquidité se sont légèrement améliorés.

Fin 2023, le ratio de solvabilité CET1 est d’environ 15,5 % en moyenne pour les 6 principaux groupes bancaires français. Ce ratio est en nette augmentation depuis 2008, date à laquelle il atteignait 5,8 %.

Bonjour mon thème porte sur la Solvabilité bancaire et structure du capital des banques:Cas des pays.

J’ai besoin d’aide sur la compréhension de mon thème de thèse.

Bonjour,

L’énoncé de votre sujet semble incomplet. Quoiqu’il en soit, nous vous suggérons de débuter vos recherches par la lecture de revues de littérature ou d’articles fournissant un survey, comme par exemple « Bank Capital Redux: Solvency, Liquidity, and Crisis » de Jorda et al. (disponible à l’adresse suivante : https://academic.oup.com/restud/advance-article-abstract/doi/10.1093/restud/rdaa040/5889963?redirectedFrom=fulltext).

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Lorsque vous dites que le sujet semble incomplet que me proposez vous dans ce cas de figure? Comme vous pouvez le voir il me semble aussi très vaste donc avez vous une idée de proposition ? merci

Bonjour,

Votre sujet est incomplet car vous écrivez « Cas des pays », ce qui semble suggérer que vous allez vous concentrer sur une zone géographique précise, mais vous ne l’avez pas mentionnée.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonjour,

je travaille sur thème » l’évaluation de la performance financière d’une banque à travers l’analyse financière » quelles sont les problématiques de ce sujet? et les ratios sur lesquels je dois fonder mon opinion?

MERCI D’AVANCE.

Bonjour,

Pour traiter ce sujet, vous pouvait calculer ce que l’on appelle les SIG, ou soldes intermédiaires de gestion, ou encore différents indicateurs issus des données boursières de ces banques. Vous trouverez une illustration de ces méthodes dans cette publication de la Banque de France (pour laquelle il conviendrait de mettre à jour les données) : https://www.banque-france.fr/sites/default/files/media/2017/11/06/cb_ra_1995_02.pdf

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonjour je travail sur un sujet de « l’effet de levier dans les institutions bancaires » jaimerais avoir une idée sur la vraie problématique de ce sujet et les concepts qu’il recouvre.

Bonjour,

Ce thème est particulièrement intéressant et recouvre de nombreux aspects de l’économie bancaire. Voici par exemple quelques sujets pouvant faire l’objet d’un approfondissement : existe-t-il un niveau optimal de levier pour les établissements bancaires ? Dans quelle mesure le levier a-t-il une influence sur la performance financière des banques ? Etc. Nous vous conseillons de prendre contact avec un référent universitaire afin d’affiner vos réflexions.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonjour (je crois que mon précédent commentaire n’est pas parti, je me permets de le ré-envoyer),

Je me pose la question de la solidité financière des banques en ligne. J’imagine que le CET 1 est calculé pour l’ensemble d’un groupe bancaire incluant ses filiales. Et donc que la solidité d’une banque en ligne (Monabanq par exemple) du point de vue du CET1 dépend exclusivement de la solidité de son groupe (ici Groupe Crédit Mutuel). Me le confirmez-vous ?

Qu’en serait-il de la solidité financière pour une banque comme Crédit Mutuel Arkea qui souhaite « divorcer » de son groupe historique ? Si elle venait à prendre son indépendance demain, j’imagine qu’il serait extrêmement compliqué d’évaluer/de projeter sa solidité financière, qui aurait d’ailleurs certainement d’importants impacts sur la solidité de son groupe d’origine ?

Merci d’avance 🙂

Bonjour,

Il est possible de calculer un ratio CET1, dit de « fonds propres durs », pour chaque banque. Toutefois, les résultats sont traditionnellement présentés au niveau d’un groupe bancaire dans son ensemble. En effet, en cas de difficultés, une banque trouvera en premier lieu de l’aide auprès de son groupe. C’est donc la solidité de ce dernier qui importe pour évaluer la stabilité d’un système financier donné. Concernant votre seconde question effectivement, il serait difficile d’évaluer a priori la solidité financière d’une banque prise individuellement. Il conviendrait pour cela de se reporter aux annonces officielles de cette banque, ainsi qu’aux publications de l’Autorité de Contrôle Prudentiel et de Résolution, l’organisme chargé de la supervision des secteurs bancaires et d’assurance.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Merci !

Bonsoir

– quel est les principaux ratios d’une banque et comment les calculs

Bonjour,

Le ratio dit de «Bâle III » est très regardé. Comme expliqué dans notre décryptage, il mesure les fonds propres par rapport aux engagements de la banque (crédits et autres placements).

Meilleures salutations

L’Equipe de Lafinancepourtous.com

bonjour

vous pouvez m’expliquer qu’il est la relation entre la suppression de tier 3 et les résolutions de bale 4? mercii

Bonjour,

Sur ces sujets très techniques nous vous suggérons de vous adresser aux régulateurs, par exemple la Banque de France ou le Comité de Bâle (https://acpr.banque-france.fr/europe-et-international/banques/instances/comite-de-bale).

Meilleures salutations

L’Equipe de Lafinancepourtous.com

quelle est la raison de la suppression du tier 3 ,et quelle est sa relation avec les résolutions bancaires ?

Bonjour,

La réforme de Bâle III a supprimé la catégorie des fonds propres Tier 3 et a créé une nouvelle catégorie de fonds propres, le Common Equity Tier 1 ou Core Tier 1, constituée des éléments de fonds propres les plus « purs ». Cette réforme visait à donner plus de transparence et de simplicité dans la composition des fonds propres. N’étant pas spécialiste de ces questions très techniques nous vous suggérons de vous informer auprès des régulateurs bancaires ou de consulter ce lien : http://www.assemblee-nationale.fr/13/europe/rap-info/i4154.asp#P153_18615

Meilleures salutations.

Meilleures salutations

L’Equipe de Lafinancepourtous.com

dans le cas de mesure de l’impact du risque de contrepartie sur la rentabilité de la banque et lesquels des éléments (de la rentabilité) seront plus exactement affectés ? merci

Bonjour,

Nous ne sommes pas certains de bien comprendre votre question, notamment lorsque vous parlez des « éléments de rentabilité ». Le risque de contrepartie affecte la rentabilité d’une banque car, si elle n’est pas remboursée, sa rentabilité baisse.

Meilleures salutations

L’Equipe de Lafinancepourtous.com

Bonjour. Pensez-vous que toutes ces reformes bancaires que consacre Bale III soient de nature a fortement influencer la place de la banque dans la sauvegarde des entreprises en difficulté ? Autrement dit, doit-on craindre un effet pervers dans le sauvetage des entreprises en difficulté ?

Bonjour,

Votre question est très technique et dépasse l’étendue de nos compétences. Sur ces sujets nous vous suggérons par exemple les analyses de Christophe Nijdam, spécialiste du sujet, comme cette interview (http://www.minoritaires.com/christophe-nijdam-actionnaires-banques-gouvernance/).

Meilleures salutations

L’Equipe de Lafinancepourtous.com

Bonsoir,

Je travaille sur mon travail de fin d’études universitaires et ça concerne les stratégies financières qu’une banque commerciale peut utiliser pour se redresser. J’essaie de comprendre les enjeux d’une diminution des fonds propres sur la gestion d’une banque commerciale autrement dit si les fonds propres d’une banque diminue quels seront les conséquences ? Est-ce la faillite ou autre ? Et quel est le rôle (l’utilité) des fonds propres dans une banque commerciale?

Bonjour,

Les fonds propres servent notamment de « coussins de sécurité » pour amortir les chocs, par exemple si des emprunteurs ne remboursent pas la banque. Une diminution des fonds propres d’une banque n’entraîne pas nécessairement la faillite mais augmente sa probabilité.

Meilleures salutations

L’Equipe de Lafinancepourtous.com