Type d’émetteur des obligations

Les obligations d’État

Les États émettent des obligations pour couvrir leur besoin de financement à moyen et à long terme. Parmi les obligations les plus connues, on peut citer les obligations assimilables du Trésor (OAT) en France, les « Bunds » en Allemagne, les « Gilts » au Royaume-Uni ou encore les « Treasury Bonds » aux États-Unis.

En France, les OAT sont pour la plupart émises à taux fixes et remboursables in fine, c’est-à-dire que le capital prêté n’est remboursé que lorsque l’obligation arrive à échéance. Dans les faits cependant, les États remboursent rarement le principal et émettent de nouvelles obligations pour refinancer celles arrivant à échéance. En effet, un État, contrairement à un particulier, a une durée de vie supposée illimitée et ne fait donc pas face aux mêmes contraintes quant au remboursement de sa dette.

Théoriquement, les obligations souveraines sont considérées comme des placements sûrs. En effet, la probabilité de défaut (de non paiement) d’un État dont les finances sont stables est quasiment nulle. Néanmoins, certains présentent des profils plus risqués que d’autres. C’est le cas des obligations émises par certains pays émergents ou d’autres dont les difficultés économiques et financières dégradent la qualité de signature de leur dette.

En France, certaines collectivités locales émettent également des obligations à plus ou moins long terme pour couvrir leurs dépenses. En juin 2020, la région Ile-de-France a ainsi émis sur les marchés pour 550 millions d’euros d’obligations à 10 ans et 250 millions d’euros d’obligations à 20 ans. Ces titres présentent généralement un rendement plus élevé que les obligations d’État car ils se révèlent plus risqués.

Les obligations d’entreprises ou « corporate bonds«

Comme les États, les entreprises disposent de la possibilité d’émettre des obligations sur les marchés pour se financer, que ce soit à court terme (échéance inférieure à 5 ans), à moyen terme (échéance comprise entre 5 et 12 ans) ou à long terme (échéance supérieure à 12 ans). Pour les entreprises, l’émission d’obligations constitue une alternative au financement par actions.

Les détenteurs d’obligations d’entreprise ne disposent pas des mêmes droits que les détenteurs d’actions. Les premiers possèdent des titres de créance contrairement aux seconds qui détiennent des titres de participation. Ces derniers peuvent par exemple user d’un droit de vote en assemblée générale et percevoir une partie des bénéfices de l’entreprise (les dividendes) contrairement aux détenteurs d’obligations corporate dont la participation se limite à la perception régulière d’un coupon. Néanmoins, en cas de faillite de l’entreprise émettrice, le détenteur d’obligations est remboursé avant l’actionnaire.

Les obligations d’entreprises offrent des rendements plus élevés que les obligations d’État ou de collectivités locales car elles présentent un risque plus élevé. Plus l’entreprise est fragile, plus le rendement offert à l’investisseur est important selon le principe du couple rendement-risque. Il arrive cependant, en période de crise, lorsque personne n’a plus confiance en personne et qu’il y a une très forte aversion au risque, que les entreprises, même les plus saines, soient amenées à offrir des taux d’intérêt très élevés pour convaincre les investisseurs de prendre leur « papier ».

Modalités de versement des intérêts des obligations

Les obligations à taux fixe

Le taux d’intérêt nominal et le coupon de ce type d’obligations sont fixes. Son versement intervient de manière régulière, généralement tous les ans, et est fixé dès l’émission du titre jusqu’à son échéance.

Il existe des obligations assimilables du Trésor (OAT) à taux fixe émises par l’État français. Le versement des coupons intervient soit le 25 avril soit le 25 octobre de chaque année. Si son coupon est fixé à 3 %, l’investisseur perçoit chaque année 3 % de la somme qu’il a investie dans ces titres (le nombre de titres multiplié par la valeur du nominal de l’obligation). S’il a investi 1 000 €, il reçoit chaque année 30 € (1000 × 0,03).

Les obligations à taux variable ou « floating rate note«

Le taux d’intérêt de ce type d’obligation est par définition variable. Il dépend de l’évolution d’un taux du marché (par exemple l’Euribor) auquel s’ajoute un taux fixe. L’évolution de ce taux de marché varie à intervalles réguliers : tous les mois, tous les trois mois, tous les six mois. Dans la plupart des cas, il présente une faible volatilité. Les obligations à taux variable sont donc peu risquées. À noter que le risque pris par un investisseur sur ce type de produit devient plus significatif si l’indexation se fait sur un taux d’intérêt à long terme.

Prenons l’exemple d’une obligation émise par une société X dont la valeur nominale s’élève à 1 000 euros. Son taux d’intérêt nominal est égal à Euribor 6M + 2 %, c’est à dire au taux de l’Euribor à six mois au jour du paiement du coupon auquel s’ajoute un taux fixe égal à 2 %. Le paiement des coupons intervient le 15 octobre de chaque année. A supposer que l’Euribor 6M est de 0,385% par jour (c’est ainsi qu’on l’exprime), soit 1,40525 % par an, au moment du paiement du coupon en 2020, l’investisseur recevra donc 34,05 € (1 000 × (0,014 + 0,02) le 15 octobre 2020.

Comme illustré dans l’exemple précédent, l’investisseur ne peut à l’avance déterminer le montant du coupon qu’il recevra dans la mesure où ces obligations sont indexées sur un taux de référence qui varie tous les jours.

Il existe également des obligations à taux révisable et des obligations indexées sur l’inflation. Ces obligations possèdent les mêmes caractéristiques que les obligations à taux variable à ceci près que dans le cas des premières, le montant des coupons est déterminé à partir d’un taux de référence à une date donnée (il est post-déterminé), tandis que celui des secondes est déterminé en fonction du niveau de l’inflation de façon à protéger les investisseurs d’une baisse de leur pouvoir d’achat.

L’État français émet des OATi, c’est à dire des obligations assimilables du Trésor dont les coupons sont indexés sur l’indice des prix à la consommation hors tabac. Si l’inflation est nulle, l’OATi correspondra à une OAT classique. Le coupon versé et le remboursement à l’échéance correspondront à ceux déterminés au moment de l’émission des titres.

Les obligations à coupon zéro

Contrairement aux obligations classiques, les obligations à coupon zéro ne génèrent pas de coupons durant toute leur durée de vie. Ces derniers sont capitalisés et versés à l’échéance. Pour qu’elles restent attractives aux yeux des investisseurs, elles sont généralement émises en-dessous du pair, c’est-à-dire en-dessous de leur valeur nominale.

Une obligation zéro coupon de valeur nominale 1 000 euros d’une durée de vie de 10 ans sera émise pour une valeur de 700 euros. Ainsi, si l’investisseur décide de conserver cette obligation jusqu’à son échéance, il réalisera un gain de 300 euros en plus du versement des coupons à l’échéance.

Les obligations convertibles

Une obligation convertible donne le droit à son détenteur d’échanger son titre obligataire contre une ou plusieurs actions de l’entreprise émettrice à tout moment. A l’émission d’obligations convertibles, l’émetteur fixe le cours ou le rapport de conversion, c’est-à-dire le prix auquel s’échangent les obligations contre les actions. Ce prix sera toujours plus élevé que la valeur de marché de l’action au moment de l’émission. Par la suite, si la valeur de marché de l’action se révèle supérieure au cours de conversion, l’investisseur aura tout intérêt à convertir ses obligations. Si il revend immédiatement ses actions converties, il réalisera une plus-value égale à la différence entre la valeur de marché de l’action et son cours de conversion.

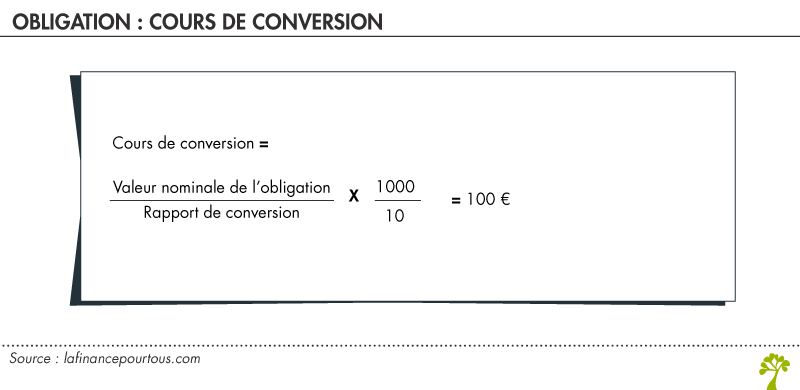

Calcul du cours de conversion d’une obligation

Supposons une obligation d’une valeur nominale de 1 000 euros pouvant être convertie en 10 actions. Le cours de conversion est alors.

L’investisseur pourra ici envisager une conversion dès que la valeur de marché de l’action dépassera les 100 euros.

Bonjour,

En cas de décès du souscripteur, les coupons d’une obligation « zéro coupon » éligible en ASV, sont ils versés par années de détention SVP ?

Bonjour,

Votre question dépasse malheureusement le champ de nos compétences. Le plus simple serait de poser la question à un notaire ou à l’administration fiscale.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com