Le 3 juin 1981, la plupart des banques américaines ont ramené leur taux de base à 20 %. La politique Volcker aurait-elle remplacé la peste par le choléra aux États-Unis ? L’inflation baisse, mais le refinancement par le crédit est devenu inabordable ! Comment expliquer le choix de la FED ?

Le taux de base bancaire (TBB) est le pourcentage d’intérêt minimum annuel facturé aux emprunteurs (ménages et entreprises) par les banques commerciales. Chaque établissement de crédit fixe son niveau, en fonction de la politique monétaire par la banque centrale auprès de laquelle il se refinance.

Qui était Paul Volcker ?

Paul Volcker (1927-2019) était un économiste américain, spécialiste des questions monétaires et président de la Réserve Fédérale (FED), la Banque centrale américaine, entre 1979 et 1987. Ses idées étaient proches, en pratique, du courant monétariste.

Le monétarisme est une école de pensée, fondée par Milton Friedman au XXe siècle.

Pour les économistes monétaristes, la masse monétaire est le principal facteur qui influence le PIB nominal à court terme et le niveau des prix à long terme. Pour eux, l’inflation est toujours et partout causée par des facteurs monétaires.

Cela explique pourquoi P. Volcker pensait que l’inflation de années 1970 était alimentée par l’augmentation régulière de la masse monétaire par les banques centrales. En supposant que la quantité de produits disponible à la vente n’ait que peu ou pas augmenté, alors plus de monnaie en circulation implique plus de monnaie disponible pour acheter chaque bien. Ceci perturberait les comportements des agents et les produits seraient vendus plus chers, puisque la monnaie circule plus dans l’économie !

Les canaux de transmission ciblés par la politique Volcker

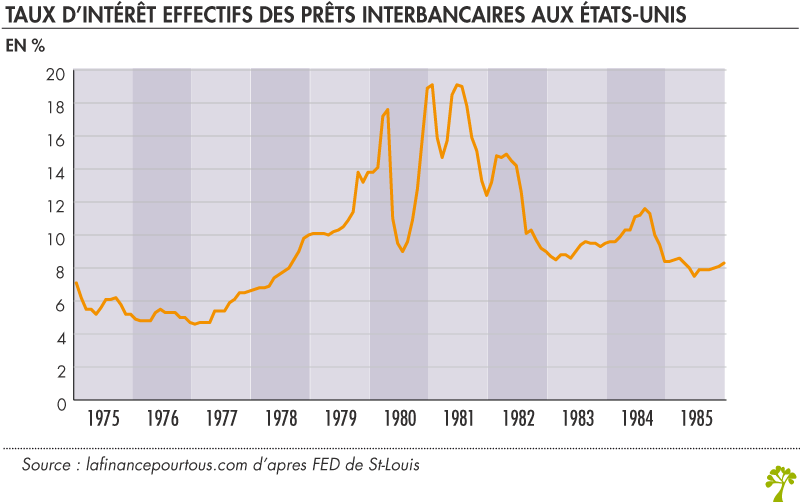

Lorsque P. Volcker arrive à la tête de la FED en 1979, il décide de mener une politique monétaire conventionnelle de hausse drastique des taux d’intérêt directeurs afin de lutter contre l’inflation. Ces derniers sont les taux auxquels les banques commerciales peuvent se refinancer, c’est-à-dire récupérer des liquidités auprès de la FED. Ces taux d’intérêt directeurs ont un impact sur l’ensemble des taux du marché interbancaire. En avril 1979, les taux effectifs auxquels les établissements bancaires se prêtent des liquidités sont de 10 % ; en juin 1981, ils atteignent 19,1 % !

Cette politique est transmise à l’ensemble du système économique par différents mécanismes.

Le canal des taux d’intérêt

Par l’augmentation des taux d’intérêt directeurs, P. Volcker décourage, tout d’abord, le refinancement des banques commerciales auprès de la Réserve Fédérale, puisqu’il devient plus coûteux. Les banques commerciales répercutent la hausse des coûts sur leurs clients, les crédits deviennent également plus onéreux pour les ménages et les entreprises. Les agents économiques empruntent moins, ce qui ralentit la hausse de la consommation et de l’investissement.

Et voilà ! Moins de crédits accordés, c’est moins de liquidités qui circulent, moins de masse monétaire injectée dans l’économie. L’activité économique ralentit, ce qui diminue la croissance du niveau général des prix : les agents ne peuvent plus suivre la cadence ! Les résultats apparaissent : l’inflation passe de 13,3 % en 1979 à 3,2 % en 1983, et descend jusqu’à 1,9 % en 1986.

Le canal des anticipations

L’inflation est un mécanisme fortement auto-réalisateur : plus les agents croient en sa hausse ou en sa baisse, plus ils agissent en ce sens et provoquent l’une ou l’autre évolution.

La FED a donc également joué sur ce canal : P. Volcker ayant été ferme dans ses propos, ses intentions ont été jugées crédibles par les agents économiques qui ont correctement anticipé les évolutions futures des taux d’intérêt et adapté leurs décisions en ce sens. Cela a accompagné la désinflation.

Le canal des prix des actifs

En augmentant les taux d’intérêt directeurs, les produits financiers liés aux taux d’intérêt sont devenus plus attractifs. Cela attire les investisseurs vers ce type de produits, comme les obligations ; aux dépens de ceux qui ne sont pas ou peu liés aux taux d’intérêt, comme les actions. La baisse de la demande d’actions entraîne la baisse de leurs cours, et donc la baisse de la richesse de leurs détenteurs. Encore une fois, cela incite les investisseurs à diminuer leur consommation et leurs investissements, et contribue à la baisse de l’inflation !

Le canal du taux de change

Les taux d’intérêt étant plus élevés en zone dollar à la suite du changement de politique monétaire opéré par P. Volcker, les capitaux investis dans d’autres devises sont rapatriés vers l’USD car le rendement y est plus élevé pour les investisseurs. Le dollar s’apprécie. Cela entraîne une hausse du taux de change : les prix des produits importés aux États-Unis baissent, ce qui contribue à diminuer l’inflation.

Conséquences économiques et sociales aux États-Unis

Si le tournant de politique monétaire opéré par P. Volcker a permis une forte baisse des taux d’inflation, il a causé deux effets secondaires principaux sur le territoire national :

- le taux de chômage passe de 5,6 % en mai 1979 à 10,8 % en novembre 1982 (en trois ans et demi, presque 2 fois plus d’Américains sont au chômage) ;

- le taux de croissance annuel du PIB passe de 5,5 % en 1978 à -1,8 % en 1982, synonyme d’une récession.

Le message est fort : P. Volcker montre que la lutte contre l’inflation est une cause prioritaire par opposition à la croissance économique et au plein emploi.

La politique Volcker a eu des effets importants à l’international. Elle a notamment été l’étincelle qui a mis le feu aux poudres de la crise de la dette des pays en développement.

Bonjour,

j’ai testé mes connaissances sur l’inflation via votre questionnaire.J’ai eu 7/10 !

Question : quand est utilisée le taux moyen en France?Sur le SMIC?Sur les pensions alimentaires?…….

Barnier relève les tranches de 2024 de 1.8%% alors que l’inflation moyenne est de 2.6% à ce jour?

Merci.

Bon w-e !

Bonjour,

L’inflation moyenne est effectivement utilisée dans de nombreux domaines, mais indirectement. Les évolutions des points d’indices, ou des barêmes d’impôts reste à discrétion de l’État, qui peut s’appuyer dessus, mais pas nécessairement le suivre à la lettre.

Meilleures salutations,

L’équipe de Lafinancepourtous