Clause bénéficiaire : une clause « standard » figure dans les contrats

Cette clause peut être rédigée tout simplement lorsque vous remplissez le bulletin de souscription du contrat et répond aux objectifs de transmission les plus courants. Elle prévoit habituellement que les capitaux disponibles seront transmis au décès du souscripteur :

-

à son conjoint ou partenaire de PACS ;

-

à défaut, ses enfants nés ou à naître, vivants ou représentés par parts égales ;

-

ou enfin aux autres héritiers.

Personnaliser la clause bénéficiaire

Si la clause standard ne vous convient pas, vous pouvez la modifier pour désigner qui bon vous semble. Il est possible de personnaliser cette clause en fonction de vos souhaits : il peut s’agir de privilégier un enfant ou un tiers par exemple, voire une association. Il est également possible de prévoir une répartition différente selon les bénéficiaires (50 % pour mon fils Paul, 25 % à mon épouse Marie, 25 % à mon petit-fils Arthur…), voire de « démembrer » les droits de cette clause (l’usufruitier bénéficie du droit à la jouissance et aux revenus du bien et le nu-propriétaire recouvre la pleine propriété à l’extinction de l’usufruit).

Bref, on peut presque tout faire ! Pourtant, quelques précautions s’imposent, notamment si les bénéficiaires ne sont pas des héritiers réservataires. Ces derniers pourraient demander au juge de réintégrer la valeur du contrat dans la succession, en invoquant la notion de « primes manifestement exagérées ».

Modifier la clause bénéficiaire

Certes, on ne fait pas le point tous les ans sur ces questions. Et pourtant, les événements de la vie (mariage, divorce, rupture de PACS, naissances…) font qu’il est essentiel de se poser parfois la question afin que cette clause soit adaptée à votre situation. Si cette clause n’est plus en adéquation avec vos volontés de transmission, si vous souhaitez ajouter ou retirer un bénéficiaire ou encore affiner les mentions existantes, vous pouvez le faire, en adressant un courrier soit :

-

à votre assureur ; la lettre devra être écrite, datée et signée de votre main, et comporter les références de votre contrat ainsi qu’une désignation très précise du ou des bénéficiaire(s). Un avenant notifiant ces modifications vous sera adressé par l’assureur (si la clause a été rédigée chez l’assureur)

-

à votre notaire afin de consigner vos volontés au sein d’un testament. Pour que le bénéficiaire perçoive rapidement les fonds, n’oubliez pas toutefois de mentionner les références du contrat (nom de l’assureur, numéro…). Parallèlement, n’oubliez pas de communiquer à votre assureur les coordonnées du notaire chargé de votre succession.

Clause bénéficiaire d’un contrat d’assurance vie : écueils à éviter

Désigner un seul bénéficiaire c’est prendre le risque, s’il disparaît prématurément, que les capitaux soient réintégrés à la succession et imposés au barème des droits de mutation.

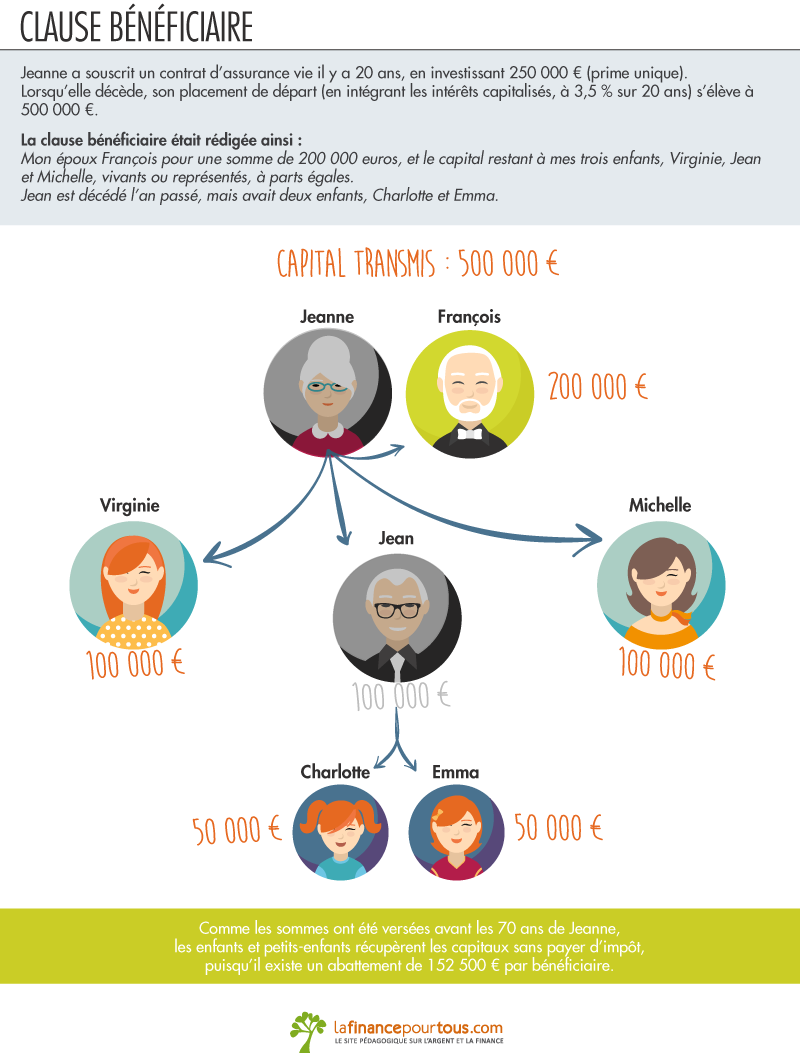

– Vous pouvez désigner plusieurs bénéficiaires conjointement (« mon conjoint et mes enfants nés ou à naître » ou « mes père et mère ») ou successivement (« mon conjoint, à défaut, mes enfants nés ou à naître, vivants ou représentés, à défaut mes héritiers »). Seule la mention « vivants ou représentés » permet aux enfants d’un bénéficiaire décédé de n’être pas exclus du partage.

– Soyez précis dans la désignation des bénéficiaires… Évitez les formulations peu explicites (« mon ami Jean ») en précisant les noms, date et lieu de naissance du ou des bénéficiaires. Sachez enfin que si vous désignez le bénéficiaire par sa qualité, celle-ci s’apprécie à la date de transmission des capitaux : « à mon épouse » sera donc celle qui aura cette qualité à votre décès.

– Mais ne le soyez pas trop ! par exemple, si vous avez précisé « mes enfants Julie et Sophie », cela peut poser problème avec l’arrivée d’un 3ème enfant, alors que « mes enfants, vivants ou représentés » aurait suffi.

Bonjour,

Pour votre contrat d’assurance-vie, tout dépend de la façon dont est rédigée la clause bénéficiaire. Si vous avez inscrit « Mes enfants, vivants ou représentés », vos petits-enfants vont récupérer la part du capital du contrat du contrat en représentation de leur père pré-décédé.

Pour le reste du patrimoine, vos petits-enfants seront traités, fiscalement parlant, comme votre fils.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

je possède de l’assurance-vie et ai 68 ans en 2017. J’ai eu 2 fils dont l’ainé est décédé voilà 3 ans en 2017. Comment va se répartir la part réservataire pour mon fils décédé qui avait 2 enfants ? merci d’une réponse claire pour que je comprenne bien. Partons d’un exemple fictif que mon patrimoine soit de 600.000 euros sans biens immobiliers.merci encore

Bonjour,

Nous ne pouvons vous répondre sur le fond. Nous vous conseillons de prendre l’attache d’un avocat qui pourra évaluer la situation sur un plan légal.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour,

Dans un contrat d’assurance vie, modifié, par courrier tapé à l’ordinateur, avec une signature manuscrite différente que celle du contrat initial, est-il normal que la somme soit versée au nouveau bénéficiaire? N’y a-t-il pas obligation de vérification de la signature de la part de l’assureur au moment de la modification de la clause bénéficiaire?

Le contrat ayant été modifié lors d’un « état de santé précaire justifiant que Monsieur X n’est plus en capacité de signer quelque acte que se soit », contre qui me retourner? L’assureur pour absence de vérification de signature? Ou contre le nouveau bénéficiaire (qui a tapé le courrier de modification à l’ordinateur) pour autre motif?

Merci pour votre réponse.

Bonjour,

Oui, tout à fait. La clause bénéficiaire d’un contrat peut être attribuée à la personne de son choix (héritier ou non). Mais il faut veiller à ce que cela n’empiète pas sur la réserve des héritiers. Car ces derniers peuvent se défendre si les primes versées par le souscripteur sont « manifestement exagérées » par rapport à ses facultés financières (article L. 132-13 du Code des assurances).

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour, je souhaiterais savoir si le souscripteur d’un contrat d’assurance vie a le droit d’en exclure le bénéfice à un de ses enfants.

Avec tous mes remerciements.

Bonjour,

Il n’est pas possible de modifier l’ordre des bénéficiaires et la répartition entre les bénéficiaires désignés dans la clause bénéficiaire du contrat d’assurance vie, après le décès de l’assuré.

Mais un ou des bénéficiaires peuvent renoncer à l’attribution de leur part. Ce sont les autres bénéficiaires désignés dans la clause de désignation du contrat qui percevront les capitaux, ou, à défaut, les héritiers définis selon les règles de la dévolution successorale.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Dans une assurance vie , après décès du souscripteur peut on changer les parts des bénéficiaires ?

On ne trouve pas de réponses précises sur ce sujets en existe t’ils merci

Bonjour,

Tout dépend de la date à laquelle vous avez effectué les versements sur ces contrats. Si c’est avant vos 70 ans, les sommes bénéficient d’un abattement par bénéficiaire de 152 500 €. Donc dans votre exemple, aucune taxation s’il y a deux bénéficiaire.

Si les versement ont été réalisés après vos 70 ans, la fiscalité est moins avantageuse :

il existe un seul abattement de 30 500 € quelque soit le nombre de bénéficiaires. Au delà, les sommes versées sont soumises aux droits de succession. Seuls les gains restent exonérés.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

si je possede 2livrets d’assurance vie qui ne depasse pas les152000 E chacun et je fais une donation a 2 personnes differente seront -elles taxees,?