Un abaissement historique de la note de la dette publique des États-Unis.

Cette décision, très critiquée, attire une nouvelle fois l’attention sur le rôle et le fonctionnement des agences de notation déjà mises en cause lors de l’éclatement de la crise des subprimes.

Il reste qu’elle n’est pas intervenue dans un ciel serein.

Un déficit considérable et une politique monétaire très expansive mais une croissance en berne

La politique budgétaire des États-Unis a été l’une des plus durablement expansive face à la crise des subprimes qui les avait frappés au premier chef.

Ces interventions pour « sauver « le système financier et soutenir la demande ont eu pour effet un creusement très important des déficits publics : traditionnellement de l’ordre de 5 points de PIB aux États-Unis, le déficit public a dépassé les 11 % de PIB en 2009 sans régresser beaucoup en 2010 et en 2011.

Parallèlement la politique monétaire de la Banque centrale (la FED) a elle aussi été très expansive (taux d’intérêt proche de zéro ; achats massifs d’actifs plus ou moins toxiques ; achats de bons du trésor ( 600 milliards de dollars à partir de novembre 2010 et pendant le premier semestre 2011).

Pourtant, la reprise de la croissance en 2010 donne des signes de faiblesse.

Le diagnostic des économistes de Goldman Sachs cités sur son blog par l’économiste Paul Krugman « qui les a toujours trouvé très bons » (7 août 2011) est le suivant : « Nous avons réduit notre prévision de croissance. Celle-ci devrait être de 2% -2 ½% (en rythme annuel) jusqu’à la fin de 2012. Le taux de chômage devrait être à 9 ¼% à la fin de 2012, soit légèrement au-dessus du niveau actuel. Mais la probabilité d’une rechute dans la récession est selon nous de 1/3 ». Ces évolutions tendent à enfoncer les États-Unis dans une augmentation insoutenable de la dette publique.

Principaux résultats économiques des USA

(en % du PIB)

|

|

2008 |

2009 |

2010 |

2011 |

2012 |

|

Taux de croissance |

0,4 |

– 2,6 |

2,9 |

2,5 |

2,7 |

|

Taux de chômage |

5,8 |

9,3 |

9,6 |

8,9 |

8,4 |

|

Solde des échanges extérieurs courants |

– |

– 2,7 |

– 3,2 |

– 3,2 |

– 2,6 |

|

Déficit du budget fédéral |

– 6,5 |

11,3 |

– 9,6 |

– 9,3 |

– 7,6 |

|

Dette publique de l’Etat fédéral |

70 |

80 |

93,5 |

99 |

103 |

|

Dont dette détenue par le public |

– |

– |

62,1 |

70,2 |

74,6 |

Source : OCDE et FMI (prévisions pour 2011 et 2012)

Un accord sur le déficit et la dette publique jugé insuffisant, voire contre-productif

L’accord intervenu le 2 août entre démocrates et républicains sur un plan de consolidation budgétaire maintient des incertitudes. Il prévoit d’une part une hausse du plafond de 900 milliards de dollars du plafond de la dette de l’État fédéral autorisée par le Congrès qui passera de 14 100 milliards de dollars à 15000 milliards de dollars avec des coupes dans les dépenses de même ampleur, et d’autre part l’institution d’un comité bipartite qui devra trouver avant la fin 2011 1500 milliards de dollars d’économies supplémentaires étagées sur 10 ans.

Le « plan B » des coupes budgétaires est d’ores et déjà arrêté (1200 milliards de dollars) pour le cas où le comité ne parvient pas à trouver un accord. Il n’y a pas eu d’accord pour qu’une augmentation d’impôts fasse partie de la consolidation budgétaire.

L’étalement du programme de réduction de dépenses peut laisser espérer que l’on évitera un excès de rigueur alors que la croissance est faible.

Le problème de la soutenabilité de la dette reste cependant largement non résolu car il dépend essentiellement d’une reprise durable de la croissance des États-Unis. Or au-delà du ralentissement actuel celle-ci est loin d’être acquise.

Pas de hausse des taux d’intérêt sur la dette des USA mais des cours en bourse qui chutent

Normalement une dégradation de la notation de la dette publique d’un pays entraîne une hausse des taux d’intérêt exigés par les investisseurs. Le placement étant considéré comme moins sûr, la prime de risque incluse dans le taux d’intérêt devrait augmenter.

Par contre coup, la hausse des taux devrait se diffuser des taux d’intérêt sur la dette publique à l’ensemble des taux d’intérêt sur les prêts aux entreprises et aux ménages.

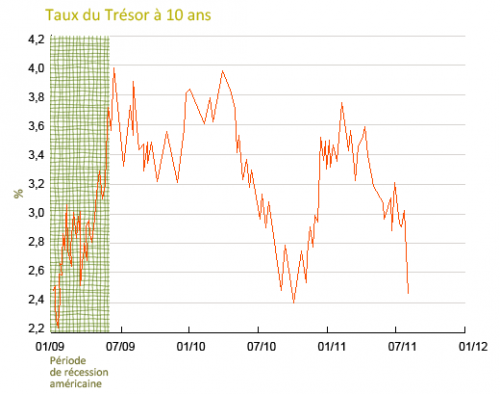

Or ce n’est pas ce qui s’est passé après la décision de Standard & Poor’s comme le montre le graphique suivant :

Source : blog de Paul Krugman 11/08/2011

Les taux d’intérêt sur les emprunts du Trésor américains sont à la baisse. Même « déclassée » d’un cran, la dette de l’État fédéral des États-Unis reste la plus attractive et la plus sûre comparée a celle des autres pays.

Mais ce sont les bourses et notamment celle de New York qui ont réagi violemment et négativement reflétant les pressions des marchés financiers qui réclament des mesures de réduction rapide des déficits publics au risque d’entraîner une nouvelle récession avec pour conséquence des déficits moins réduits et menaces de difficultés financières en chaîne aux États-Unis et en Europe.

Commenter