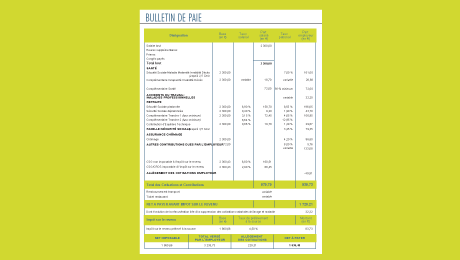

Montant net versé

=

Montant brut

– Prélèvements sociaux

– Prélèvement à la source de l’impôt sur le revenu

Prélèvements sociaux sur les pensions de retraite

Pour les retraités domiciliés fiscalement en France et affiliés à un régime obligatoire d’assurance maladie français, les pensions de retraite sont soumises aux prélèvements sociaux : CSG (Contribution sociale généralisée), CRDS (Contribution pour le remboursement de la dette sociale) et Casa (Contribution additionnelle de solidarité pour l’autonomie).

Les taux des prélèvements sociaux, au 1er janvier 2023, sont les suivants :

- CSG : 8,3 % (taux normal), 6,6 % (taux médian) ou 3,8 % (taux réduit), sauf cas d’exonération.

- CRDS : 0,50 %, sauf cas d’exonération.

- Casa : 0,3 % pour les retraités soumis à la CSG au taux normal et au taux médian.

L’assiette de cotisation correspond à la totalité du montant brut de la pension de retraite.

Les taux de cotisations sociales (prélèvements sociaux + cotisation d’assurance maladie) sur les pensions de retraite peuvent atteindre jusqu’à 10,1 %. Pour rappel, les salariés du privé supportent des charges sociales de l’ordre de 22 % à 25 % sur les salaires.

Détermination du taux de CSG prélevé sur la pension de retraite

Le taux des prélèvements sociaux sur la retraite dépend de deux éléments :

- le nombre de parts fiscales et

- le Revenu Fiscal de Référence (RFR).

En fonction de leur Revenu Fiscal de Référence, les retraités peuvent bénéficier d’une exonération partielle ou totale des cotisations sociales.

C’est le montant du Revenu Fiscal de Référence (RFR) de l’avant dernière année qui détermine le taux de la CSG. Pour l’année 2023, il faut se référer au revenu fiscal de référence de 2021 (figurant sur l’avis d’imposition 2022).

Taux de la CSG selon le Revenu Fiscal de Référence (RFR) du foyer pour l’année 2023

(résidence en métropole)

|

Taux de la CSG |

Taux zéro (exonération) |

Taux réduit (3,8 %) |

Taux médian (6,6 %) |

Taux normal (8,3 %) |

|

Nombre de parts fiscales |

RFR inférieur à |

RFR compris entre |

RFR compris entre |

RFR supérieur à |

|

1 part (une personne célibataire sans enfant) |

11 614 € |

11 615 € et 15 183 € |

15 184 € et 23 564€ |

23 564 € |

|

2 parts (un couple) |

17 816 € |

17 817 € et 23 291 € |

23 292 € et 36 144 € |

36 144 € |

|

3 parts (un couple avec deux enfants) |

24 018 € |

24 019 € et 31 399 € |

31 400 € et 48 724 € |

48 724 € |

|

par demi-part supplémentaire |

3 101 € |

3 101 € |

4 054 € |

6 290 € |

Les retraités assujettis au taux zéro (exonération) ou au taux réduit (3,8 %) de la CSG, dont le Revenu Fiscal de Référence (RFR) évolue à la hausse bénéficient d’une mesure d’atténuation du passage à un taux supérieur (6,6 % ou 8,3 %).

Dans ce cas, le retraité n’est assujetti à la CSG à un taux supérieur à 3,8 % que si ses revenus dépassent 2 années de suite le plafond d’assujettissement au taux réduit. Cette mesure s’applique également à la Casa et à la cotisation d’assurance maladie sur les retraites complémentaires.

Taux des prélèvements sociaux sur les pensions de retraite

Le Revenu Fiscal de Référence détermine le taux de la CSG. Et le taux de la CSG détermine le paiement ou l’exonération de la CRDS et de la Casa.

Taux des prélèvements sociaux sur les pensions de retraite en 2023

|

CSG selon le RFR |

Exonération |

Taux réduit |

Taux médian |

Taux normal |

|

Taux global de la CSG |

0 % |

3,8 % |

6,6 % |

8,3 % |

|

Taux de la Contribution au remboursement de la dette sociale (CRDS) |

0 % |

0,5 % |

0,5 % |

0,5 % |

|

Taux de la Contribution de solidarité pour l’autonomie (Casa) |

0 % |

0 % |

0,3 % |

0,3 % |

|

Total des prélèvements sociaux |

0 % |

4,3 % |

7,4 % |

9,1 % |

|

Taux CSG déductible de l’impôt sur le revenu |

0 % |

3,8 % |

4,2 % |

5,9% |

Source : Service-public.fr

Calcul du montant net d’une retraite de base du régime général, soumise à un taux de prélèvements sociaux de 9,10 %.

Pour une pension de base de 1 890 euros bruts par mois, le montant net sera de 1 718 euros nets par mois (1 890 – 9,10 %).

Cas d’exonération des prélèvements sociaux

Dans l’une des situations suivantes, les pensions de retraite sont exonérées de ces prélèvements sociaux :

- le revenu fiscal de référence du retraité est inférieur à un certain seuil (voir le tableau ci-dessus) ;

- le retraité est titulaire de l’allocation supplémentaire d’invalidité (ASI), de l’allocation de solidarité aux personnes âgées (ASPA) ou de l’allocation veuvage ;

- le retraité est domicilié fiscalement hors de France.

Cotisation d’assurance maladie sur les pensions de retraite

Les pensions de retraite des régimes de base de la Sécurité sociale sont exonérées de cotisation d’assurance maladie.

En revanche, une cotisation d’assurance maladie, au taux de 1 %, est prélevée sur le montant des pensions de retraite complémentaires (Agirc-Arrco notamment), pour les retraités soumis au taux médian (6,60 %) et au taux normal (8,30 %) de la CSG.

Les retraités bénéficiaires du régime local d’assurance maladie applicable dans les départements du Bas-Rhin, du Haut-Rhin et de la Moselle sont soumis à une cotisation supplémentaire maladie au taux de 1,30 %, sur les pensions de retraite de base et complémentaire (taux de 1,1% pour le régime local agricole d’Alsace-Moselle).

Cotisations d’assurance maladie sur les pensions de retraite

|

CSG selon le RFR |

Taux zéro (exonération) |

Taux réduit (3,8 %) |

Taux médian (6,6 %) |

Taux normal (8,3 %) |

|

Retraite des régimes de base |

0 % |

0 % |

0 % |

0 % |

|

Retraite des régimes complémentaires |

0 % |

0 % |

1 % |

1 % |

|

Affiliation au régime d’assurance maladie d’Alsace Moselle |

0 % |

Cotisation supplémentaire de 1,3 % |

Cotisation supplémentaire de 1,3 % |

Cotisation supplémentaire de 1,3 % |

Pour les retraités fiscalement domiciliés à l’étranger, une cotisation d’assurance maladie au taux de 3,20 % est prélevée sur le montant brut de la pension de retraite. Pour rappel, les retraités fiscalement domiciliés hors de France sont exonérés de CSG, de CRDS et de la Casa.

Prélèvement à la source de l’impôt sur le revenu

Les pensions de retraite (de base, complémentaires, pensions de réversion) sont soumises au prélèvement à la source de l’impôt sur le revenu depuis le 1er janvier 2019.

Les caisses de retraite sont chargées de collecter cet impôt pour la Direction Générale des Finances Publiques (DGFIP). Avant le versement de la retraite, elles déduisent le taux de prélèvement fourni par l’administration fiscale.

Ce taux est déterminé par l’administration fiscale sur la base de la dernière déclaration de revenus. Le retraité imposable peut opter, selon sa situation, pour un taux de prélèvement : personnalisé, individualisé ou non personnalisé (neutre).

Pour les retraités non imposables, l’administration fiscale communique un taux de prélèvement à 0 %.

Le taux du prélèvement à la source est appliqué sur la pension nette imposable et non sur le montant brut ou le montant net de la pension de retraite. Le net imposable correspond au montant brut total duquel on déduit la part de CSG déductible et la cotisation d’assurance maladie.

Ce montant net imposable est multiplié par le taux de prélèvement. Le résultat correspond au montant de l’impôt sur le revenu, en euros, qui est prélevé avant versement de la pension mensuelle.

Bonjour,

Nous ne connaissons pas le détail des prélèvements effectués sur la pension de réversion perçue par votre mère.

Vous pouvez vous renseigner auprès de la caisse de retraite qui verse cette pension pour connaître le montant des prélèvements sociaux.

Une retenue à la source au titre de l’impôt sur le revenu peut éventuellement être appliquée, selon les conventions fiscales. Pour en savoir plus, vous devez vous adresser au Service des Impôts des Particuliers Non Résidents – 10, rue du Centre – TSA 10010 – 93465 NOISY-LE-GRAND Cedex

Téléphone standard : 01 57 33 83 00

Meilleures salutations

L’Equipe de Lafinancepourtous.com

Ma mère reçoit une pension de survivant (après mon père qui a travaillé 12 ans en France) et est domicilié en Bosnie-Herzégovine. Le montant de la pension brute est 123,26 euros, une pension nette 86,28 euros. Pouvez-vous expliquer ce qui est déduit de la pension brute? Je vous remercie

Bonjour,

Du montant brut de votre pension de retraite, vous devez déduire 7,40 % au plus, selon votre situation fiscale, pour les cotisations et contributions sociales prélevées sur les pensions de retraite. Le montant net de votre retraite = montant brut – prélèvements sociaux.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

bonjour,

fonctionnaire j’ai bien compris que le montant de ma retraite est 75 % de mon traitement brut. le résultat est il net ou brut auquel il faut déduire 7.40 % – merci de vos précisions

Bonjour,

Ce pourcentage correspond au taux de liquidation, utilisé pour le calcul du montant de la pension de retraite. Le taux maximum, appelé aussi « taux plein », est de 75 %. Il s’applique au traitement indiciaire des fonctionnaires c’est-à-dire au traitement indiciaire brut du dernier emploi, grade, classe et échelon effectivement détenus depuis six mois au moment de la cessation des services en raison de la liquidation de la retraite.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour

Je ne comprends votre phrase : le pourcentage maximal d’une pension de la fonction publique est égal à 75 %. Il peut être porté à 80 % en raison des bonifications qui s’ajoutent à la durée des services effectifs.

Qu’est que le pourcentage maximal ?

75% de quoi ?

Merci

Bonjour,

En principe, le salaire qui figure sur le relevé de situation correspond au salaire annuel soumis à cotisation vieillesse, revalorisé par un coefficient fixé chaque année, ce salaire étant limité au plafond de la sécurité sociale. Ce qui correspond effectivement plus ou moins à votre salaire brut. Alors que l’impôt sur le revenu est calculé sur la base du salaire net imposable.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

bonjour,

je viens de recevoir mon relevé de situation pour ma retraite,je vois 15000 euros pour une année égal 4 trimestres.dans mes impôt je déclare 11000 par ans.il y a dit il une erreur.Donc je souhaiterais savoir si c est brut ou net.

Je souhaite m abonner a la lettre mensuelle

Bonjour,

Pour évaluer le montant des prélèvements sur les pensions de retraite, vous devez vous référer à votre revenu fiscal de référence (RFR) de l’avant-dernière année. Pour l’année 2015, il faut se référer au revenu fiscal de référence de 2013 (avis d’imposition 2014).

Nous vous invitons à prendre contact avec votre caisse de retraite pour lui demander de vous expliquer de manière détaillée le montant des prélèvements sociaux exigés.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com