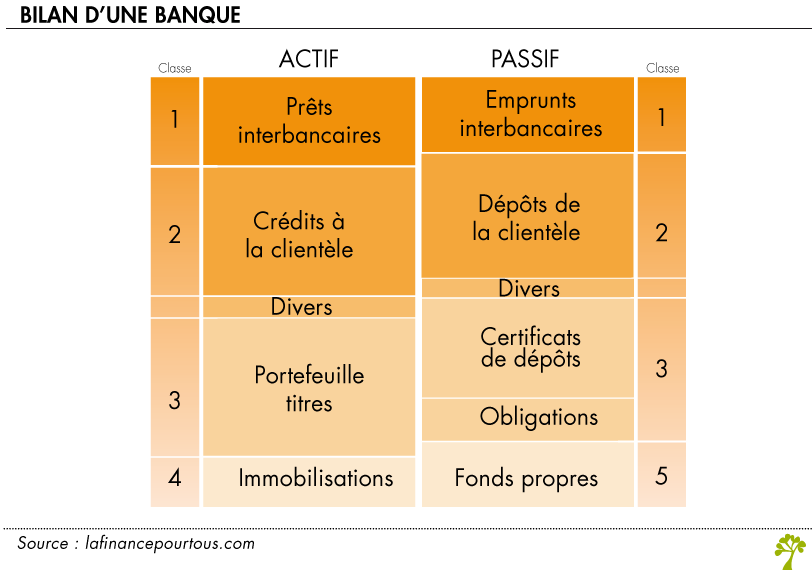

La structure du bilan d’une banque est différente de la structure des autres sociétés. De manière simplifiée, le bilan d’une banque se présente de la façon suivante :

Le passif renseigne sur l’origine des ressources, c’est-à-dire les fonds collectés par la banque.

L’actif informe sur l’utilisation des fonds collectés.

Le cadre comptable ventile le bilan d’une banque en 5 classes

Les actifs et les passifs de la classe 1 correspondent aux opérations interbancaires, que la banque réalise avec d’autres institutions financières, dans le cadre de sa gestion de trésorerie. Quand son exploitation lui permet de dégager des excédents de trésorerie, la banque se trouve en position de prêteur net sur le marché interbancaire. Dans le cas inverse la banque doit avoir recours au marché pour assurer son refinancement.

Les actifs et les passifs de la classe 2 correspondent aux opérations avec la clientèle. À l’actif, les crédits accordés, au passif, les dépôts collectés ventilés selon leur degré d’exigibilité, leur forme (compte, bon, certificat) et leur nature au regard de la réglementation bancaire (compte d’épargne à régime spécial, comptes ordinaires).

Les actifs et les passifs de la classe 3 reprennent les opérations sur titres et les opérations diverses. À l’actif, les placements de la banque sur le marché des capitaux pour son propre compte (portefeuille de titres, classés selon leur durée de conservation). Au passif, les titres de dettes que la banque émet pour se refinancer.

Le bilan ne retrace pas les opérations sur titres effectuées pour le compte de la clientèle.

La classe 4, à l’actif, contient les valeurs immobilisées, c’est-à-dire les biens et valeurs censés demeurer durablement dans le patrimoine de la banque.

La classe 5, au passif, comprend les provisions constituées et les fonds propres y compris les bénéfices non distribués.

precisions sur les compte de liaisons entre agences bancaires relevant de la meme banque puisqu’au niveau du bilan central de la banque ces opertaions doivent se neutraliser compablement -est ce que les systemes mis en palce garantissent la concretisation de cette exigence -A ce niveau comment sont gérés les suspens non débouclés issues d’operations de liaisons automatisées.

Bonjour,

Les systèmes mis en place par les banques pour gérer les comptes de liaison entre agences sont conçus pour garantir que ces opérations se neutralisent comptablement. Cependant, la gestion des suspens non débouclés nécessite une vigilance continue, des procédures de contrôle rigoureuses et des systèmes de réconciliation efficaces.

Meilleures salutations,

L’équipe de Lafinancepourtous

Bonjour,

Les credits de refinancement que les banques commerciales souscrivent auprés des banques centrales sont-ils considérés comme des capitaux Tier One ? Et donc, est-ce que les ratios prudentiels limitent significativement la création monétaire des banques centrales ?

Bonjour,

Par définition, une dette n’est pas considérée comme du capital. Donc ces emprunts n’entrent pas dans le calcul par le numérateur. Ils entrent en fait par le dénominateur, par ce que les ratios de capitaux (pour faire gros) sont des rapports entre les fonds propres et la taille du bilan pondérée. Donc, si une banque emprunte à la banque centrale, le dénominateur du ratio augmente. Son augmentation va dépendre de ce que fait la banque avec cette monnaie banque centrale : règle t-elle une dette interbancaire induite par de nouveaux crédits bancaires, prête t-elle à d’autres banques commerciales… ?

Meilleures salutations,

L’équipe de Lafinancepourtous

comment analyser une banque

Bonjour,

Vous pouvez lire ces articles de ce dossier pour plus de détails sur les banques :

https://www.lafinancepourtous.com/decryptages/marches-financiers/acteurs-de-la-finance/banque/

Meilleures salutations,

L’équipe de Lafinancepourtous

J’aimerais en savoir plus sur la gestion des actifs et passifs des institutions financières et le contrôle de gestion d’une banque.

Bonjour Nos experts sont en congés. Merci de revenir vers nous en septembre.

Meilleures salutations.

L’équipe de lafinancepourtous.com

bonjour,

Quelle est La différence entre le bilan bancaire et le bilan d’une entreprise commerciale?

Bonjour,

Une différence majeure entre le bilan d’une banque et le bilan d’une société non financière réside dans les postes d’actif et de passif. Dans un bilan bancaire, les actifs incluent principalement les prêts accordés, les investissements, les réserves en espèces et d’autres actifs financiers. Les passifs comprennent les dépôts des clients, les emprunts, les obligations et d’autres obligations financières. Dans le bilan d’une société non financière, les actifs incluent généralement les stocks, les équipements, les comptes clients, les investissements, etc. Les passifs incluent les dettes à court et à long terme, les salaires à payer, les impôts à payer, etc.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonsoir,

Un compte gage-espèces doit être ouvert au nom de la Banque.

Ce compte doit recueillir des fonds qu’un Client apporte en garantie d’une opération. Dès que les fonds y sont déposés, ils ne lui appartiennent plus. Ces fonds n’appartiennent pas non plus à la Banque qui devra soit les restituer au Client soit au bénéficiaire final si la garantie est mise en oeuvre.

Sur quelles classes de comptes convient-il de constater l’encours sur gage espèces lorsque ce compte est ouvert au nom de la banque et non celui du Client ?

Merci de votre réponse.

Bonjour,

Votre question est assez spécifique et nous ne voudrions pas vous fournir de mauvaises informations. Il serait sans doute préférable de la poser à un expert-comptable ou à un professeur en comptabilité.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonsoir,

Merci à vous.

Cordialement,

chris

Bonjour à toute l’équipe

La masse monétaire est donc utilisée sous forme de créances financières (actifs) de diverses natures. En tant que ressources, la masse monétaire est-elle enregistrée au passif de la banque centrale.

Pourquoi est-ce que la masse monétaire est-elle enregistrée au passif de la banque centrale ?

Bonjour,

La masse monétaire n’est pas inscrite au passif du bilan de la banque centrale, mais à celui des institutions financières monétaires. Ce sont, en effet, principalement les banques commerciales qui sont à l’origine de la création monétaire.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com