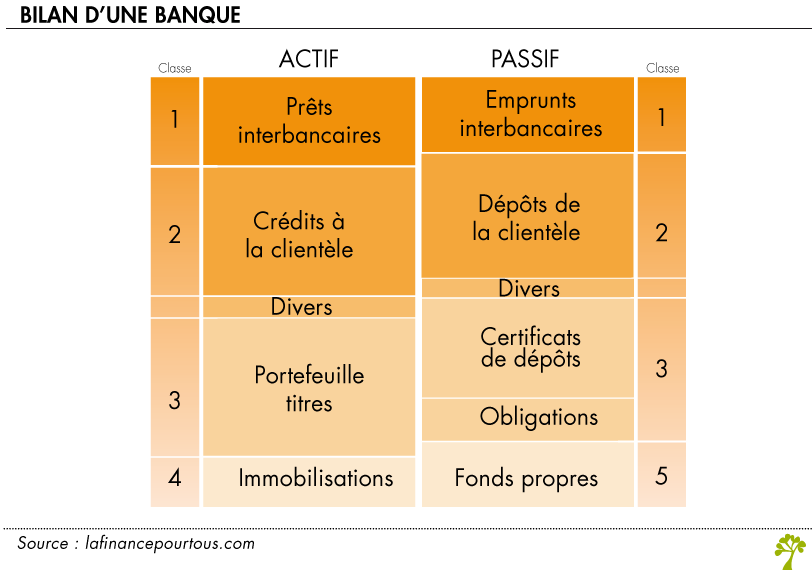

La structure du bilan d’une banque est différente de la structure des autres sociétés. De manière simplifiée, le bilan d’une banque se présente de la façon suivante :

Le passif renseigne sur l’origine des ressources, c’est-à-dire les fonds collectés par la banque.

L’actif informe sur l’utilisation des fonds collectés.

Le cadre comptable ventile le bilan d’une banque en 5 classes

Les actifs et les passifs de la classe 1 correspondent aux opérations interbancaires, que la banque réalise avec d’autres institutions financières, dans le cadre de sa gestion de trésorerie. Quand son exploitation lui permet de dégager des excédents de trésorerie, la banque se trouve en position de prêteur net sur le marché interbancaire. Dans le cas inverse la banque doit avoir recours au marché pour assurer son refinancement.

Les actifs et les passifs de la classe 2 correspondent aux opérations avec la clientèle. À l’actif, les crédits accordés, au passif, les dépôts collectés ventilés selon leur degré d’exigibilité, leur forme (compte, bon, certificat) et leur nature au regard de la réglementation bancaire (compte d’épargne à régime spécial, comptes ordinaires).

Les actifs et les passifs de la classe 3 reprennent les opérations sur titres et les opérations diverses. À l’actif, les placements de la banque sur le marché des capitaux pour son propre compte (portefeuille de titres, classés selon leur durée de conservation). Au passif, les titres de dettes que la banque émet pour se refinancer.

Le bilan ne retrace pas les opérations sur titres effectuées pour le compte de la clientèle.

La classe 4, à l’actif, contient les valeurs immobilisées, c’est-à-dire les biens et valeurs censés demeurer durablement dans le patrimoine de la banque.

La classe 5, au passif, comprend les provisions constituées et les fonds propres y compris les bénéfices non distribués.

Bonjour,

dans le bilan de la banque, où apparaissent les intérêts reçus d’un prêt accordé par la banque à un client ? Merci.

Bonjour,

Sauf erreur de notre part, les intérêts reçus par la banque constituent, pour celle-ci, un produit. Ils figurent donc au compte de résultat de la banque. Le bilan ne vous fournira que le résultat de l’exercice.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonjour Monsieur,

Je suis à la recherche du Fond de Roulement, du Besoin en Fond de Roulement et des Soldes Intermédiaire de Gestion dans le secteur bancaire mais je ne trouve aucune information à ce propos…

Bonjour,

Vous trouverez des éléments analytiques sur ce sujet dans l’ouvrage Gestion de la banque de Sylvie de Coussergues, Gautier Bourdeaux et Thomas Péran (2017, Dunod) et des éléments empiriques (partiels) dans les publications de l’Autorité de Contrôle Prudentiel et de Résolution (ACPR), comme par exemple « La situation des grands groupes bancaires français fin 2019 », disponible à l’adresse suivante : https://acpr.banque-france.fr/la-situation-des-grands-groupes-bancaires-francais-fin-2019

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonjour,

Pourquoi en temps de crise (crise Covid par exemple), le bilan d’une banque a tendance augmenté ?

Merci

Bonjour,

La taille des bilans des Banques centrales a tendance à augmenter au cours des périodes de crise. Pour les Banques centrales, ce phénomène est principalement lié à la mise en place de politiques monétaires non conventionnelles expansionnistes (voir notre infographie dédiée à la question : https://www.lafinancepourtous.com/decryptages/crises-economiques/crise-economique-covid-19/la-dette-publique-et-la-politique-de-la-bce-face-a-la-pandemie-de-covid-19/). Pour les banques de second rang, une crise peut avoir des effets hétérogènes sur son bilan. Nous vous conseillons à ce propos la lecture de l’article « Les banques de 2008 à 2019 » disponible sur le site de l’INSEE : https://www.insee.fr/fr/statistiques/4981396.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

bonjour!

j’aimerais savoir comment c’est fait le retraitement du bilan et du compte de resultat d’une banque

Bonjour,

Il serait trop long de développer la réponse à votre question en commentaire, mais nous vous renvoyons à ce polycopié de cours disponible en ligne : http://www.unit.eu/cours/kit-gestion-ingenieur/Chapitre-2/Compta-gestion-ingenieur/ING-P2-05/PDF/ING-P2-05.pdf

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonjour,

La théorie de la création monétaire par le crédit dit qu’une banque commerciale « crée de l’argent » ex-nihilo, ou en contrepartie de la promesse du client de rembourser. Dans ce cas l’actif de la banque va être crédité du montant … du crédit accordé mais comme le bilan doit être quilibré quelle va être la contrepartie au passif ?

Bonjour,

Lorsqu’un établissement bancaire crée de la monnaie ex nihilo en octroyant un crédit à l’un de ses clients, deux écritures comptables entrent en jeu : la banque inscrit à l’actif de son bilan une créance sur son client et à son passif le montant correspondant sur le compte de son client.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

bonjour en effet j’aimerais savoir selon l’analyse du bilan d’une banque , quels sont les critères qui permettent de classer les éléments de crédit !? merci

Bonjour,

Les crédits accordés par une banque à ses clients figurent à l’actif de son bilan. Ils sont généralement regroupés par type de crédits : crédits de trésorerie, crédits à l’équipement, crédits à l’habitat, etc.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonjour, je ne suis pas un expert comptable mais je m’intéresse à la comptabilité bancaire. j’aimerai s’il vous plaît savoir comment calcule t-on les différents indicateurs suivants :

Le Produit net bancaire

La marge d’intérêts

La marge sur emplois

La marge sur ressources

Les commissions

Le resultat brut d’exploitation

Le resultat d’exploitation

Le resultat net

Merci pour votre bonne compréhension.

Bonjour,

Le concept de produit net bancaire renvoie à la valeur ajoutée générée par l’activité bancaire et correspond plus précisément à l’ensemble des marges et des commissions nettes d’un établissement bancaire. La marge d’intérêts représente la différence entre les intérêts « clients » et les intérêts « marché », tandis que la marge sur ressources est la différence entre les intérêts reçus sur les placements que la banque fait pour ses clients et les intérêts versés à ces clients sur ces mêmes placements. Pour les autres définitions, nous vous renvoyons à notre article général sur le compte de résultat : https://www.lafinancepourtous.com/decryptages/entreprise/gestion-et-comptabilite/comptes-de-l-entreprise/comprendre-le-bilan-le-compte-de-resultat-et-l-annexe/le-compte-de-resultat/.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonjour,

Je souaiterais avoir un ordre de grandeur. Si on observe les banques à l’heure actuelle, quelle la proportion d’emprunts interbancaires en pourcentage du passif. Je souhaiterais juste avoir une petite idée de la répartition du financement des banques, pas de chiffres exactsévidemment.

Merci

Bonjour,

D’après cette publication de l’INSEE (https://www.insee.fr/fr/statistiques/4981396, graphique 4), le refinancement entre intermédiaires financiers et les comptes de clientèle financières représentaient 34 % de l’actif et 40 % du passif du bilan des établissements de crédit français en 2018.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonjour,

Pourquoi les dépots de la clientèle rentrent-ils dans le bilan de la banque ?

Lorsque je dépose des meubles dans un garde-meuble, la valeur des meubles ne rentre pas dans le bilan du garde-meuble.

Si les dépots étaient considérés comme une marchandise (ce que de nombreux économistes s’accordent à considérer), la banque pourrait parfaitement gérer les comptes de ses clients – contre rémunération – avec une garantie absolue sur les dépots.

Ceci éviterait les effets systémiques et rendrait possible la faillite des banques mal gérées.

Cela permettrait aussi de distinguer les vrais fonds propres de la banque – ceux nécessaires à son fonctionnement – de ce qui est en fait une marchandise qui lui est confiée.

Bonjour,

Les dépôts de la clientèle sont comptabilisés au passif du bilan de la banque. Il s’agit en effet d’un engagement de la banque vis-à-vis de leurs clients : à tout moment, ces derniers peuvent en demander le remboursement. Au bilan, ces dépôts sont clairement distincts des fonds propres.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Oui, mais ma question était : pourquoi avoir choisi cette façon de procéder plutôt que celle du garde meuble ? Dans le cas actuel, si les banques font faillite le déposant perd son argent ou tout au moins tout ce qui dépasse la garantie de l’Etat soit 100 000 euros. De plus les banques sont toujours sauvées en cas de problème d’où la critique justifiée qui leur attribue la privatisation des bénéfices et la mutalisation des risques.

Si les dépots étaient sortis du bilan des banques ce genre de problème n’existerait pas et les banques pourraient faire faillite sans dommage pour les épargnants.

Dans l’activité d’un garde-meuble pas d’activité de transformation. Dans une banque, les ressources clientèles sont utilisés dans le cadre de l’activité de transformation (conversion du passif court terme en actif plus long terme ). Elles rentrent donc logiquement dans le bilan d’une banque. Si c’est ressources ne pouvaient pas servir à l’activité de transformation (juste du stockage). Il y aurait beaucoup moins de prêts à l’actif si ceux-la ne se reposaient que sur les fonds propres de la banque. Sans oublier que les crédits font les dépôts.. Une partie de passif des banques est issue directement de l’actif des banques.

Bonjour,

Merci pour votre complément !

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonjour,

Il existe des différences notoires entre l’activité bancaire et celle de garde-meuble. En particulier, les dépôts servent comme ressources aux établissements de crédit. Dans ces conditions, il est nécessaire qu’ils figurent au bilan des banques. D’une manière plus générale, vous avez raison de souligner le risque systémique inhérent au système bancaire : en cas de défaillance d’une grande banque, il est probable qu’elle soit « sauvée » par l’action de l’Etat et de la Banque centrale afin de garantir la stabilité du système financier. C’est du fait de cette situation, que les économistes nomment « aléa moral », que le secteur bancaire est particulièrement encadré par le régulateur. Toutefois, même si les épargnants avaient la certitude de récupérer tous leurs fonds en cas de défaillance d’une banque, le risque systémique ne disparaîtrait pas pour autant. Un effet domino serait, en effet, à l’œuvre où la faillite d’une banque pourrait entraîner celle de tout le système bancaire et financier du fait des interdépendances fortes entre les intermédiaires financiers.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Où se trouve le poste trésorerie (s’il existe comme dans une entreprise ordinaire) ? Où est-il « logé » (dans les livres de la banque ou ailleurs) ?

Concrétement sur quelle ligne sont prlevés les salaires ou les dépenses ordinaires qui ne peuvent pas être considérés comme des contreparties de la création monétaire ?

Bonjour,

Les éléments de « trésorerie », comme par exemple la caisse de la banque ou son propre compte bancaire, figurent à l’actif du bilan : il s’agit, en effet, d’éléments de patrimoine pour la banque.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com