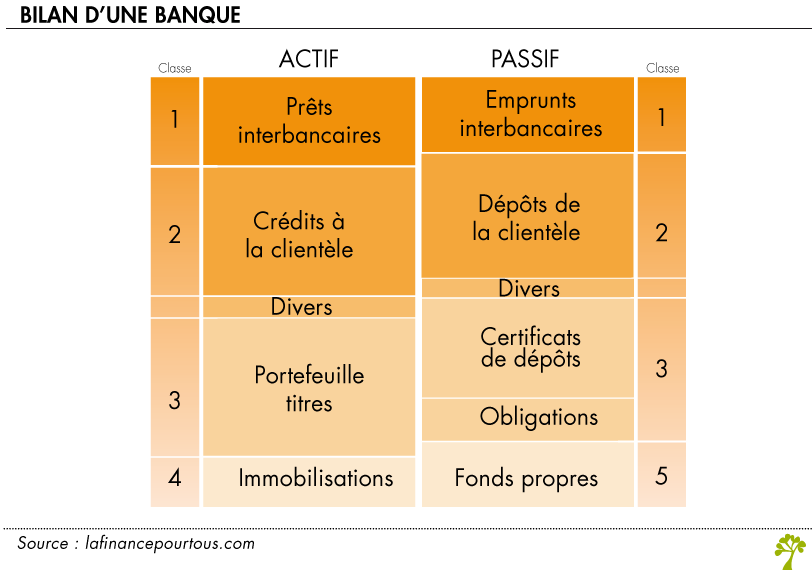

La structure du bilan d’une banque est différente de la structure des autres sociétés. De manière simplifiée, le bilan d’une banque se présente de la façon suivante :

Le passif renseigne sur l’origine des ressources, c’est-à-dire les fonds collectés par la banque.

L’actif informe sur l’utilisation des fonds collectés.

Le cadre comptable ventile le bilan d’une banque en 5 classes

Les actifs et les passifs de la classe 1 correspondent aux opérations interbancaires, que la banque réalise avec d’autres institutions financières, dans le cadre de sa gestion de trésorerie. Quand son exploitation lui permet de dégager des excédents de trésorerie, la banque se trouve en position de prêteur net sur le marché interbancaire. Dans le cas inverse la banque doit avoir recours au marché pour assurer son refinancement.

Les actifs et les passifs de la classe 2 correspondent aux opérations avec la clientèle. À l’actif, les crédits accordés, au passif, les dépôts collectés ventilés selon leur degré d’exigibilité, leur forme (compte, bon, certificat) et leur nature au regard de la réglementation bancaire (compte d’épargne à régime spécial, comptes ordinaires).

Les actifs et les passifs de la classe 3 reprennent les opérations sur titres et les opérations diverses. À l’actif, les placements de la banque sur le marché des capitaux pour son propre compte (portefeuille de titres, classés selon leur durée de conservation). Au passif, les titres de dettes que la banque émet pour se refinancer.

Le bilan ne retrace pas les opérations sur titres effectuées pour le compte de la clientèle.

La classe 4, à l’actif, contient les valeurs immobilisées, c’est-à-dire les biens et valeurs censés demeurer durablement dans le patrimoine de la banque.

La classe 5, au passif, comprend les provisions constituées et les fonds propres y compris les bénéfices non distribués.

Bonjour,

Les engagements sur instruments financiers à terme sont des engagements donnés. Ces engagements représentent 152 fois le montant des capitaux propres ! S’agissant d’engagements sur produits dérivés, c’est un peu effrayant non ? Existe-t-il un pare-feu en cas de retournement brutal des marchés ?

Explications particulièrement claires merci

Bonjour,

Un bilan peut être décomposé en différents comptes. Par exemple, celui de la « banque centrale ». Si il est présent à l’actif (les emplois), alors la banque dépose des fonds auprès de cette institution. Cela peut être le cas lors de dépôts de liquidité bancaire à de la BCE, ce que l’on appelle les facilités permanentes (pour plus de renseignements, se référer à l’article suivant : http://www.lafinancepourtous.com/Decryptages/Dossiers/Banque-centrale-europeenne/La-politique-monetaire-de-la-BCE). A l’inverse, si il se trouve au passif (les ressources), il peut s’agir par exemple de prêts en échange de la mise en pension de titres (opération d’open market) ou de dépôts d’argent par la BCE auprès de la banque (facilité permanente). Une banque peut à la fois avoir des fonds à la BCE et par ailleurs en recevoir de la BCE. On peut donc retrouver à la fois au passif et à l’actif d’un bilan bancaire le poste banque centrale.

Meilleures salutations,

L’équipe Lafinancepourtous.com

Bonjour, peut-on retrouver a la fois a l’actif et au passif d’un bilan bancaire le compte banque centrale?

Bonjour,

La source du tableau est présente dans un document de l’ACP (: http://www.acp.banque-france.fr/fileadmin/user_upload/acp/publications/rapports-annuels/2012-Chiffres-du-marche-banque-2011.pdf) en page 42 du document (annexe 4, Situation cumulée des établissements de crédits).

Pour simplifier la lecture de ce tableau dans notre article, les prêts interbancaires à l’actif du bilan consolidé correspondent à la somme des prêts aux établissements de crédit + caisse, banques centrales et offices des chèques postaux (par exemple, pour l’année 2010 : 1585,16+9,22 = 1684,38). Les dépôts clientèle correspondent aux ressources émanant de la clientèle et les fonds propres à la somme des provisions, capitaux propres et du report à nouveau (par exemple, en 2010 : 583,50 + 37,35 = 620,85).

Le reste est identique. Néanmoins, plusieurs erreurs de saisie semblent s’être glissées dans plusieurs postes à l’actif comme au passif et nous nous en excusons. Ces erreurs seront très vite corrigées. Merci de votre vigilance.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour,

Quelles sont vos sources pour les chiffres représentant le détail du bilan de la banque, en effet on ne retrouve pas les bon montant dans les totaux et je ne le retrouve pas dans les données de l’acp.

Cordialement

Bonjour,

Dans le bilan d’une banque, on retrouve :

– A l’actif, le montant des crédits accordés par la banque à ses clients, inscrits uniquement à hauteur du montant du capital prêté.

– Au passif, le montant de ces crédits accordés sous forme de dépôts de ses clients.

Quand les clients remboursent leurs crédits, cela a pour effet de diminuer les crédits accordés au fur et à mesure que les dépôts des clients diminuent.

Les intérêts sur ces crédits, qui sont perçus par la banque, sont des produits pour la banque. Ils ne sont pas comptabilisés dans le bilan mais dans le compte de résultat.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

quand vous dites que les prêts à la clientèle sont inscrits à l’actif de la banque, s’agit-il du principal seulement, ou du contrat total principal+intérêts ?

Et si il n’y a pas les intérêts dans les actifs, ils apparaissent où, puisqu’ils sont dans le contrat ? Dans le hors-bilan ?

Merci

Bonjour et merci pour ce commentaire.

Le bilan d’une banque retrace sa situation patrimoniale au 31 décembre de l’année. Il peut faire apparaître des prêts et des emprunts interbancaires en même temps.

Le taux interbancaire est le taux de référence car il correspond au prix de l’argent au jour le jour. Il est le plus représentatif et le plus réactif aux évolutions de l’activité économique.

Enfin, on ne peut utiliser un taux moyen sur les titres comme taux de référence car il n’aurait pas de rapport direct avec le prix de l’argent.

Cordialement, l’équipe de lafinancepourtous

Vous dîtes « Un trop grand déséquilibre entre ses emprunts interbancaires et ses prêts interbancaires peut être l’indice d’un problème » mais je ne comprends pas pourquoi une banque aurait à la fois des emprunts et des prêts dans le même temps : si elle a besoin d’argent elle va emprunter, si elle a des réserves à placer elle les prête, mais pour quelle raison ferait-elle les 2 en même temps ?

J’ai une autre question presque liée à celle-là: pourquoi les banques centrales continuent-elles d’utiliser comme taux de référence le taux interbancaire dans la mesure où les emprunts interbancaires ne représentent même pas un quart de leurs ressources ? Les titres étant une source plus importante pourquoi ne pas utiliser leur taux moyen comme taux de référence ?