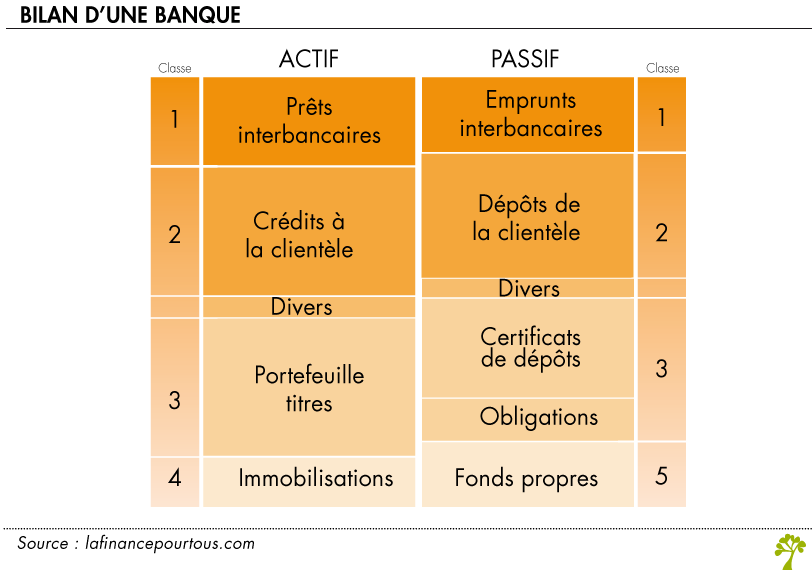

La structure du bilan d’une banque est différente de la structure des autres sociétés. De manière simplifiée, le bilan d’une banque se présente de la façon suivante :

Le passif renseigne sur l’origine des ressources, c’est-à-dire les fonds collectés par la banque.

L’actif informe sur l’utilisation des fonds collectés.

Le cadre comptable ventile le bilan d’une banque en 5 classes

Les actifs et les passifs de la classe 1 correspondent aux opérations interbancaires, que la banque réalise avec d’autres institutions financières, dans le cadre de sa gestion de trésorerie. Quand son exploitation lui permet de dégager des excédents de trésorerie, la banque se trouve en position de prêteur net sur le marché interbancaire. Dans le cas inverse la banque doit avoir recours au marché pour assurer son refinancement.

Les actifs et les passifs de la classe 2 correspondent aux opérations avec la clientèle. À l’actif, les crédits accordés, au passif, les dépôts collectés ventilés selon leur degré d’exigibilité, leur forme (compte, bon, certificat) et leur nature au regard de la réglementation bancaire (compte d’épargne à régime spécial, comptes ordinaires).

Les actifs et les passifs de la classe 3 reprennent les opérations sur titres et les opérations diverses. À l’actif, les placements de la banque sur le marché des capitaux pour son propre compte (portefeuille de titres, classés selon leur durée de conservation). Au passif, les titres de dettes que la banque émet pour se refinancer.

Le bilan ne retrace pas les opérations sur titres effectuées pour le compte de la clientèle.

La classe 4, à l’actif, contient les valeurs immobilisées, c’est-à-dire les biens et valeurs censés demeurer durablement dans le patrimoine de la banque.

La classe 5, au passif, comprend les provisions constituées et les fonds propres y compris les bénéfices non distribués.

bonjour,

je n’ais compris la notation du premier tableau a l’actif on 1,2,3 et et voila au passif on 1,2,3 et 5

Bonjour,

La réponse à votre première question se trouve dans notre dossier consacré au Comité de Bâle, plus précisément dans l’article sur la gestion du risque de liquidité des banques : http://www.lafinancepourtous.com/Decryptages/Dossiers/Comite-de-Bale/Bale-III/La-gestion-du-risque-de-liquidite).

Sur la seconde question, les réserves à l’actif du bilan d’une banque sont constituées des réserves obligatoires déposées auprès de la banque centrale et des réserves excédentaires (i.e. les montants déposés à la banque centrale qui excédent le montant minimal des réserves obligatoires). Ces réserves sont comptabilisées au poste « banques centrales » de l’actif (premier poste de l’actif après la caisse).

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

bonjour. je voudrais savoir par quelle formule puis je passer pour qualifier la liquidité d’une banque à partir du bilan. Pour terminer, je voudrais connaitre les composants des réserves à l’actif du bilan d’une banque et dans quels éléments du bilan se trouvent les réserves excédentaires et réserves obligatoire.merci

Bonjour,

Les produits financiers (assurance-vie, OPCVM…) constituent la deuxième composante du PNB, à savoir celle des commissions nettes facturées.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

bonjour

je fais actuellement un mémoire sur l’assurance-vie

les assurance vie rentrent bien dans le compartiment marge sur commission du pnb des banques?

Bonjour,

Quel est l’intérêt de présenter dans le compte de résultat un produit net bancaire hors provision épargne logement comme on le voit souvent (par ex. BPCE, BP…) ? Pourquoi seulement hors cette provision, les autres provisions ne sont pas autant pertinentes ? Et aussi, j’ai vu dans les publications de la Banque Populaire du Sud la mention du PNB hors provision épargne logement et plus loin du résultat brut d’exploitation qui lui intègre ces provisions… N’est-ce pas un peu un mic mac ?

bilan des banques

Bonjour,

Lorsque la Banque Centrale Européenne (BCE) décide de baisser ses taux directeurs, c’est pour réduire les taux d’intérêts et favoriser l’offre de crédit aux ménages et aux entreprises. Dans un premier temps, cette baisse des taux s’opère sur le marché interbancaire (marché sur lequel les banques s’échangent directement et librement entre elles des actifs pour se refinancer). Dans un deuxième temps, les banques s’échangeant entre elles plus facilement et à des taux plus faibles des liquidités, cette baisse se répercute sur leur marge commerciale et donc sur leur offre de crédits (baisse du coût du crédit). Elle permet ainsi de relancer l’activité des entreprises, donc l’investissement, soit la croissance. À priori, une baisse des taux directeurs, dans l’hypothèse où elle produit effectivement une hausse de l’octroi de crédits, augmente l’encours de l’actif ( poste « crédits clientèle ») du bilan des banques. Au niveau du compte de résultat, on peut également penser que sous l’ hypothèse d’une hausse effective de l’offre de crédits, le produit net bancaire, en quelque sorte le chiffre d’affaires de la banque, devrait augmenter et ainsi améliorer son résultat net.

Meilleures salutations.

L’équipe Lafinancepourtous.com

Quels sont les effets de la baisse des taux directeurs de la BCE sur les états financiers des banques?

Bonjour,

Il existe deux types de produits dérivés. Ceux qui sont échangés sur des marchés réglementés, sur lesquels interviennent des chambres de compensation (comme LCH.Clearnet en France) qui vérifient le sérieux des garanties (on parle de collatéral) affectées aux contrats passés et exigent des remises de fonds en cas de dépréciation du collatéral (on parle d’appels de marge) et ceux qui sont échangés de gré à gré, c’est à dire entre deux intervenants qui passent par l’intermédiaire d’une banque et pas par une chambre de compensation.

Les produits dérivés de gré à gré s’échangent donc en dehors de tout cadre réglementé. En raison de l’opacité qui les entourent et du rôle joué par les dérivés de crédit, notamment les CDS, dans la diffusion des actifs immobiliers « pourris » américains dans tout le système financier mondial, ces produits dérivés de gré à gré ont été désignés comme ayant été à l’origine de la contagion de la crise des « subprimes » en 2008.

C’est la raison pour laquelle les dirigeants des pays du G20 se sont engagés en septembre 2009 à mettre en place des réglementations destinées à sécuriser les échanges de ces produits et à en améliorer la transparence.

Aux Etats-Unis, la mise en œuvre en 2013 des dispositions prévues par le Dodd-Franck Act adopté en 2010, répond à cette exigence.

La réglementation « EMIR » (acronyme anglo-saxon de European Market Infrastructure Regulation), adoptée par le Parlement européen et le Conseil européen le 4 juillet 2012 et entrée en vigueur le 15 mars 2013, poursuit ce même objectif.

La réglementation EMIR vise ainsi à réguler les marchés des produits dérivés de gré à gré en imposant aux intervenants (ou contreparties) différentes obligations destinées à sécuriser les échanges et à garantir la transparence de ceux-ci.

Meilleures salutations,

L’équipe Lafinancepourtous.com