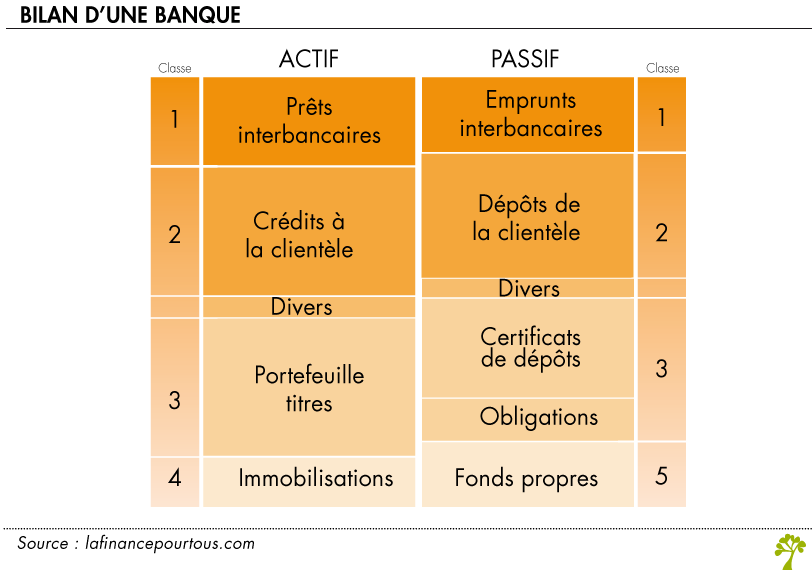

La structure du bilan d’une banque est différente de la structure des autres sociétés. De manière simplifiée, le bilan d’une banque se présente de la façon suivante :

Le passif renseigne sur l’origine des ressources, c’est-à-dire les fonds collectés par la banque.

L’actif informe sur l’utilisation des fonds collectés.

Le cadre comptable ventile le bilan d’une banque en 5 classes

Les actifs et les passifs de la classe 1 correspondent aux opérations interbancaires, que la banque réalise avec d’autres institutions financières, dans le cadre de sa gestion de trésorerie. Quand son exploitation lui permet de dégager des excédents de trésorerie, la banque se trouve en position de prêteur net sur le marché interbancaire. Dans le cas inverse la banque doit avoir recours au marché pour assurer son refinancement.

Les actifs et les passifs de la classe 2 correspondent aux opérations avec la clientèle. À l’actif, les crédits accordés, au passif, les dépôts collectés ventilés selon leur degré d’exigibilité, leur forme (compte, bon, certificat) et leur nature au regard de la réglementation bancaire (compte d’épargne à régime spécial, comptes ordinaires).

Les actifs et les passifs de la classe 3 reprennent les opérations sur titres et les opérations diverses. À l’actif, les placements de la banque sur le marché des capitaux pour son propre compte (portefeuille de titres, classés selon leur durée de conservation). Au passif, les titres de dettes que la banque émet pour se refinancer.

Le bilan ne retrace pas les opérations sur titres effectuées pour le compte de la clientèle.

La classe 4, à l’actif, contient les valeurs immobilisées, c’est-à-dire les biens et valeurs censés demeurer durablement dans le patrimoine de la banque.

La classe 5, au passif, comprend les provisions constituées et les fonds propres y compris les bénéfices non distribués.

super

Je suis intéressé par la lettre d information

Bonjour,

Il conviendrait de vous adresser à l’ACPR pour en savoir plus sur ce sujet : https://acpr.banque-france.fr/protection-de-la-clientele/comment-contacter-lacpr.html

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonsoir,

Je suis en 3ème année Bachelier en Comptabilité et j’ai décidé de faire mon mémoire sur la gestion des risques financiers des comglomérats financiers. Je parle donc des banques mais aussi des assurances et des entreprises d’investissements. Toutefois, pourriez m’éclairer quant à la gestion des risques financiers que la banque serait amenée à rencontrer? De plus, je ne sais pas si vous pouvez éventuellement m’aider sur cette demande, mais connaissez-vous un conglomérat financier qui pourrait servir de cas pratique avec suffisamment d’information pour clôturer mon mémoire.

Je vous remercie d’avance pour vos conseils.

Jonas.

Je les ai besoin pour mes etudes à l’ITB

Bonjour,

Pour avoir des informations sur la stratégie d’une banque (ou d’une entreprise en général), le meilleur moyen est de se procurer son rapport d’activité et l’annexe de ses comptes annuels.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonsoir,

Article très rafraîchissant, j’ai vraiment pris plaisir à le lire.

J’aimerais savoir cependant comment procéder à ne analyse du bilan d’une banque peux nous édifier sur le type de stratégie ( diversification, internationalisation, spécialisation, fusion – acquisition, etc…) déployé par celle ci sur une période donnée.

Merci d’avance.

Bonjour,

Tous les chiffres disponibles sur les comptes détaillés des banques sont accessibles sur la site de l’ACPR. Voir en particulier le rapport 2013 sur les chiffres du marché français de la banque et de l’assurance :

https://acpr.banque-france.fr/fileadmin/user_upload/acp/publications/rapports-annuels/201412-Rapport-ACPR-chiffres-2013-banques.pdf

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonsoir,

L’article est très instructif mais je m’interroge sur la formation du résultat d’une banque.

Disposeriez-vous de données à la lecture desquelles la marge commerciale d’une banque serait décomposée avec chacune de ses activités (taux d’intérêts, frais de gestion, commissions…) et le pourcentage de chiffre d’affaires qu’elles représentent respectivement ?

De même est-il possible de connaître en moyenne les soldes intermédiaires de gestions d’un établissement bancaire en France ?

Merci beaucoup

Le bilan d’une banque peut se décomposer en 5 classes d’actifs ou de passifs, d’où les numéros de 1 à 5 les matérialisant sur le schéma :

Les actifs et les passifs de la classe 1 correspondent aux opérations interbancaires celles que la banque réalise avec d’autres institutions financières, dans le cadre de sa gestion de trésorerie..

Les actifs et les passifs de la classe 2 correspondent aux opérations avec la clientèle. À l’actif, les crédits accordés, au passif, les dépôts collectés ventilés selon leur degré d’exigibilité, leur forme (compte, bon, certificat) et leur nature au regard de la réglementation bancaire (compte d’épargne à régime spécial, comptes ordinaires).

Les actifs et les passifs de la classe 3 reprennent les opérations sur titres et les opérations diverses. À l’actif, les placements de la banque sur le marché des capitaux pour son propre compte (portefeuille de titres, classés selon leur durée de conservation). Au passif, les titres de dettes que la banque émet pour se refinancer.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

La classe 4, à l’actif, contient les valeurs immobilisées, c’est-à-dire les biens et valeurs censés demeurer durablement dans le patrimoine de la banque.

La classe 5, au passif, comprend les provisions constituées et les fonds propres y compris les bénéfices non distribués.