La dette publique évolue constamment au rythme des remboursements d’emprunts effectués par l’État et les administrations publiques et des nouveaux emprunts qu’ils contractent pour financer leurs déficits.

Comment se définit la dette publique ?

Alors que le déficit est un flux, la dette est un stock. C’est en fait la somme des déficits passés.

Chaque année, l’État définit ses ressources et ses dépenses.

Les dépenses de l’État

Les dépenses intègrent non seulement les dépenses courantes de fonctionnement (salaires, achats de fournitures et de services…), les opérations de redistributions (aides, bourses, minimas sociaux…) mais aussi les investissements (travaux d’équipement, acquisitions immobilières et mobilières des collectivités locales…) et les dépenses en capital (charges de la dette des différentes administrations publiques par exemple).

Les ressources de l’État

Les ressources sont constituées par les impôts, les taxes, et autres recettes non fiscales (par les dividendes des entreprises dont l’État est actionnaire).

La différence entre les dépenses et les ressources est ce qu’on appelle le déficit public. Structurellement, l’État français est déficitaire de plus de 100 milliards d’euros par an.

Quelle est la dette de la France aujourd’hui ?

À la fin du quatrième trimestre 2024, la dette publique s’établit à 3 303 milliards d’euros. 81 % de la dette publique (2 691 milliards d’euros) provient de l’État. Si l’on ajoute les autres organismes d’administration centrale, le total de l’État représente 83 %.

Les organismes de Sécurité sociale et les administrations publiques locales (collectivités territoriales) représentent respectivement 9 % et 8 % de la dette publique.

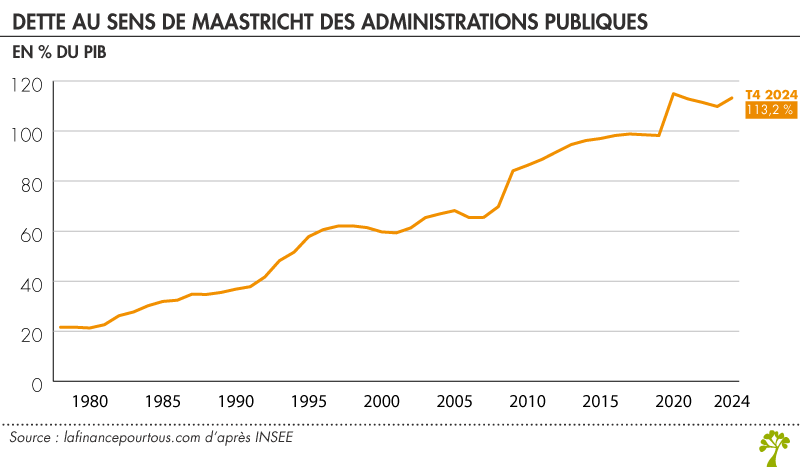

Rappelons que les critères européens exigent que la dette publique des pays membres ne dépasse pas la norme de 60 % du PIB (alors qu’elle est de 113 % du PIB en France).

La crise du Covid-19 a entraîné un fort accroissement de l’endettement public en France. Cependant, la période post-covid a également connue des déficits marqués (près de 6 % en 2024).

Pour rembourser la part de sa dette arrivant à échéance, L’État emprunte de l’argent sur les marchés financiers notamment par le biais d’obligations du Trésor (OAT) pour financer son déficit. L’argent nécessaire pour couvrir ces besoins est appelé besoin de financement. En 2025, le besoin de financement de l’État est anticipé à environ 300 milliards d’euros (pour financer le déficit et refinancer la dette arrivée à maturité). C’est l’Agence France Trésor (AFT) qui gère la dette de l’État. Cependant, en augmentant la dette publique, l’Etat augmente aussi grandement ses dépenses notamment via les Intérêts de la dette.

Mesurer l’endettement public : le ratio de dette sur PIB

Pour obtenir une mesure interprétable et comparable entre pays, on mesure la dette publique en pourcentage du produit intérieur brut (PIB). Autrement dit, on calcule un rapport entre tout l’argent que l’on doit rembourser avec toutes les richesses que l’on créé chaque année. Cela nous permet ainsi d’avoir une indication sur la durée et la difficulté du remboursement.

En pratique, l’État ne va jamais rembourser effectivement la dette. Il va emprunter de nouveau pour rembourser l’ancienne, et gardera ainsi toujours un stock de dette important. Cependant, afin que les créanciers acceptent de prêter à faible coût, l’État doit montrer qu’il pourrait rembourser sa dette s’il le voulait.

Depuis quinze ans, la dette publique s’est largement accrue. Elle était de 60 % du PIB au début des années 2000, a dépassé le seuil des 100 % du PIB en 2017 et atteint désormais 113 % du PIB.

Entre 2021 et 2023, le ratio de dette publique sur PIB a baissé. Cela n’est pas dû à un changement majeur dans les recettes et dépenses de l’État, qui était en déficit, mais à une reprise économique. La hausse du PIB a été plus forte que la hausse de la dette, ce qui réduit mécaniquement le ratio de dette !

Comment l’État se finance-t-il ?

À la différence des entreprises ou des ménages, les collectivités publiques ne financent principalement pas leur dette en faisant appel à du crédit bancaire mais en émettant des titres financiers (surtout des obligations) sur les marchés financiers. Exceptions faites des collectivités locales qui, elles, passent également beaucoup par des emprunts et des lignes de trésorerie.

Une forme d’endettement spécifique

Contrairement aux particuliers, les organismes publics, lorsqu’ils s’endettent, ne remboursent à chaque échéance que les intérêts, car ils émettent des obligations.

S’il émet une OAT à 10 ans, l’État remboursera les intérêts (par exemple 0,5 % du montant de l’obligation émise) chaque année ou chaque semestre pendant 10 ans, mais remboursera le capital en une seule fois, à l’échéance. La différence principale entre une obligation et un crédit bancaire est qu’une obligation est négociable, c’est-à-dire échangeable sur les marchés financiers.

Plusieurs fois par mois, l’Agence France Trésor émet des obligations sous forme d’enchères (les « adjudications du Trésor »). Celles-ci sont achetées par des Spécialistes en Valeurs du Trésor (SVT), des banques d’investissement triées sur le volet pour participer à ces enchères, c’est ce qu’on appelle le marché primaire. On y rencontre notamment la BNP Paribas, la Société Générale, Goldman Sachs, Bank of America, ou encore HSBC. Les SVT vont ensuite « distribuer » ces obligations à une myriade d’acteurs en les revendant sur le marché secondaire. Ils font donc office d’intermédiaire entre le Trésor et les acteurs du marché financier (fonds d’assurance-vie, fonds de pension, banques…).

Qui détient la dette de la France ?

Nombreux sont les acteurs souhaitant détenir de la dette publique française, plutôt attractive et sûre. C’est en fait le cas des dettes publiques de tous les grands pays développés : États-Unis, Royaume-Uni, Allemagne, Japon…

La dette française a cependant une particularité : ses détenteurs sont majoritairement non-résidents.

Selon les chiffres publiés par l’Agence France Trésor (AFT), parmi les détenteurs de la dette publique, on trouve, fin 2024, 54,7 % de non-résidents. Une proportion en hausse sensible depuis la fin du XXe siècle (en 1993, seul un tiers de la dette publique française était détenu par des non-résidents), mais en baisse par rapport à 2009 (67 %).

Pour l’essentiel il s’agit d’investisseurs institutionnels (fonds de pensions et fonds d’assurance notamment), mais aussi de fonds d’investissements souverains, de banques, voire de fonds spéculatifs.

Viennent ensuite les assurances et les banques françaises (un peu moins de 10 % chacune), les fonds de placement, et d’autres acteurs (Banque de France, particuliers…).

On retrouve au sein des pays développés une grande hétérogénéité de la structure de détention de la dette publique. Fin 2024, selon les données d’Eurostat, plus de 90 % de la dette chypriote était ainsi détenue par des non-résidents, contre moins de 25 % au Danemark.

Permettez-moi de n’être pas d’accord avec votre définition « Une forme d’endettement spécifique ».

La France ne paye plus la Charge (intérêts) de la Dette publique (principal) depuis bien longtemps.

France Trésor emprunte aussi pour les intérêts qui, donc, viennent s’ajouter à la Dette.

Cela s’apparente à une pyramide de Ponzi, qui dure tant que les prêteurs ne se mettent pas dans l’idée de ne pas être remboursés de leur capital.

Je ne parle pas de l’endettement de la France HORS public parce que là aussi, il y a à dire. (voir balance des paiements)

Bonjour,

Il s’agit d’un sujet complexe qui nécessite plusieurs considérations. Il faut savoir que La France continue de payer les intérêts de sa dette publique : en 2022, la charge d’intérêts de la dette a augmenté de 15 milliards d’euros en un an, passant à 53,2 milliards d’euros, soit une hausse de près de 40 %. Concernant l’Agence France Trésor, il faut savoir qu’en 2023, la France a emprunté en moyenne à 3,15 % pour rembourser sa dette. Cela signifie que lorsque l’État doit rembourser le principal d’une dette arrivée à échéance, il peut emprunter à nouveau pour couvrir à la fois le principal et les intérêts. Enfin, comparer la gestion de la dette publique à une pyramide de Ponzi peut être trompeur. En effet, contrairement à une pyramide de Ponzi, l’État a la capacité de lever des impôts pour rembourser sa dette et les intérêts associés. De plus, la dette publique est transparente et régulée, contrairement à une pyramide de Ponzi qui est illégale et souvent opaque.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Dans le cas où la banque centrale achète la dette française dans le cadre d’un QE sur le marché secondaire, la notion d’intérêts sur les OAT a t-elle toujours un sens ? En d’autres termes, ces intérêts sont-ils une charge réelle pour la France concernant la partie des OAT détenue par la BCE puisque la France, étant partie prenante de la BCE, récupère ces intérêts à postériori sous forme de « bénéfices » en tant qu’actionnaire de la BCE.

Bonjour,

Effectivement, dans ce cas, le paiement des intérêts est finalement neutre pour le budget de l’Etat. Toutefois, seule une part minoritaire de la dette publique est détenue par la Banque centrale, donc le raisonnement ne vaut que pour les autres créanciers de l’Etat.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonjour et merci pour vos travaux et publications. pourriez-vous nous expliquer le risque d’un défaut de paiement de l’état quant au remboursement de sa dette sur la solvabilité des banques françaises et les conséquences sur l’épargne des français quelles hébergent, en particulier les sommes placées en comptes à terme dans ces établissements qui finalement confèrent au client le statut de créancier de la banque? merci et bonne continuation.

Bonjour,

Un défaut de paiement de l’Etat français entraînerait plusieurs conséquences. Premièrement, les créanciers de l’Etat essuyeraient des pertes : c’est le cas notamment des établissements bancaires détenant des obligations émises par l’Etat français, mais également d’une large part des épargnants qui détiennent, de façon indirecte de telles obligations (via les fonds en euros de l’assurance-vie). Il est ici bien délicat d’anticiper quels seraient les effets de ces pertes de la part des établissements bancaires. Elles pourraient, toutefois, se transmettre à l’ensemble de l’économie réelle. Deuxièmement, un tel défaut de paiement aurait de lourdes répercussions quant à la « réputation » de l’Etat français sur les marchés financiers. Il semble, en effet, difficile d’imaginer que l’Etat puisse emprunter à nouveau (ou alors à des conditions particulièrement défavorables).

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonjour

Vous pouvez expliquer le danger de la dette publique ? merci

Bonjour,

Le danger principal est celui d’une crise des finances publiques lorsque la dette publique devient « excessive ». Cela se caractérise par une forte augmentation du coût des emprunts, car les prêteurs exigent une prime de risque plus élevée, et peut, dans la pire configuration, déboucher sur un défaut de paiement. Comme vous l’aurez compris, il est dès lors crucial de pouvoir définir dans quels cas une dette publique devient « excessive ». Or, il n’est pas possible de le faire en toute généralité. Cela dépend de nombreux critères : stabilité politique du pays concerné, capacité de l’Etat à lever des impôts, perspectives de croissance économique et d’évolution des prix, etc.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonjour,

Les 53,2 % de non-résidents, donc des organismes étrangers pouvez vous en faire la liste par % ?

Les fonds d’investissements (BlackRock et consort), les Pays (Quatar, USA ou autres, …) pour voir qui influent de ce fait sur notre Politique ?

Merci d’avance

Bonjour,

La source que nous citons ne détaille pas ces informations. Il n’est d’ailleurs pas impossible que le gouvernement lui-même ne dispose pas de telles informations. Nous nous permettons de citer ci-dessous la réponse du ministre du Budget, des Comptes publics, de la Fonction publique et de la Réforme de l’Etat en date du 25 janvier 2011 (elle date un peu, mais la réponse nous semble donc d’actualité) : « Les textes actuellement en vigueur (notamment l’article L. 228-2 du code de commerce, le décret d’application n° 2002-803 du 3 mai 2002 publié au Journal officiel du 5 mai 2002, l’article L. 212-4 du code monétaire et financier relatif à la nominativité obligatoire) n’autorisent les conservateurs d’instruments financiers (Euroclear France pour les titres d’État français) à communiquer aux émetteurs la liste de leurs détenteurs finaux qu’aux seuls émetteurs d’actions, de bons de souscription d’actions ou d’instruments de taux donnant immédiatement ou à terme accès au capital. Par conséquent, l’Agence France Trésor (AFT) ne peut pas identifier précisément les détenteurs des obligations assimilables du Trésor (OAT), des bons du Trésor à intérêts annuels (BTAN) et des bons du Trésor à taux fixe (BTF). Néanmoins, la structure de la détention de la dette française peut être estimée grâce à deux sources d’information : les statistiques de la balance des paiements fournies parla Banque de France, qui portent sur la détention de la dette de l’État par les non-résidents. Ces statistiques ne donnent toutefois pas d’indication quant au détail de la répartition géographique à l’intérieur de la catégorie « non-résidents » ; l’étude annuelle publiée par le Fonds monétaire international (FMI) (« Coordinated Portfolio Investment Survey ») qui fournit davantage de détails sur la répartition de détention par pays, mais qui porte sur un périmètre qui est plus large que celui des seules dettes gouvernementales (dette publique et dettes bancaires). La direction de la balance des paiements de la Banque de France fournit les données concernant la détention de la dette française par les non-résidents ». Ce texte est disponible à l’adresse suivante : https://www.senat.fr/questions/base/2010/qSEQ100613641.html

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

L’état français s’endette pour des dépenses de fonctionnement courant et pas pour son avenir.

cela devrait être interdit de faire cela.

Les gouvernements successifs empruntent de l’argent qu’ils seront incapable de rembourser..les présidents devraient être condamner à la rembourser…les bilans annuels doivent être équilibré tous les ans et pas en négatif depuis 50 ans !

Votre affirmation n’est pas tout à fait exacte : en 2022, les dépenses de fonctionnement du budget général s’élevaient à 83 milliards d’euros, pour un déficit de plus de 125 milliards d’euros. Par ailleurs, nous attirons votre attention sur la difficulté de classer, parmi les dépenses, celles liées au fonctionnement de l’Etat et celles considérées comme de l’investissement. Par exemple, la rémunération des professeurs est catégorisée comme une dépense de fonctionnement, alors que l’on pourrait considérer qu’il s’agit de préparer l’avenir.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

La France a emprunté à taux indexés sur l inflation. quelle est le surcoût pour l Etat depuis 2021 ?

Bonjour,

On trouve des éléments de réponse à votre question dans la Synthèse du rapport d’information sur les obligations assimilables du Trésor indexées sur l’inflation paru en mai 2023 : « Sous l’effet d’une inflation soutenue, la provision pour charge d’indexation du capital des OAT indexées s’est établie à 15,5 milliards d’euros en 2022. C’est 12,5 milliards d’euros de plus qu’en 2021, soit + 414 %, et 10,7 milliards d’euros de plus qu’anticipé en loi de finances initiale ».

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonjour, merci pour cet article.

Il me semble que l’Etat « pioche » dans l’epargne des francais pour financer une partie de sa dette.

Diriez-vous donc que l’Etat a davantage interet à encourager l’epargne ou la consommation (dans le cas actuel).

merci d’avance

Bonjour,

Nous ne comprenons pas votre question. En particulier, qu’entendez-vous par l’Etat pioche dans l’épargne des Français ?

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Je pense que Baptiste voulait dire : l’Etat a-t-il intérêt à encourager l’épargne au détriment de la consommation étant donné qu’une partie de cette épargne est placée dans des assurances vie ou autres contrats de placement. (Ces organismes détenant, entre autre, des OAT pour limiter les risques et assurer des rendements stables).

j’aimerais avoir un peu d’aide sur la viabilité de la dette publique dans les pays sous développés

Bonjour,

Il n’est pas possible de vous répondre en toute généralité sur cette thématique, tant les trajectoires de chaque pays en matière de finances publiques peuvent différer. D’une manière générale, on peut, toutefois, souligner, que la hausse des taux d’intérêt mondiaux, provoquée par le durcissement des politiques monétaires menées par les Banques centrales des économies avancées, a accru les vulnérabilités des pays les moins avancés. L’International Debt Report, une publication de la Banque mondiale, note ainsi que les pays en développement ont dépensé un montant record de 443,5 milliards de dollars pour assurer le service de leur dette extérieure publique et de leur dette garantie par l’État au cours de la seule année 2022 (dernières données disponibles).

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonjour,

pouvez-vous expliquer la soutenabilité de la dette publique? avec l’exemple des USA ou autre SVP

et quels exemples peut-on avancer pour dire qu’un pays doit lutter contre son déficit?

Si vous pouvez donner des exemples concrets cela sera excellent.

Bonjour,

La soutenabilité des finances publiques d’un Etat renvoie à sa capacité à honorer ses engagements financiers à terme. Elle dépend essentiellement de la trajectoire à long terme de la dette publique, elle-même liée à l’évolution des taux d’intérêt et du taux de croissance de l’économie concernée. Cela permet d’expliquer pourquoi la dette publique de certains Etats, pourtant faible rapportée au PIB, est considérée comme insoutenable, tandis que d’autres Etats, davantage endettés, disposent de finances publiques soutenables. Par exemple, le ratio dette publique sur PIB atteint actuellement 124,3 % aux Etats-Unis, alors que, dans le même temps, la note financière américaine est relativement élevée (AA+ pour Standard & Poor’s et Fitch et AAA pour Moody’s), signe que les finances publiques américaines sont considérées comme soutenables.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com