La dette publique évolue constamment au rythme des remboursements d’emprunts effectués par l’État et les administrations publiques et des nouveaux emprunts qu’ils contractent pour financer leurs déficits.

Comment se définit la dette publique ?

Si le déficit est un flux, la dette est un stock.

Les ressources sont constituées par les impôts, les taxes, et autres recettes non fiscales (par les dividendes des entreprises dont l’État est actionnaire).

Les dépenses intègrent non seulement les dépenses courantes de fonctionnement (salaires, achats de fournitures et de services…), les opérations de redistributions (aides, bourses, minimas sociaux…) mais aussi les investissements (travaux d’équipement, acquisitions immobilières et mobilières des collectivités locales…) et les dépenses en capital (charges de la dette des différentes administrations publiques par exemple).

Quelle est la dette de la France aujourd’hui ?

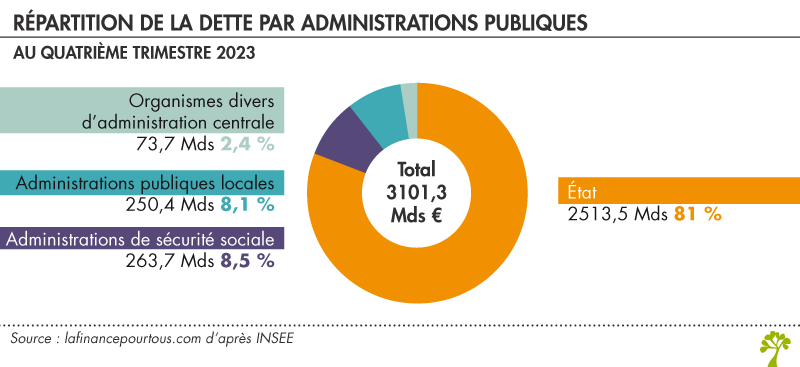

À la fin du quatrième trimestre 2023, la dette publique s’établit à 3 101,2 milliards d’euros. Comme le montre le graphique ci-dessus, 81 % de la dette publique provient de l’État. Si l’on ajoute les autres organismes d’administration centrale, le total de l’État représente 83,4 %.

Les organismes de Sécurité sociale et les administrations publiques locales (collectivités territoriales) représentent respectivement 8,5 % et 8,1 % de la dette publique. L’État a, à cette date, accumulé à lui seul 2 513,5 milliards d’euros de dettes.

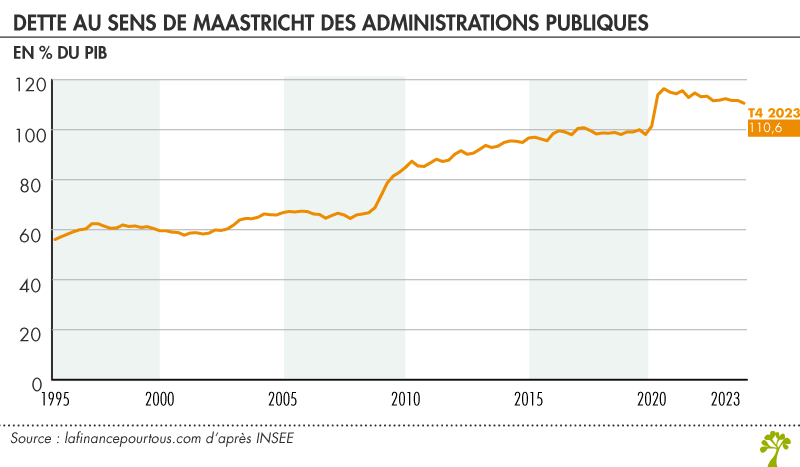

Rappelons que les critères européens exigent que la dette publique des pays membres ne dépasse pas la norme de 60 % du PIB (alors qu’elle est de 110,6 % du PIB en France).

La crise du Covid-19 a entraîné un fort accroissement de l’endettement public en France.

Pour rembourser la part de sa dette arrivant à échéance, L’État emprunte de l’argent sur les marchés financiers notamment par le biais d’obligations du Trésor (OAT) pour financer son déficit. L’argent nécessaire pour couvrir ces besoins est appelé besoin de financement. En 2024, le besoin de financement de l’État est anticipé à 299,7 milliards d’euros (pour financer le déficit et refinancer la dette arrivée à maturité). C’est l’Agence France Trésor (AFT) qui gère la dette de l’État. Cependant, en augmentant la dette publique, l’Etat augmente aussi grandement ses dépenses notamment via les Intérêts de la dette.

Mesurer l’endettement public

Pour mesurer la dette publique, on la rapporte au produit intérieur brut (PIB). Ainsi, on peut comparer la dette publique à la taille de l’économie.

Depuis quinze ans, la dette publique s’est largement accrue. Elle était de 60 % du PIB au début des années 2000, a dépassé le seuil des 100 % du PIB en 2017 et atteint désormais 110,6 % du PIB.

Qui détient la dette de la France ?

À la différence des entreprises ou des ménages, les collectivités publiques ne financent pas leur dette principalement en faisant appel à du crédit bancaire mais en émettant des titres financiers (surtout des obligations) sur les marchés financiers.

Une forme d’endettement spécifique

Contrairement aux particuliers, les organismes publics, lorsqu’ils s’endettent, ne remboursent à chaque échéance que les intérêts, car ils émettent des obligations.

S’il émet une OAT à 10 ans, l’État remboursera les intérêts (par exemple 0,5 % du montant de l’obligation émise) chaque année ou chaque semestre pendant 10 ans, mais remboursera le capital en une seule fois, à l’échéance. Pour cela il se réendettera. En période d’intérêts très faibles, il semble facile de s’endetter, puisque cela ne coûte rien et parfois même rapporte (intérêts négatifs). Mais à l’échéance il faudra se réendetter pour le même montant et si les taux d’intérêt ont monté fortement, cela pourra devenir difficile pour l’Etat et son budget de faire face à la charge de la dette (coût des emprunts).

Créances publiques : qui finance la dette publique ?

Pour financer la dette publique, l’État émet des titres de créances négociables sur les marchés financiers sur une durée plus ou moins longue. Plus précisément, deux types de titres sont émis par l’État : les Bons du Trésor à taux fixe et à intérêt précompté (BTF) et les Obligations Assimilables du Trésor (OAT). Les OAT constituent la forme privilégiée du financement à long terme de l’État (échéances pouvant dépasser dix ans). Créés en 1985, les Bons du Trésor à intérêts annuels (BTAN) ne sont plus proposés et ne circulent plus sur le marché depuis 2017.

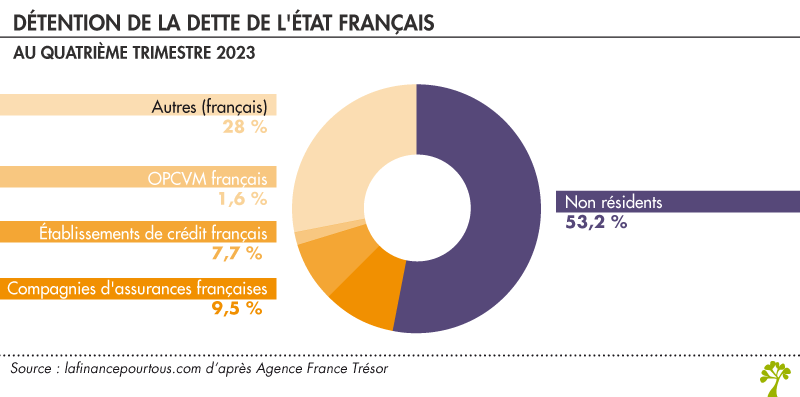

Les non-résidents sont les principaux détenteurs de la dette publique française.

Selon les chiffres publiés par l’Agence France Trésor (AFT), parmi les détenteurs de la dette publique, on trouve, fin 2023, 53,2 % de non-résidents. Une proportion en hausse sensible depuis la fin du XXe siècle (en 1993, seul un tiers de la dette publique française était détenu par des non-résidents), mais en baisse par rapport à 2009 (67 %).

Pour l’essentiel il s’agit d’investisseurs institutionnels (fonds de pensions et fonds d’assurance notamment), mais aussi de fonds d’investissements souverains, de banques, voire de fonds spéculatifs.

On retrouve au sein de l’Union européenne une certaine hétérogénéité entre les pays. Fin 2022, selon les données d’Eurostat, 93 % de la dette chypriote était ainsi détenue par des non-résidents, contre moins de 25 % au Danemark.

Les particuliers, détenteurs indirects de la dette publique française

Ce sont d’ailleurs également des banques et des investisseurs institutionnels que l’on retrouve parmi les principaux détenteurs résidents de la dette publique française.

L’État français emprunte donc environ un tiers de sa dette auprès des banques et des sociétés financières nationales. 9,5 % de la dette publique est détenue par des compagnies d’assurance, qui « achètent » des titres de dette française pour les placements d’assurance-vie. Les particuliers sont donc indirectement détenteurs d’une partie significative de la dette publique française. Les banques françaises en détiennent environ 7,7 %.

Pour être moi-même intervenant sur les marchés financiers, il faut dire que le concept de dette et de taux est compliqué à entendre pour un néophyte dans le sens où seul le marché sait ce qu’est un endettement déraisonnable et un endettement raisonnable. En fait personne ne sait ici si un état emprunte assez ou pas car on sait pas ce qu’il va se passer dans le futur, et seul un emballement des taux peuvent signifier une dette dangereuse comme la Grèce en 2008. Donc pour ma part, on ne peut qu’interpreter les « signaux » des marchés qui sont qu’aujourd’hui il n’y a aucun problème de dette ni française, ni américaine malgré ce que font propager nos politiques et nos médias. Pour ma part la dette à moyen-long terme est vouée à se réduire drastiquement avec des barrières douanières sérieuses (retour du protectionnisme) contre l’asie notamment et avec un euro clairement dévalué voir une sortie de la zone euro avec un plan de relance sérieux avec de vraies baisses d ‘impôts et la remise en marche d’ une économie libre comme en 70.

Bonjour,

Vous avez effectivement raison, la question de la soutenabilité de la dette est par nature portée vers le futur, parfois lointain, qui est toujours constitué, pour bonne partie, d’incertitude fondamentale (dite incertitude de Knight). Autrement dit, même des marchés parfaitement rationnels ne sont pas capable d’estimer une probabilité de défaut ou une perte en cas de défaut d’un État.

Concernant votre point sur les signaux de marché, il est cependant nécessaire d’apporter un léger bémol : les spreads entre les taux français et les taux allemands sont très élevés depuis la dissolution de l’assemblée nationale. Il faut revenir jusqu’à la crise de la zone euro pour retrouver des spreads plus élevés que cela. L’AFT ajuste ses taux de telle manière que la demande soit toujours au rendez-vous. Se concentrer seulement sur la quantité de dette demandée par rapport à la quantité émise est donc un chemin trompeur.

Meilleures salutations,

L’équipe de Lafinancepourtous

D’après mes recherches, ce choix par les Etats du prêt in fine n’est pas une obligation officielle légale, mais alors je me pose les questions suivantes :

– Y-a-t-il des contraintes (pratiques ou politiques ou autres) qui obligent à faire ce choix du prêt « in fine » ?

– Est-ce déjà arrivé que des Etats empruntent sur un autre mode que « in fine » ? Est-ce envisageable que cela arrive ? Si oui, sous quelle forme (prêt amortissable ? sous une forme mixte ?) ?

– Y-a-t-il une littérature là-dessus (articles, livres, recherches) ?

– Le prêt in fine est-il bien, comme le dit l’article initial de CADTM, un « cercle vicieux » de l’endettement, ç’est-à-dire qui ne permet plus d’en sortir mais au contraire qui oblige à toujours plus d’endettement (à réemprunter pour rembourser le principal) ?

– Quels seraient les leviers permettant de sortir de ce « piège » : suspension momentanée de la dette (le temps de « respirer » et de se refaire une santé financière) ? Renégociation de la dette (remise en cause du in fine, donc échelonnement) ? etc.

Bonjour,

Concernant votre première question, le « prêt in fine » est en fait la procédure habituelle dans le cadre d’un financement d’un État. L’État se finance par émission d’obligations, donc des titres de dettes échangeables, dont le fonctionnement est détaillé ici : https://www.lafinancepourtous.com/decryptages/marches-financiers/produits-financiers/obligations/comprendre-les-obligations/ . Or, la plupart des obligations sont « bullet », c’est-à-dire in fine. Cette caractéristique permet des flux et des valorisations bien plus simples, et de dégager plus de capacité de financement pour l’emprunteur. Il existe donc une « contrainte », au sens où il existe une convention sur les marchés.

En théorie cependant, un État peut tout à fait emprunter de manière amortissable. En fait, une petite partie du financement des États ne se fait pas sous forme d’obligations, mais d’emprunt directs de nature très diverse. Il serait nécessaire de faire une étude approfondie par type de prêt, mais il est courant que le financement par la Banque Mondiale ou le FMI se fasse par prêt amortissable.

La littérature scientifique à ce sujet n’est pas très développée, et se penche surtout sur les questions de stabilité financière. Si cela vous intéresse, voici quelques pistes : Adverse selection in mortgage securitization, Argawal et al., 2012 ; Real interest rate, income and bank loans: panel evidence from Egypt, Shokr, 2019.

Sans rentrer dans le débat de la légitimité ou non de telle ou de telle dette, le prêt in fine peut, bien entendu, devenir un cercle vicieux dans certains cas. Mais en fin de compte, comme n’importe quelle dette. Le fait de rembourser le principal à la fin plutôt que petit à petit peut donner l’illusion que l’emprunteur est contraint à faire rouler sa dette à maturité. Mais dans la réalité des flux financiers, le type d’emprunt ne change rien, hormis des situations particulières de « non-rationalité » économique (par ce que l’emprunteur ne se rend pas compte du remboursement qu’il y aura à faire, ou par ce que ce sera son successeur qui devra rembourser à sa place, par exemple). Que vous remboursiez le principal pendant ou à la fin de l’emprunt, si vous n’avez pas de flux entrants suffisants, vous devrez emprunter à nouveau. Il est tout à fait possible d’imaginer un emprunteur sérieux qui est indifférent entre un prêt amortissable ou in fine, simplement car dans le second cas, au lieu de rembourser le principal à chaque échéance, il gardera de côté une partie de son flux entrant pour rembourser le principal à maturité.

La question de suspensions de remboursements ou des annulations de dettes ne dépend donc pas vraiment de si le prêt est in fine ou non. Il dépend de la vision économique qu’on se fait de la dette (avec, souvent, une perspective philosophique derrière), et surtout de la méthode proposée (annuler les dettes détenues par les banques centrales ou détenues par le petit porteur n’est peut-être pas la même chose).

Meilleures salutations,

L’équipe de Lafinancepourtous

Pourquoi ne pas proposer de façon massive, un appel à emprunt d’état auprès des particuliers sachant que les placements français atteints 3 900 milliards €

Ne peut-on pas faire appel aux français pour limiter la dette vers les opérateurs extérieurs ?

Merci

Bonjour,

Les Français détiennent en fait une grande partie de la dette française, via le livret A et l’assurance vie en particulier. 53,2% des détenteurs de la dette française ne résident pas en France fin 2023. L’État fait donc déjà appel à l’épargne nationale. Par ailleurs, il faut noter qu’encourager l’épargne n’est parfois pas une bonne idée pour la soutenabilité de la dette publique : plus d’épargne, c’est moins de consommation, donc moins de croissance et de taxes, donc moins de recettes.

Meilleures salutations,

L’équipe de Lafinancepourtous

Vous ignorez surment que L’Etat utilise le fond du livret A , pour payer par exemple un projet de service public ,et sachez également que , le taux d’intéret qu’on percoit chaque année , ne provient pas de La banque mais bien de l’Etat .

Bonjour,

Un dossier complet et à jour est disponible sur le livret A : https://www.lafinancepourtous.com/decryptages/finance-perso/epargne-et-placement/livret-a/

Certains articles traitent justement de l’emploi des ressources du livret A : https://www.lafinancepourtous.com/decryptages/finance-perso/epargne-et-placement/livret-a/la-destination-des-fonds-du-livret-a/ et https://www.lafinancepourtous.com/decryptages/finance-perso/epargne-et-placement/livret-a/le-circuit-du-livret-a/

Meilleures salutations,

L’équipe de Lafinancepourtous

j’ai entendu aux infos que chaque français devrait dans les 800 euros pour rembourser la totalité de la dette. ca ne paraît pas énorme. de plus pendant le covid avec le confinement beaucoup étaient rémunérés sans travailler. c’est cela qu’il faudrait rembourser. c’est logique. donc on devrait l’imputer des salaires aujourd’hui sur un ou deux ans. pour moi ça reste une avance de l’état quand on ne travaillait pas. c’était pas cadeau. ca a bien rassuré tout le monde avec l’obligation de rester au domicile d’être quand même payé. ainsi que l’aide aux entreprises. ce que chacun a reçu devrait rembourser. c’était déjà un beau geste d’avoir ses aides face aux ravages de la maladie. j’ai perdu 2 amis du covid. et je l’ai eu aussi… je ne sais pas pourquoi l’état a oublié que nous devions rembourser ces aides. même le premier ministre actuel. donc c’est cadeau ? franchement ils ont la mémoire courte.

Bonjour,

Si l’on considère les chiffres début 2024, la dette par habitant s’élève à environ 47 000 euros en France. Même si ce chiffre peut sembler inquiétant, il est nécessaire d’avoir une vue d’ensemble et de considérer aussi les actifs par français. L’État, par ses dépenses, augmente la valeur des actifs publics (infrastructures par exemple) et privées. Autrement dit, chaque français qui nait « part » avec une dette brute de 47 000 euros, mais également de nombreux actifs en face, dont la valeur est malheureusement très difficile à calculer.

La question du remboursement de la dette, à la fin des fins, ne fait pas vraiment consensus parmi les économistes. On peut considérer que la dette actuelle induit des hausses d’impôts futurs pour les prochaines générations. Ou bien on peut considérer que l’État ne remboursera jamais sa dette, la fera « rouler » de toute éternité, et qu’il ne faut pas sombrer dans la panique.

Se rajoute une couche de difficulté supplémentaire au sujet de la pertinence des dépenses de l’État. Faut-il subventionner les entreprises ? Faut-il indexer les retraites ? Faut-il augmenter les taxes sur l’énergie ? Autrement dit, peut-être que toute dette ne se vaut pas, en fonction des actifs qu’il y a en face.

Meilleures salutations,

L’équipe de Lafinancepourtous

bonjour

pourquoi ne pas enfin utiliser les portiques (ou autre moyen) pour faire payer tous les camions etrangers qui utilisent nos autoroutes, ça amènerait de l’argent pour combler la dette publique . on paye bien pour utiliser les routes à l’étranger sous forme de vignettes… et ce sont bien les français qui payent pour l’entretien des routes !

Bonjour,

Faire payer l’entrée de marchandises sur le territoire, et notamment par la route, est théoriquement possible, et a en fait été une source de financement pour de nombreux États à travers les siècles. Aujourd’hui, dans l’Union Européenne, de tels droits de douanes ne seraient plus légaux. Il est considéré que la libre circulation des marchandises, aussi bien étrangères en France, que françaises à l’étranger, participe à la création d’un marché efficace, une bonne allocation des ressources productives, et in fine des produits moins chers pour les consommateurs.

Schématiquement, la vision libérale de la circulation des marchandises peut se résumer comme suit : « si on imposait des droits de douanes, alors les producteurs locaux seraient avantagés par rapports aux producteurs étrangers, et en profiteraient pour augmenter leur marge ou ne chercheraient à optimiser leur production, ce qui lèserait les consommateurs domestiques. En supprimant les droits de douanes, tous les producteurs doivent se mettre à la page, et être les plus concurrentiels possibles, ce qui fait baisser les prix des biens et services. »

Il existe bien entendu de nombreux débats quant à la pertinence de cette vision du commerce international, mais elle fait globalement consensus parmi les économistes spécialistes (avec bien entendu des nuances).

Meilleures salutations,

L’équipe de Lafinancepourtous

Bonjour,

compte tenu des coûts envronnementaux dûs au transport ou au mode de production, ne s’agirait il pas de prendre en compte ces coûts en raisonant à une comparaison aux couts locaux en terme de coût global incluant le coût du produit et son coût environnemental?

Bref : les taxes ecologiques remplaceraie t les droits de douane et le protectionnisme serait écologique.

Tout dépend donc de ce que l’on met derriere le prix d’un produit, quelle est la teneur du consensus à ce propos?

Bonjour,

Effectivement, faire payer le coût du transport, en particulier maritime, est une solution. Cela étant, pour la plupart des biens, le transport ne représente qu’une petite partie des gaz à effet de serre émis. Il serait un peu curieux de n’adresser que cette source de pollution et non les autres.

A cette difficulté s’ajoute le fait qu’un bien peut être moins polluant à produire à l’étranger que localement. Par exemple, la production de tomates en hiver, en France, est bien plus polluant que la production de tomates en hiver en Espagne, même en prenant en compte la pollution du transport.

La taxe écologique sur les transports pourrait donc être un élément de réflexion, mais doit être combiné à d’autres propositions.

Meilleures salutations,

L’équipe de Lafinancepourtous

Certes mais ça pourrait se faire au niveau européen puisque ce n’est pas possible sinon et au delà d’un certain kilométrage j’imagine que la pollution générée est importante. Ce pourrait être une réponse face au non-respect du pacte sur le climat par Trump , comme probablement à ses futures taxations et pressions sur l’Europe.

Effectivement !

Cette question mêle intrinsèquement économie et politique internationale, nous n’avons donc pas de réponse définitive à apporter. Il semble cependant assez clair qu’une telle mesure serait perçue comme participant d’une guerre économique, même si elle était justifiée par des considérations écologiques. Il faudrait donc trancher si l’Europe est prête ou non à se lancer dans une telle guerre, pouvant parfois aller assez loin, même si le motif est louable.

Meilleures salutations,

L’équipe de Lafinancepourtous

bonjour,

sait-on quel est le pourcentage de nos impots consacré au remboursement de la dette ?

sait on a combien s’elevrait le montant de l’amende europeenne pour deficit public au dela de 3,3% ?

Bonjour,

Pour vous donner un ordre d’idée, la charge de la dette est d’environ 50 milliards d’euros. Les recettes fiscales de l’État sont d’environ 170 milliard d’euros. La charge de la dette représente donc environ 30% des impôts.

L’amende maximale en cas de non-respect du pacte de stabilité et de croissance européen est de 0,1% du PIB, soit environ 2,7 milliards d’euros pour la France.

Meilleures salutations,

L’équipe de Lafinancepourtous

Bonjour,

j’ai entendu Olivier babeau dire que l’Etat emprunte chaque année pour couvrir environ 1/4 ou 1/3 de ses dépenses. (le 300 milliards dont vous parlez) . Cette somme sert elle à faire « rouler la dette » ou bien ce serait le montant qui excéderait les rentrées fiscales. ( je gagne 70, je dépense 100 donc j’emprunte 30 chaque année)

Qu’en est il exactement selon vous ?

Bonjour,

Le besoin de financement de l’Etat, donc les 300 milliards d’euros de dettes, permettent à la fois de rembourser les dettes qui arrivent à échéance, et de couvrir le déficit courant. Pour 2023 par exemple, le déficit de l’Etat est d’environ 173 milliards d’euros. La différence correspond peu ou prou au remboursement des dettes arrivant à maturité. Les dépenses autorisées de l’Etat s’élevant à environ 490 milliards d’euros en 2023, on peut donc effectivement dire que l’Etat emprunte pour couvrir 1/3 de ses dépenses.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

bonjour et merci pour votre travail. pouvez vous m’indiquer pour 2024 :

1) la charge de la dette (intérêts) et la comparaison au budget de l’éducation nationale.

2) le montant des remboursements en capital des emprunts arrivant a terme puisque la France rembourse « in fine »

Et enfin, ne peut on pas voir une perte de souveraineté lorsqu’un état (capable de demander aux commerçants de vendre à perte le gazoil) est incapable d’obtenir des prêts à taux 0 ? Il y a une connotation très politique aux taux d’intérêt imposés à la France. Les créanciers (et leur banque) ne décident-ils pas de la politique à la place des élus ?

Bonjour,

Merci pour votre retour.

La charge de la dette en 2024 est évaluée à environ 55 milliards d’euros, mais ces chiffres peuvent évoluer à la marge. On peut la comparer au budget de l’Éducation nationale, porté à 63 milliards dans le PLF 2025.

Selon l’Agence France Trésor, les amortissements de dette, donc les remboursements, atteindront environ 156,4 milliards d’euros. L’État émet de la dette pour faire face à cette obligation financière : on dit qu’il « roule » sa dette.

Les taux d’intérêt associés aux emprunts d’État émergent de la confrontation de l’offre et de la demande sur les marchés. L’État n’a donc pas le droit de forcer des acteurs économiques à lui prêter de l’argent. Les taux d’intérêt dépendent de nombreux facteurs macroéconomiques et des caractéristiques de l’emprunt : taux d’intérêt fixé par la banque centrale, risque de défaut de l’État, maturité de l’obligation…

En pratique, le Trésor passe par un système d’enchères (dont voici un exemple https://www.aft.gouv.fr/fr/dernieres-adjudications) auprès d’acteurs financiers, les Spécialistes en Valeurs du Trésor (dont la liste est ici https://www.aft.gouv.fr/fr/presentation-svt).

On ne peut donc pas vraiment dire que les banques « choisissent » le taux d’intérêt, dans la mesure où, pour obtenir les OAT (qui sont très demandés), elles sont en concurrence avec toutes les autres.

Effectivement, les taux d’intérêt associés aux obligations constituent une contrainte extérieure pour l’État. Il a cependant le pouvoir de décider quelle quantité de dette il veut émettre. Autrement dit, il choisit de s’appliquer cette contrainte, car cela lui permet de financer le déficit qu’il se fixe.

Meilleures salutations,

L’équipe de Lafinancepourtous