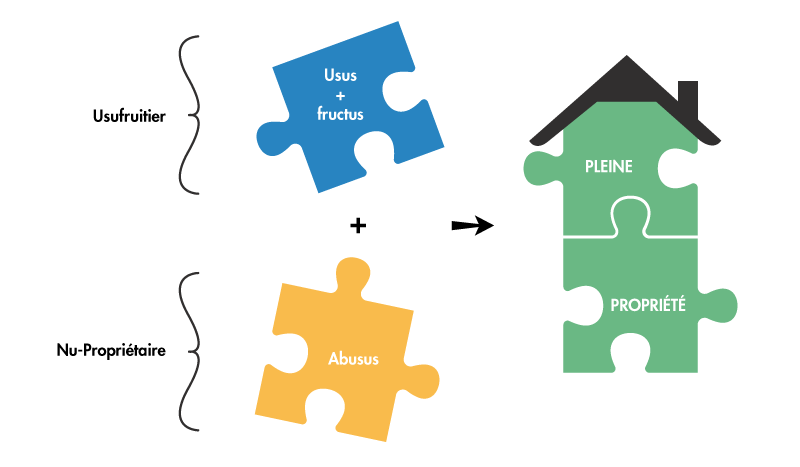

D’un côté, l’usus (droit d’utiliser le bien) et le fructus (droit d’en percevoir les fruits) pour l’usufruitier, de l’autre côté l’abusus (droit de disposer du bien) pour le nu-propriétaire. Les droits démembrés sont indépendants l’un de l’autre, mais ni l’usufruitier, ni le nu-propriétaire ne peuvent procéder seuls à la vente du bien démembré. L’accord des deux est obligatoire pour céder la pleine propriété du bien.

Le démembrement prend fin au décès de l’usufruitier : à ce moment, le nu-propriétaire devient l’unique propriétaire du bien sans droits de succession à payer. Il peut alors l’occuper, le louer ou encore le vendre. On dit alors qu’il y a remembrement de la propriété. C’est une formule très utilisée qui permet de préparer sa succession tout en s’assurant de conserver la jouissance du bien. Il est à noter qu’en cas de décès du nu-propriétaire, la nue-propriété est transmise aux héritiers et entre dans la succession, pour la valeur de la nue-propriété seule.

Il est possible de pratiquer le démembrement de propriété sur un bien immobilier, mais aussi sur un compte titres ou un contrat d’assurance vie (c’est plus rare). Mais un PEA, un livret d’épargne ou encore un plan d’épargne logement ne peuvent pas être démembrés.

Usus, Fructus et Abusus…

Le démembrement est un mécanisme juridique qui s’applique sur les droits de propriété. Il trouve son origine dans la théorie juridique des trois composantes du droit de propriété que sont l’usus, le fructus et l’abusus.

L’usufruitier peut soit utiliser le bien pour son propre usage, soit le donner en location et en percevoir les loyers.

Le nu-propriétaire conserve le droit de disposer du bien en respectant les droits de l’usufruitier.

Il y a démembrement lorsque les trois attributs de la propriété (droit d’utiliser le bien, droit d’en disposer et droit d’en percevoir les fruits) ne sont pas réunis entre les mains de la même personne. Les droits d’usufruit et de nue-propriété peuvent être transmis soit par donation, soit par cession (on peut acheter ou vendre ces droits).

Un avantage fiscal non négligeable lors des donations

Le démembrement de propriété intervient la plupart du temps en famille. Il est ainsi possible de donner de son vivant la nue-propriété d’un bien à ses enfants par exemple, et d’en conserver l’usufruit. Cette solution permet de continuer à profiter du bien immobilier, c’est à dire d’y vivre ou de le donner en location pour en tirer un revenu, mais également de préparer « en douceur » la transmission de son patrimoine, en profitant des abattements fiscaux en vigueur.

Rappel : l’abattement sur le montant de la donation

Il est possible de donner, par parent et par enfant, la somme de 100 000 € tous les 15 ans (depuis le 31 juillet 2012), sans avoir à acquitter de droits de donation. Un couple avec deux enfants peut ainsi donner en franchise d’impôt la somme de 400 000 €.

Ce type de donation présente trois atouts :

-

les droits de donation sont réduits car ils ne sont pas calculés sur la valeur totale du bien mais sur la seule nue-propriété. Les valeurs respectives de la nue-propriété et de l’usufruit d’un bien sont fonction de l’âge du donateur au jour de la donation ; la valeur de la nue-propriété augmentant en même temps que l’âge du donateur.

|

Age du donateur |

Valeur usufruit |

Valeur nue-propriété |

|

moins de 21 ans |

90 % |

10 % |

|

de 21 à 30 ans |

80 % |

20 % |

|

de 31 à 40 ans |

70 % |

30 % |

|

de 41 à 50 ans |

60 % |

40 % |

|

de 51 à 60 ans |

50 % |

50 % |

|

de 61 à 70 ans |

40 % |

60 % |

|

de 71 à 80 ans |

30 % |

70 % |

|

de 81 à 90 ans |

20 % |

80 % |

|

à partir de 91 ans |

10 % |

90 % |

- Avantage supplémentaire: le fisc admet que le donateur paie les droits et frais liés à la donation (normalement dus par le donataire), et que ces montants ne soient pas considérés comme une donation.

-

Au décès du ou des usufruitiers, les enfants récupèrent le bien en pleine propriété sans avoir de droits à payer.

Un procédé souvent utilisé lors des successions

Le principe est le même que lors d’une donation. Il arrive en effet fréquemment que le conjoint survivant récupère l’usufruit des biens du conjoint décédé. Il arrive souvent qu’on donne ou qu’on lègue par testament l’usufruit de ses biens à son conjoint, les enfants recueillant par ailleurs la nue-propriété. En d’autres termes, le conjoint usufruitier peut utiliser tous les biens et en percevoir les revenus, par exemple habiter ou donner en location le logement familial. Ici encore, la valeur de la nue-propriété est fonction de l’âge de l’usufruitier (soit le conjoint survivant dans cet exemple), au moment du démembrement.

Depuis 2018, une personne qui dispose de l’usufruit d’un bien suite à la succession de son conjoint, déclare à l’IFI sa part d’usufruit non pas à sa valeur en pleine propriété mais seulement à la valeur de son usufruit. Ce n’est pas le cas pour l’usufruitier qui a donné de son vivant la nue-propriété (par exemple à ses enfants). Il devra déclarer à l’IFI l’intégralité du prix du bien.

Comment se répartissent les charges entre usufruitier et

nu-propriétaire ?

Si le démembrement résulte d’une donation (et non d’un décès), l’usufruitier supporte l’intégralité des charges, qu’elles concernent l’entretien du bien ou les grosses réparations. En revanche, lorsqu’à la suite du décès d’un conjoint, le survivant récupère l’usufruit d’un bien immobilier, il n’a alors à assumer que les charges courantes.

La donation temporaire d’usufruit

La donation temporaire d’usufruit est particulièrement adaptée si vous souhaitez aider l’un de vos proches sans vous dépouiller, en même temps que réduire votre facture d’Impôt sur la Fortune Immobilière. Cette technique consiste à transmettre, pour une durée limitée, généralement 10 ans, la jouissance ou les revenus procurés par un bien. Vous conservez néanmoins la nue-propriété du bien. Par exemple, si l’un de vos enfants a du mal à se loger vous pouvez lui permettre d’habiter un de vos logements en lui en transmettant l’usufruit.

Trois avantages se présentent alors :

1- vous ne vous séparez pas du bien ;

2- le bien concerné sort de votre patrimoine pendant la durée de la donation ce qui vous permet de réduire votre IFI (si c’est un bien immobilier) ;

3- les droits de mutation sont limités : les droits à payer, pour un usufruit temporaire de 10 ans, sont calculés sur 23 % de la valeur en pleine propriété du bien. Vous pouvez payer ces droits en utilisant l’abattement accordé sur les donations entre vifs, rechargeable tous les dix ans (voir plus haut).

La donation peut être remise en cause par l’administration fiscale si celle-ci considère que l’usufruitier n’en tire pas un réel avantage. C’est le cas si vous transmettez temporairement l’usufruit d’un bien à un de vos enfants, alors que ce dernier bénéficie de revenus confortables. Si l’administration considère que le seul intérêt était de soustraire le bien au paiement de l’IFI, vous courrez le risque de vous faire redresser.

Par ailleurs, ce type de donation ne permet pas de préparer sa succession « en douceur » : à l’issue de la période prévue, l’usufruit s’éteint automatiquement. Le bien concerné fait à nouveau partie, en pleine propriété, du patrimoine du donateur. A son décès, les droits de succession devront alors être payés par les héritiers.

Bonjour, Suite au décès de ma mère mon père à opté pour la nue propriété des biens et moi même, fille unique à l’issue de la succession deviendrai nu propriétaire de la partie successorale des biens immobiliers de maman. Mère de trois enfant, mon fils ainé souhaite acheter la maison de campagne de mes parents d’une grande valeur sentimentale pour lui. Que se passe t’il dans le cas ?

Bonjour,

Dans votre situation, il est préférable de consulter un notaire qui pourra vous conseiller au mieux de vos intérêts.

Meilleures salutations.

L’Equipe de lafinancepourtous.com

Bonjour,

J’ai 99 parts dont 74 en nue propriété.

J’occupe actuellement l’appartement en résidence principale mis gratuitement à ma disposition par la SCI.

Si je revends l’appartement (avec l’accord de mes parents), à quelle hauteur puis-je bénéficier de l’exonération de la plus-value ?

Merci d’avance.

Bonjour

Tout dépend de la durée du démembrement (date à laquelle vous avez perçu ces parts). Votre notaire pourra vous faire le calcul. Lisez cet article pour en savoir plus

https://www.lafinancepourtous.com/pratique/impots/fiscalite-de-l-immobilier/la-taxation-des-plus-values-immobilieres/

Meilleures salutations

L’équipe de lafinancepourtous.com

Bonjour,

Tout d’abord, merci pour cet article très intéressant.

Je voudrais savoir s’il est possible que la fin du démembrement intervienne avant le décès de l’usufruit? Si une société familiale créée en donation-partage est fermée avec l’accord de tous les actionnaires (l’usufrutier et le nu-propriétaire), peut-on parler de fin de démembrement? Si c’est le cas, le nu-proprétiaire (l’enfant) doit-il attendre le décès de l’usufruitier (le parent) pour pouvoir toucher la valeur de sa nu-propriété ou peut-il récupérer l’argent de sa nu-propriété/donation lors de la fermeture de la société?

J’espère que ma demande est compréhensible.

Grand merci à vous!!

Bonjour

Sauf s’il s’agit d’un démembrement temporaire, le démembrement classique prend fin au décès de l’usufruitier. Toutefois si le bien est cédé par les deux partie, chacun récupère sa part. Voyez avec un notaire pour étudier les solutions possibles.

Meilleures salutations

L’équipe de lafinancepourtous.com

Merci pour votr réponse.

Belle journée.

Bonjour, Anna le 24 juillet 2022. Je suis nu propriétaire d’un bien. Ma mère, l’usufruitière, est décédée il y a 4 ans. Le bien est dans les dom-tom et moi je suis en métropole. Dans les années 2012, elle a obtenu des subventions au conseil général et action social pour des gros travaux d’améliorations dans la maison. Au sujet du montant de cette subvention, versée à une entreprise pour effectuer ces travaux qui ont pris fin en 2014, on ne m’a pas demandé mon avis. J’ai décidé de vendre mon bien pour investir ici dans un bien immobilier car je suis à la retraite et je paie un loyer en métrople. J’ai trouvé un acquéreur, en acceptant sa proposition d’offre, et j’apprends que si je vends mon bien je dois rembourser cette subvention de 75% au conseil général, alors que je ne trouve aucun document concernant cette clause. Quand je m’adresse aux organismes concernés, ils n ont plus de document car ils ne gardent pas des documents qui ont presque 10 ans. Leur réponse c’est que les notaires ont l’habitude et qu au moment de la vente cette part de subvention dont ma mère a bénéficié sera retirée de la vente. Que dois-je faire ? Je n’étais pas au courant de cette clause. Merci à vous pour votre réponse ?

Bonjour

C’est une situation bien complexe et particulière pour laquelle nous ne pouvons pas vous donner de réponse satisfaisante. Il faut traiter ce sujet avec un fiscaliste.

Meilleures salutations

L’équipe de lafinancepourtous.com

Bonjour, ma situation est un peu complexe et j’apprécierais quelques éclairages.

1. Lors du décès de mon grand-père ma tante et mon père ont hérité de la nue propriété de la maison familiale. Ma grand-mère gardant l’usufruit.

2. Mon père est décédé et ayant beaucoup de dettes nous avons ma mère, mon frère et moi même choisi de refuser la succession.

3. Ma grand-mère vient de décéder, le notaire nous a expliqué qu’ayant refusé la succession de mon père nous avions par la même occasion refusé la nue-propriété de la maison et donc notre droit à cet héritage.

Est-ce que vous me confirmez que cela est bien le cas ou bien au décès de mon père sa nue propriété est de fait retourner à ma grand-mère ? (ou autre chose ?)

Merci pour votre aide !

Bonjour

Votre situation est effectivement bien complexe. Dans la mesure où vous avez refusé la succession pour ne pas éponger les dettes, effectivement, vous ne pouvez pas héritier de la nue propriété. mais dans ce cas précis, nous ne pouvons pas vous dire avec exactitude où est passée cette part. Il faut demander au notaire plus d’explications à ce sujet.

En revanche, si votre grand-mère disposait d’autres biens (liquidités par exemple), vous devenez héritier en représentation de votre père.

Meilleures salutations

L’équipe de lafinancepourtous.com

Bonjour, mon père est décédé il y a 17 ans. Ma mère a l’usufruit de la maison dont nous avions, ma soeur et moi la nue-propriété. Ma mère m’a volé de l’argent. Je ne m’entends pas avec ma soeur. Aujourd’hui je voudrais vendre mes parts de cette maison pour me désolidariser d’elles et obtenir de l’argent pour investir. Comment puis-je faire ? Merci.

Bonjour

Il faut voir avec votre soeur si elle accepte de racheter votre part de nue-propriété.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour

Mon père est décédé en avril. Je suis fille unique te nue propriétaire, et ma mère usufruitière. Ma mère souhaite que je puisse obtenir ma part (80% car elle a 82 ans) avant sa mort. Comment faire pour que je récupère l’argent venant de mon père et qui était sur des assurances-vie et qui pour le moment est sur le compte courant de ma mère?

Cordialement

Catherine

Bonjour

Votre mère peut vous faire une donation (abattement de 100 000 euros). Cela permet de réduire les drais de succession. Vous trouverez plus d’informations dans ce doddier https://www.lafinancepourtous.com/pratique/vie-perso/transmission-donation/donations-transmettre-de-son-vivant/

Meilleures salutations

L’Equipe de Lafinancepourtous.com

bonjour,

à la suite de la mort de ma mère, mon père, ma soeur et moi-même ont hérité, mon pere ayant opté pour l’usufruit des biens (deux appartements et un portefeuille d’actions), ma soeur et moi sont nue-propriétaires de ces biens. Mon père vient de mourir.

1. pour ces biens « démenbrés », s’agit-il d’une succession ? (sachant que je comprend que si un usufruitier meurt, il n’y a plus d’usufruit et la nue-propriété devient pleine propriété), Y a t-il des impots et taxes à payer sur ces biens ?

2. ma soeur souhaite récuper le 1er appartement, je souhaite « donner » le second à ma fille majeur (je suis divorcé).

s’il s’agit bien d’une succession, soit je peux accepter la succession puis faire une donation à ma fille, soit je peux renoncer à la succession et ma fille devrait bénéficier du second appartement. Quel est fiscalement le plus interessant de ces deux options et quel est le sort du portefeuille actions dans chacun de ces deux situations ?

Un grand merci.

Bonjour

Il s’agit bien d’une succession, pour laquelle effectivement le remembrement ne donne pas lieu à taxation. Si les deux enfants (vous et votrre soeurs) sont d’accord sur le partage, il peut s’avérer judicieux effectivement de renoncer au profit de votre fille. Par exemple pour l’appartement. Pour les actions, vous pouvez vendre tout simplement le portefeuille. Le notaire pourra répondre à toutes ces questions patrimoniales.

Meilleures salutations

L’Equipe de Lafinancepourtous.com

Je souhaite acheter un bien avec mon fils, celui-ci ayant la nue-propriété et moi l’usufruit. Est-il possible que j’en laisse l’usage à titre gratuit à mon fils qui a peu de revenus sans réaction du fisc ou celui-ci requalifiera-t-il ceci en donation déguisée ?

Bonjour

A ce sujet, il est préférable d’en parler avec le notaire chargé de l’acte, afin de bien sécuriser cette opération, fiscalement parlant.

Meilleures salutations

L’équipe de lafinancepourtous.com

Bonjour, je suis nue-propriétaire sur une donation qui à l’origine était de 100 000 € en bien mobiliers, à savoir actions et parts d’entreprise dans le but de toucher des dividendes à la fin de l’année. J’ai 49 990 € en pleine propriété et 49 990 € en nue-propriété. J’ai donc revendu mes parts à 49 990 € en pleine propriété et encore il ne m’a pas donné 49 900 € mais 28 000 €, car je ne gagnais pas plus que 3500 € à l’année pour une entreprise de portefeuille en bourse qui fait un CA de 1 500 000 € (une entreprise de ce type n’a pas énormément de frais), donc 1 je ne recevais pas grand chose et 2 dans les bilans le chiffre d’affaire n’apparait pas ? Le plus grave de tout est que je ne peux pas démembrer ma part de nue-propriété et j’en aurai eu besoin en plus des 49 900 €. Je suis redescendu a 41 000 € donc mon papa me fait perdre un avantage. Je me sens lésé sur cette donation. Pire, il fait autre chose sur la deuxième à 31865 €. Quand on aime pas ses enfants on donne rien ceci est mon avis… Y a-t-il un recours possible pour ce genre de personnage ? Merci à vous, cordialement.

Bonjour

Votre situation étnt particulièrement complexe, nous vous conseillons de prendre rendez-vous avec un conseiller fiscal.

Meilleures salutations

L’Equipe de Lafinancepourtous.com