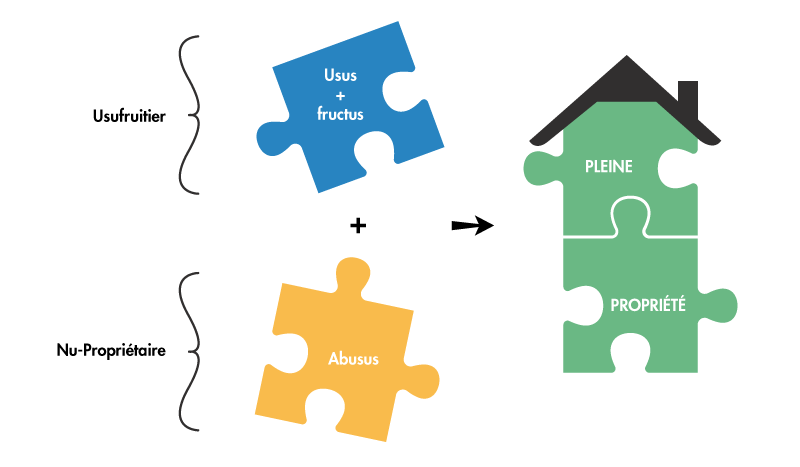

D’un côté, l’usus (droit d’utiliser le bien) et le fructus (droit d’en percevoir les fruits) pour l’usufruitier, de l’autre côté l’abusus (droit de disposer du bien) pour le nu-propriétaire. Les droits démembrés sont indépendants l’un de l’autre, mais ni l’usufruitier, ni le nu-propriétaire ne peuvent procéder seuls à la vente du bien démembré. L’accord des deux est obligatoire pour céder la pleine propriété du bien.

Le démembrement prend fin au décès de l’usufruitier : à ce moment, le nu-propriétaire devient l’unique propriétaire du bien sans droits de succession à payer. Il peut alors l’occuper, le louer ou encore le vendre. On dit alors qu’il y a remembrement de la propriété. C’est une formule très utilisée qui permet de préparer sa succession tout en s’assurant de conserver la jouissance du bien. Il est à noter qu’en cas de décès du nu-propriétaire, la nue-propriété est transmise aux héritiers et entre dans la succession, pour la valeur de la nue-propriété seule.

Il est possible de pratiquer le démembrement de propriété sur un bien immobilier, mais aussi sur un compte titres ou un contrat d’assurance vie (c’est plus rare). Mais un PEA, un livret d’épargne ou encore un plan d’épargne logement ne peuvent pas être démembrés.

Usus, Fructus et Abusus…

Le démembrement est un mécanisme juridique qui s’applique sur les droits de propriété. Il trouve son origine dans la théorie juridique des trois composantes du droit de propriété que sont l’usus, le fructus et l’abusus.

L’usufruitier peut soit utiliser le bien pour son propre usage, soit le donner en location et en percevoir les loyers.

Le nu-propriétaire conserve le droit de disposer du bien en respectant les droits de l’usufruitier.

Il y a démembrement lorsque les trois attributs de la propriété (droit d’utiliser le bien, droit d’en disposer et droit d’en percevoir les fruits) ne sont pas réunis entre les mains de la même personne. Les droits d’usufruit et de nue-propriété peuvent être transmis soit par donation, soit par cession (on peut acheter ou vendre ces droits).

Un avantage fiscal non négligeable lors des donations

Le démembrement de propriété intervient la plupart du temps en famille. Il est ainsi possible de donner de son vivant la nue-propriété d’un bien à ses enfants par exemple, et d’en conserver l’usufruit. Cette solution permet de continuer à profiter du bien immobilier, c’est à dire d’y vivre ou de le donner en location pour en tirer un revenu, mais également de préparer « en douceur » la transmission de son patrimoine, en profitant des abattements fiscaux en vigueur.

Rappel : l’abattement sur le montant de la donation

Il est possible de donner, par parent et par enfant, la somme de 100 000 € tous les 15 ans (depuis le 31 juillet 2012), sans avoir à acquitter de droits de donation. Un couple avec deux enfants peut ainsi donner en franchise d’impôt la somme de 400 000 €.

Ce type de donation présente trois atouts :

-

les droits de donation sont réduits car ils ne sont pas calculés sur la valeur totale du bien mais sur la seule nue-propriété. Les valeurs respectives de la nue-propriété et de l’usufruit d’un bien sont fonction de l’âge du donateur au jour de la donation ; la valeur de la nue-propriété augmentant en même temps que l’âge du donateur.

|

Age du donateur |

Valeur usufruit |

Valeur nue-propriété |

|

moins de 21 ans |

90 % |

10 % |

|

de 21 à 30 ans |

80 % |

20 % |

|

de 31 à 40 ans |

70 % |

30 % |

|

de 41 à 50 ans |

60 % |

40 % |

|

de 51 à 60 ans |

50 % |

50 % |

|

de 61 à 70 ans |

40 % |

60 % |

|

de 71 à 80 ans |

30 % |

70 % |

|

de 81 à 90 ans |

20 % |

80 % |

|

à partir de 91 ans |

10 % |

90 % |

- Avantage supplémentaire: le fisc admet que le donateur paie les droits et frais liés à la donation (normalement dus par le donataire), et que ces montants ne soient pas considérés comme une donation.

-

Au décès du ou des usufruitiers, les enfants récupèrent le bien en pleine propriété sans avoir de droits à payer.

Un procédé souvent utilisé lors des successions

Le principe est le même que lors d’une donation. Il arrive en effet fréquemment que le conjoint survivant récupère l’usufruit des biens du conjoint décédé. Il arrive souvent qu’on donne ou qu’on lègue par testament l’usufruit de ses biens à son conjoint, les enfants recueillant par ailleurs la nue-propriété. En d’autres termes, le conjoint usufruitier peut utiliser tous les biens et en percevoir les revenus, par exemple habiter ou donner en location le logement familial. Ici encore, la valeur de la nue-propriété est fonction de l’âge de l’usufruitier (soit le conjoint survivant dans cet exemple), au moment du démembrement.

Depuis 2018, une personne qui dispose de l’usufruit d’un bien suite à la succession de son conjoint, déclare à l’IFI sa part d’usufruit non pas à sa valeur en pleine propriété mais seulement à la valeur de son usufruit. Ce n’est pas le cas pour l’usufruitier qui a donné de son vivant la nue-propriété (par exemple à ses enfants). Il devra déclarer à l’IFI l’intégralité du prix du bien.

Comment se répartissent les charges entre usufruitier et

nu-propriétaire ?

Si le démembrement résulte d’une donation (et non d’un décès), l’usufruitier supporte l’intégralité des charges, qu’elles concernent l’entretien du bien ou les grosses réparations. En revanche, lorsqu’à la suite du décès d’un conjoint, le survivant récupère l’usufruit d’un bien immobilier, il n’a alors à assumer que les charges courantes.

La donation temporaire d’usufruit

La donation temporaire d’usufruit est particulièrement adaptée si vous souhaitez aider l’un de vos proches sans vous dépouiller, en même temps que réduire votre facture d’Impôt sur la Fortune Immobilière. Cette technique consiste à transmettre, pour une durée limitée, généralement 10 ans, la jouissance ou les revenus procurés par un bien. Vous conservez néanmoins la nue-propriété du bien. Par exemple, si l’un de vos enfants a du mal à se loger vous pouvez lui permettre d’habiter un de vos logements en lui en transmettant l’usufruit.

Trois avantages se présentent alors :

1- vous ne vous séparez pas du bien ;

2- le bien concerné sort de votre patrimoine pendant la durée de la donation ce qui vous permet de réduire votre IFI (si c’est un bien immobilier) ;

3- les droits de mutation sont limités : les droits à payer, pour un usufruit temporaire de 10 ans, sont calculés sur 23 % de la valeur en pleine propriété du bien. Vous pouvez payer ces droits en utilisant l’abattement accordé sur les donations entre vifs, rechargeable tous les dix ans (voir plus haut).

La donation peut être remise en cause par l’administration fiscale si celle-ci considère que l’usufruitier n’en tire pas un réel avantage. C’est le cas si vous transmettez temporairement l’usufruit d’un bien à un de vos enfants, alors que ce dernier bénéficie de revenus confortables. Si l’administration considère que le seul intérêt était de soustraire le bien au paiement de l’IFI, vous courrez le risque de vous faire redresser.

Par ailleurs, ce type de donation ne permet pas de préparer sa succession « en douceur » : à l’issue de la période prévue, l’usufruit s’éteint automatiquement. Le bien concerné fait à nouveau partie, en pleine propriété, du patrimoine du donateur. A son décès, les droits de succession devront alors être payés par les héritiers.

Bonjour,

En couple et âgé de 66 et 63 ans nous envisageons de faire une donation avec démembrement de propriété d’une maison de famille estimée à 200 k€ entre nos trois enfants. Cette maison [une longère divisée en deux logements] est louée à des étudiants durant l’année universitaire et en logement saisonnier en juillet et août. Par ailleurs nous sommes propriétaires de notre résidence principale estimée à 500 k€.

Est-il possible de considérer la donation à diviser par 3 ?

La création d’une SCI serait-elle pertinente pour éviter les soucis d’une indivision ?

Pourrait-on céder le logement par exemple dans 5 ans (désintérêt de la gestion par l’usufrutier) et comment serait calculer une éventuelle plus value de cession ?

Avec nos remerciements

Bonjour

Vous pouvez effectivement faire une donation partage à vos enfants de la nue-propriété, avec pour côté « négatif » le fait de créer une indivision. Effectivement la création d’une SCI peut s’avérer une bonne solution. Il faut consulter votre notaire pour expliquer vos projets.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonjour,

en 2020 mes parents, qui sont actuellement toujours vivant, on fait une donation partage (eux sont usufruitiers) entre ma soeur et moi. ainsi nous sommes nu proprietaire toutes les deux de la maison et du terrain autour. mais nos parents ont divisé une autre parcelle de terrain en 2 pour que ma soeur ai une partie du terrain pour elle et moi l’autre partie.

cette année nous avons reçu, chacune, une taxe fonciere a payer pour ces terrains alors que mes parents ont payé la taxe fonciere pour la maison (comme c’est le cas depuis 50 ans!).

est ce normal que nous devions payer chacune une taxe fonciere sur ces parcelles de terrains alors que nos parents sont toujours vivant et que jusqu’a cette année cette taxe pour ces terrains etait incluse dans leur taxe fonciere?

dans l’acte de donation partage il est bien écrit que ce sont les usufruitiers qui s’acquittent des taxes foncières..

merci

Bonjour

Il faut voir cette question avec votre centre des impôts. Sauf si ces terrains ne font pas partie de la donation-partage : dans ce cas c’est à vous de payer les taxes.

Bonjour,

Nous sommes un couple 69 et 65 ans, marié sous le régime légal de la communauté de biens réduite aux acquêts, avec deux enfants. Nous avons une maison que nous habitons et depuis 2020 sommes en plus propriétaires d’un appartement que nous louons en saison. Nous réfléchissons à notre succession. Nous aimerions procéder à une donation en démembrement à nos deux enfants. Notre habitation a une valeur de 280.000 €. Nous garderions alors l’usufruit. Est-ce possible dans l’état ? Quels seront les frais pour cette procédure ?

Nous avons consulté un notaire sur ce sujet. Celui-ci nous a parlé d’une communauté universelle avec clause de préciput…? Seulement pour ce faire il faut régler près de 7 000 € ? N’y a-t-il pas autre possibilité moins onéreuse ?

Je vous remercie de bien vouloir répondre à mes questions,

Cordialement,

Bonjour

Effectivement ces actes ont un coût. Mais cela permet de préparer votre succession en douceur. Pour rappel, chaque enfant bénéficient d’un abattement de 100 000 € par parent (soit 200 000 € par enfant) lors de la succession.

Meilleures salutations

L’Equipe de Lafinancepourtous.com

Bonjour, je suis propriétaire d’une maison avec credit immobilier en cours. mon credit immobilier est cautionné par un organisme bancaire ( pas d’hypotheque).

ma question: est-ce que je peux leguer dans un testament ma maison a ma conccubine ? sachant que je n’ai pas d’enfants et jamais marié.

je suis d’origine Tunisienne et je n’ai pas de famille en France, mes parents et mes freres habitent fn Tunisie.

je suis resident en France.

si oui je peux leguer la maison, est-ce que ma copine devra payer des frais de succession, ipits, autre ?

mon assurance qui payera le reste du credit ?

merci

Bonjour

Vous pouvez rédiger un testament mais sachez qu’entre concubins les droits de succession s’élèvent à 60 % Posez-vous la question de conclure un PACS. Et pour l’assurance si vous décédez avant le terme du crédit, les mensualités seront prises en charges par cette assurance décès.

Meilleures salutations

L’Equipe de Lafinancepourtous.com

Bonjour,

je suis propriétaire d’un appartement et je souhaite faire une donation partielle à mon fils unique en demembrement ( j’en aurais l’usufruit, lui la nue- propriété)

Lors de l’acte notarial, est-il possible d’ajouter une clause specifiant que mon fils ( s’il est d’accord) s’engage à payer une partie des gros travaux et des charges ?

Merci

Bonjour

Le nu-propriétaire est redevable des grosses réparations, c’est-à-dire des réparations qui touchent l’immeuble dans sa structure (toiture, gros murs…) Voyez avec votre notaire s’il est possible de rajouter une clause spécidfique.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonjour

En 2007, ma grand-mère (75 ans à l’époque) donne lors d’une donation sa maison, dans laquelle elle vit encore, à mon père tout en gardant l’usufruit de celle-ci.

Cet été 2022, mon père décède. Je suis son seul héritier.

Lors de l’entrevue avec notre notaire, il nous explique que je vais devoir régler les frais de succession sur le bien de mon père donné par ma grand-mère avec un allégement lié à cet usufruit.

Mais je l’avoue je n’ai pas bien compris quel était ce taux qui allait fixé les frais de succession. comme beaucoup de notaire, le mien est particulièrement occupé et difficile à joindre. Merci de votre aide

Bonjour

Dans les faits, vous allez devoir payer des droits sur l’hétitage de votre père. Cet héritage intègre l’ensemble de ses biens (dont la nue-propriété reçue par donation). Vous bénéficiez d’un abattement de 100 000 € (si votre père ne vous a pas consenti de donation au cours des 15 dernières années), puis l’application du barème progressif voir cette fiche pratique https://www.lafinancepourtous.com/wp-content/uploads/2020/08/iefp_donationsuccession.pdf)

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonjour,

Je suis propriétaire d’une maison et veuf. J’ai un fils unique sous tutelle. Je souhaite faire don de ma maison à mes deux petits enfants majeurs, puis-je leur donner la nue propriété de ma maison? Est ce avantageux fiscalement pour eux ?

Merci d’avance.

Bonjour

Il ne faut pas que cette donation lèse votre fils au niveau de ses droits d’héritier. Car à votre décès, la maison sera intégralement la propriété de vos petits-enfants. Fiscalement c’est effectivement plus intéressant. Mais il faut que vous disposiez d’autres biens par ailleurs pour respecter la part réservataire de votre enfant. Voyez un notaire pour envisager les solutions possibles.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour,

J’ai une toute petite retraite et suis propriétaire de 3 petits logements qui m’assurent un complément de revenu.

Pour éviter que mes 3 enfants se retrouvent en indivision sur ces 3 logements lors de la succession, est-ce que j’ai le droit d’effectuer une donation en nue-propriété à chacun de mes enfants ?

Dans le cas contraire, est-ce qu’une donation-partage peut résoudre ce problème ?

Merci d’avance pour vos éclaircissements

Bonjour

Effectivement il est plus simple de donner à chaque enfant la nue-propriété d’un seul bien et surtout de le faire via une donation-partage qui a l’avantage de figer les valeurs des biens ainsi transmis de votre vivant. Et c’est possible de le faire même si ces biens n’ont pas tous la même valeur. Voyez avec un notaire pour réaliser cette opération. Et lisez cet article https://www.lafinancepourtous.com/pratique/vie-perso/transmission-donation/donations-transmettre-de-son-vivant/donation-partage/

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour, j’ai entamé une procédure de divorce par requête conjointe, c’est-à-dire la saisine d’un Juge aux Affaires Familiales, permettant de régler la question de la maison après le prononcé du divorce. Est-il possible d’avoir recours au démembrement de la propriété une fois le divorce prononcé. en effet, pour nous permettre de ne pas vendre la maison et je pouvant pas racheter les 50% de mon futur ex-époux, nous voudrions céder une partie de nos parts de la maison à nos deux enfants et ainsi je pourrais racheter les parts restantes de mon ex-époux. Est-ce que cela est possible, quelles en seraient les conditions, les avantages et les inconvénients?

Bonjour

Pour cette situation bien spécifique, il est fortement conseillé d’en parler avec un notaire. Vous pouvez effectivement conserver le bien en indivision. Pour le démembrement de propriété (avec donation de la nue-propriété aux enfants) c’est possible. Mais attention ! Si vous souhaitez revendre un jour, vos enfants doivent être d’accord et une partie de la vente devra leur revenir. Ce n’est donc pas une solution à « prendre à la légère ».

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour,

Je m’apprête à faire un achat en démembrement avec mon père (usufruit pour lui et nue propriété pour moi). Il est divorcé et vit en concubinage avec une femme 20 ans plus jeune que lui. Que se passe-t-il si il se remarie ? L’usufruit sera-t-il transmis à sa nouvelle femme ?

Merci !

Bonjour

Au décès de votre père vous devez récupérer l’usufruit du bien et donc bénéficier de la pleine propriété. Le notaire chargé de la transaction pourra vous expliquer le fonctionnement du démembrement de propriété.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com