La forme que prend la courbe des taux d’intérêt sur les emprunts souverains renseigne sur les anticipations des investisseurs sur les risques de défaut de l’État émetteur ainsi que sur le niveau de l’inflation et des taux d’intérêt futurs.

De ce fait, elle constitue un bon indicateur de la santé économique et financière du pays émetteur. Les politiques d’assouplissement quantitatif menées par certaines banques centrales peuvent également fortement l’influencer.

La forme de la courbe des taux (Yield curve), un indicateur de santé économique et financière

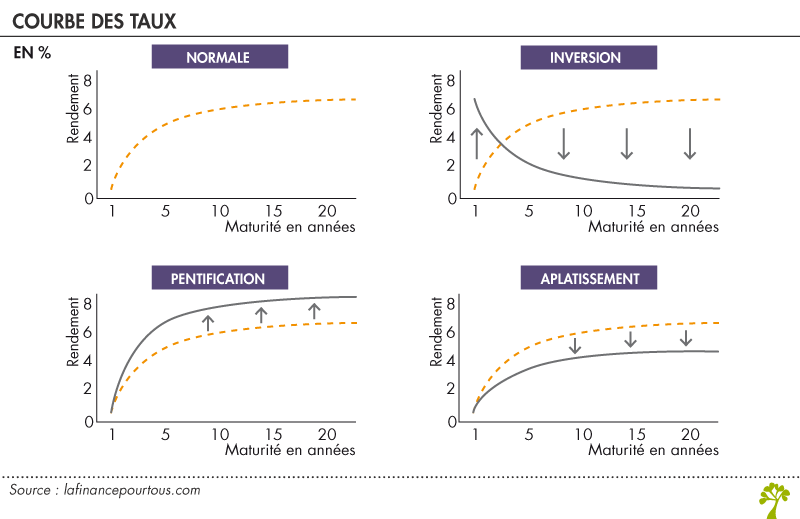

Dans un environnement économique stable marqué par une inflation faible et un endettement public soutenable, les rendements obligataires croissent avec la maturité des titres, c’est-à-dire que les taux d’intérêt s’élèvent de façon régulière au fur et à mesure que l’échéance du titre s’éloigne.

Cela s’explique par le fait que plus l’échéance est lointaine, plus le risque de réalisation d’évènements pouvant affecter défavorablement la valeur du titre obligataire est fort. En effet, plus on s’éloigne dans le temps, plus l’incertitude sur la capacité de remboursement de l’émetteur ou sur le niveau des taux d’intérêt ou d’inflation est élevée. Dans ces conditions, les investisseurs exigent une prime de risque pour prêter sur des échéances longues par rapport au fait de prêter sur des échéances courtes.

Les risques obligataires

Les investisseurs s’exposent à trois principaux risques lorsqu’ils achètent des titres obligataires émis par un État :

– un risque de taux s’ils souhaitent revendre leurs titres avant l’échéance. En effet, si les taux d’intérêt deviennent supérieurs à celui servi sur les titres acquis, la valorisation de ces derniers baisse, dépréciant d’autant le portefeuille obligataire des investisseurs.

– un risque d’inflation. Si l’inflation augmente dans le futur, le rendement réel (net de l’inflation) du placement effectué se trouve diminué.

– un risque de défaut de remboursement à l’échéance, si l’État est défaillant, ce qui paraissait presque impossible il y a quelques années, avant la crise de la dette souveraine.

Toutefois, les emprunts d’État étant généralement considérés comme des titres « sûrs » dans le sens où ils ont peu de chance de ne pas être remboursés, les primes de risque attachées à l’éloignement des maturités sont assez réduites. Sur les échéances les plus longues, à 20, 30 ou 50 ans, elles peuvent même être quasi-nulles car sur ces horizons de très long terme, le risque de défaut tout comme les risques de taux ou d’inflation peuvent être considérés comme globalement identiques.

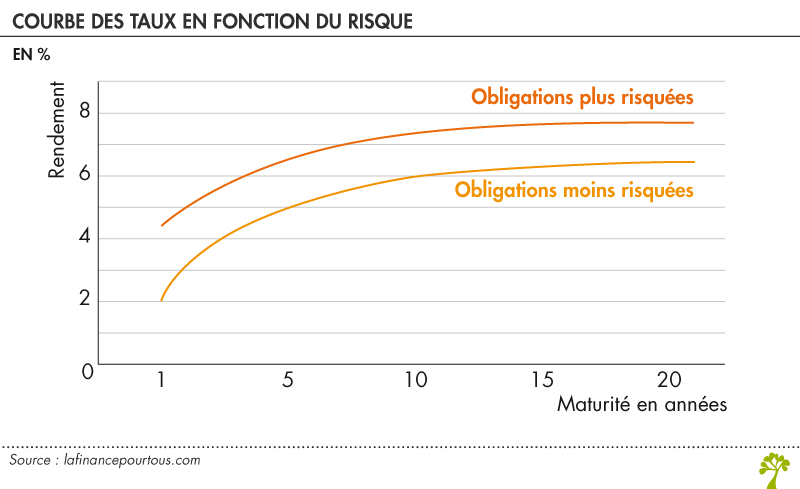

C’est la raison pour laquelle la courbe des taux sur les emprunts d’État des principaux pays développés revêt en règle générale une forme croissante et concave, comme présenté sur le graphique.

Courbe des taux et risque de contrepartie

Compte tenu de l’aversion au risque des investisseurs, la demande pour les titres les moins risqués est supérieure à celle des titres présentant un risque plus élevé. Il en résulte que les taux d’intérêt sur l’ensemble des maturités d’un émetteur sont d’autant plus faibles que le risque perçu par les investisseurs pour ces titres est lui-même faible.

Ainsi, généralement, les titres obligataires émis par les entreprises sont-ils considérés comme plus risqués que ceux émis par les États. C’est pourquoi il existe une « prime de risque » attachée aux emprunts obligataires privés, parfois qualifiés de « corporate » par rapport aux emprunts souverains. Cette prime de risque se matérialise par des niveaux de taux d’intérêt supérieurs pour chaque échéance, ce qui se traduit par une courbe de taux présentant une forme similaire à celle des emprunts d’État, mais décalée vers le haut.

De même, le risque perçu par les investisseurs sur les titres obligataires des différents pays émetteurs varie selon la qualité plus ou moins grande de leur signature.

Ainsi, un État bénéficiant de la meilleure notation de la part des agences spécialisées pourra emprunter sur le marché obligataire à des niveaux de taux d’intérêt plus faibles qu’un État ayant une moins bonne notation. Cette différence de risque entre les deux pays se reflètera également au travers d’une courbe des taux décalée vers le bas pour l’émetteur ayant la meilleure notation.

Relation entre taux de court terme et taux de long terme

Pour bien comprendre comment la courbe des taux fonctionne et se déforme au fil des décisions des investisseurs, il est important de garder en tête qu’un taux d’intérêt de court terme n’est qu’une “moyenne”, une chaine, de taux d’intérêt de court terme.

Prenons deux investissements possibles, une suite de titres de dette de court terme (choix A), et un titre de dette de long terme (choix B) :

- Choix A : vous investissez 100 euros pendant 1 an dans un titre de dette. Au bout d’un an, vous récupérez votre mise et un intérêt, et vous réinvestissez le tout dans un autre titre de dette pendant un an supplémentaire. Au bout de 2 ans, vous obtenez votre patrimoine final.

- Choix B : vous investissez 100 euros pendant deux ans dans un titre de dette. Au bout de 2 ans, vous obtenez votre patrimoine final.

Si vous faites le choix A, vous appuyez votre investissement sur deux taux d’intérêt : le taux un an pour un investissement aujourd’hui, et le taux un an pour un investissement dans un an.

Si vous faites le choix B, vous appuyez votre investissement sur un seul taux : le taux deux ans pour un investissement aujourd’hui. Sur les marchés financiers, il n’y a en général pas d’arbitrage. En théorie, donc, les taux d’intérêts des investissements doivent s’équilibrer, pour assurer qu’à la fin, vous devriez être indifférent entre ces deux possibilités.

Autrement dit, le taux d’intérêt à deux ans est égal à une moyenne des taux d’intérêt à un an aujourd’hui et à un an dans un an. Le taux à long terme n’est qu’une moyenne des taux de court terme !

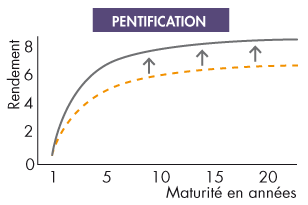

La pentification de la courbe des taux

La pentification de la courbe des taux est associée à des anticipations d’instabilité économique à terme, et plus généralement à une hausse de l’incertitude des investisseurs. Des anticipations d’un régime d’inflation moins contrôlé ou une dette explosive (dette publique dans le cas de la courbe des taux souverains) sont deux explications courantes de la pentification.

Les actions de la banque centrale et les anticipations des acteurs à son sujet ont un impact majeur sur la courbe des taux : si les investisseurs anticipent une hausse des taux directeurs dans 5 ans, par exemple, alors toutes les valeurs de la courbe à partir de 5 ans s’élèvent, tandis que les taux de court terme restent stables. Autrement dit, la pente entre les taux courts et les taux longs augmente. Les politiques monétaires non-conventionnelles (quantitative easing, LTRO…) peuvent également déformer la courbe des taux. C’est d’ailleurs leur raison d’être : des instruments permettant à la banque centrale d’influencer les taux d’intérêt de long terme directement pour orienter l’économie plus efficacement.

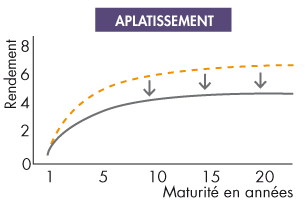

L’aplatissement de la courbe des taux

Elle correspond en général à des anticipations à long terme de stabilité économique et, de manière générale, à une baisse de l’incertitude. Un régime d’inflation plus stable et plus faible, et une dette stable ou en diminution peuvent par exemple expliquer un aplatissement de la courbe des taux.

De la même manière, la politique monétaire conventionnelle et non conventionnelle peut mener à un aplatissement de la courbe de taux.

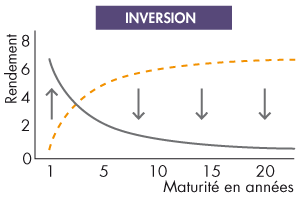

L’inversion de la courbe des taux

En général, les causes de l’inversion ont un rapport avec les anticipations de politique monétaire. Encore une fois, la courbe des taux est un reflet de ce que pensent les investisseurs : ils pensent donc que les taux courts vont être inférieurs au taux long.

Deux phénomènes macroéconomiques anticipés par les investisseurs peuvent être mobilisés :

- Une hausse des prix soutenus sur le long terme. Si tel est le cas, la banque centrale va augmenter dans peu de temps ses taux directeurs, puis les abaissera dans quelques années.

- Une récession dans quelques années. Si une récession advenait dans deux ans, alors la banque centrale lutterait contre elle en abaissant ses taux directeurs, dans deux ans. Encore une fois, en finance, les taux à long terme ne sont qu’une moyenne de taux à court terme. Puisque les investisseurs anticipent que les taux à court terme futur seront plus faibles, alors cela fait augmenter les taux de long terme aujourd’hui.

bonjour,

J’aimerais comprendre en quoi le tracé de la courbe des taux d’un émetteur de titre obligataire est sensé aider à investir puisque qu’elle diffère d’un émetteur à un autre? y’a t-il une courbe de référence à laquelle il faudrait faire la comparaison avec celles des différents émetteurs?

Bonjour,

La courbe des taux est en effet propre à chaque émetteur. Il est, en revanche, possible de comparer l’allure des courbes pour deux émetteurs similaires. Par exemple, si l’on compare la courbe des taux pour les emprunts publics allemands et celle pour les obligations italiennes, on peut en conclure que les premières sont considérées comme moins risquées que les secondes.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonjour

A part les différentes formes que prend la courbe des taux, vous n’avez pas cité la translation de la courbe.

Est ce que cette forme n existe pas?

Merci

Bonjour,

Qu’appelez-vous « translation » de la courbe des taux ? Peut-être voulez-vous évoquer le fait de tracer une courbe des taux à plusieurs dates différentes (comme le fait par exemple l’Agence France Trésor ici : https://www.aft.gouv.fr/fr/principaux-chiffres-dette). Dans ce cas, il ne s’agit pas d’une forme particulière de la courbe, mais simplement de plusieurs courbes des taux.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonsoir, j’ai lu votre article sur la courbe des taux car mon professeur de Politiques Economiques m’a posé une question sur la pente de courbe des taux et je n’arrive pas à répondre donc je voulais savoir si vous pouviez m’aider.

La question est la suivante :

La pente de la courbe des taux correspond à :

– La différence entre le taux long et le taux court ?

– La différence entre le taux court et le taux long ?

– La somme du taux court et du taux long ?

– Le rapport entre le court et le taux long ?

Merci d’avance.

Bonjour,

La pente de la courbe des taux correspond à la différence entre les taux longs et les taux courts.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

article intéressant.

mais je voulais savoir pourquoi le taux d’intérêt à court terme est élevé par rapport au taux d’intérêt à longterme

Bonjour,

En règle générale, les taux d’intérêt à court terme sont plus faibles que les taux à long terme. En effet, plus l’échéance est lointaine, plus le risque de réalisation d’un événement affectant défavorablement la valeur d’une obligation est élevé.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonjour,

J’aurai aimé savoir ce qu’il y a à dire au sujet de l’interpretation économique du taux à 10 ans.

Quels enseignements en tirer ?

Je vous remercie par avance.

Bonjour,

Le taux à 10 ans est souvent utilisé pour apprécier les conditions d’emprunt d’un Etat. Lorsque ce taux est négatif ou faible, comme c’est le cas actuellement pour la France, cela traduit une forte confiance (et donc une forte demande) de la part des investisseurs. Les observateurs, et notamment les spécialistes des marchés financiers, scrutent l’évolution de ce taux, notamment car il existe une certaine corrélation entre ce taux à 10 ans et d’autres taux d’intérêt de l’économie (par exemple les taux sur le marché immobilier).

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonjour,

Je voudrais savoir qu’elle sont les formule et l’application de la duration et la convexité pour mesurer les risques ?

Bonjour,

Votre question dépasse malheureusement le cadre de notre site internet. Nous vous conseillons de consulter un ouvrage spécialisé, par exemple « Mathématiques financières » de P. Devolder, M. Fox et F. Vaguener.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonjour,

Je souhaiterais savoir comment contruit-on une courbe de taux ?

Merci de votre réponse

Bonjour,

Pour construire la courbe des taux, vous devez placer en abscisses la maturité de l’emprunt considéré et en ordonnées son taux. En répétant cette opération pour différents emprunts (portant différentes maturités) d’un même émetteur et en reliant les différents points entre eux, vous obtenez une courbe, appelée « courbe des taux ».

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonjour, excellent article !

Lorsque la banque centrale met en place une politique de QE, les investisseurs ne devraient-il pas anticiper une hausse de l’inflation et donc demander une prime de risque supplémentaire ?

Même dans le cas d’une trappe à liquidité (donc faible inflation), cela tient toujours car l’objectif du QE étant d’en sortir et doit s’accompagner d’une hausse des dépenses publiques (donc déficit).

La demande privée d’obligation à MT et LT devraient diminuer tant que le taux d’î n’est pas à la hauteur de la prime de risque demandé par le marché. Si cette baisse est supérieur à la hausse de la demande provoqué par la BC, alors il est possible de voir une remonté des taux (pentification) non ?

Si oui, ce cas de figure est-il déjà arrivé à votre connaissance?

Bonjour et merci !

En théorie, les politiques de quantitative easing auraient dû entraîner un regain d’inflation. En pratique, toutefois, l’inflation n’a pas subi d’accélération suite à l’emploi de ces politiques, que ce soit à la suite de la crise de 2008 ou à l’heure actuelle. La cause en est certainement la faiblesse de la demande. Benoît Coeuré, alors membre du directoire de la Banque centrale européenne, déclarait en 2019 que : « l’un des plus grands mystères auxquels sont actuellement confrontées les banques centrales du monde entier est la raison pour laquelle l’inflation n’a pas augmenté de façon plus vigoureuse après des années d’assouplissement monétaire extraordinaire », reconnaissant ainsi l’existence d’un paradoxe.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonjour,

J’ai du mal à comprendre pourquoi une baisse des rendements obligataires entraîne une baisse des taux long terme.

« Quel que soit le canal par lequel passe le programme d’assouplissement quantitatif, il exerce – par l’ampleur des sommes injectées sur les marchés financiers primaire ou secondaire – un puissant effet à la baisse des taux d’intérêt à moyen et long terme.

En effet, la banque centrale devient un acheteur majeur sur le marché des titres obligataires, provoquant par son intervention un surcroît de demande de titres qui se traduit par une hausse de leurs prix et une baisse de leurs rendements. »

Bonjour,

Nous comprenons mal votre question quand vous dites « une baisse des rendements obligataires entraîne une baisse des taux de long terme ». En effet, c’est le taux de rendement qui baisse, il nous semble donc que vous parlez de la même chose dans votre phrase.

Meilleures salutations

L’Equipe de Lafinancepourtous.com

Quel a été la forme de la courbe des taux sur les obligations souveraines des PIIGS lors de la crise de 2011 ?

Bonjour,

Nous ne disposons pas de fournisseurs de données nous permettant de vous apporter une réponse précise. D’après les informations que nous avons trouvées en ligne (mais dont nous ne pouvons garantir la fiabilité), la courbe des taux était décroissante (ou inversée) en Grèce, mais pas en Espagne ou en Italie.

Meilleures salutations

L’Equipe de Lafinancepourtous.com