Si, depuis une trentaine d’années, le pétrole est concurrencé par d’autres sources d’énergie, il demeure pour quelques années encore un produit incontournable de notre quotidien. Analyse des mécanismes qui déterminent son prix.

Le fonctionnement du marché du pétrole

Du marché de gré à gré ou « spot »…

Le pétrole est un produit de base dont le prix est déterminé en fonction de l’offre et de la demande. L’offre provient des compagnies qui extraient le pétrole (Aramco en Arabie Saoudite, ExxonMobil, Shell, BP, Total Energies…). La demande émane, quant à elle, des raffineurs qui transforment le pétrole brut en produits utilisables par les clients finaux (carburants, combustibles, matière première pour l’industrie pétrochimique).

Les raffineurs passent par des filiales spécialisées dans le négoce dont l’activité est d’intervenir sur le marché pour acheter les quantités nécessaires au fonctionnement des raffineries ou pour revendre les excédents inutilisés.

Ces « traders » peuvent aussi chercher à réaliser des bénéfices à court terme par des opérations d’achat et de revente en jouant sur les variations de cours quotidiennes. Ainsi, il arrive fréquemment qu’une cargaison de pétrole change de propriétaire plusieurs fois avant d’être livrée. Le marché sur lequel s’effectuent ces transactions d’échanges physiques de barils de pétrole s’appelle « le marché spot ».

…au marché à terme ou « papier »

En plus des barils de pétrole qui changent concrètement de mains, il y a les barils de pétrole qui sont l’objet d’un commerce uniquement « sur papier ». Le pétrole est acheté et vendu « sur papier » d’après une valeur future estimée et, en règle générale, il n’y a pas d’échange physique du produit.

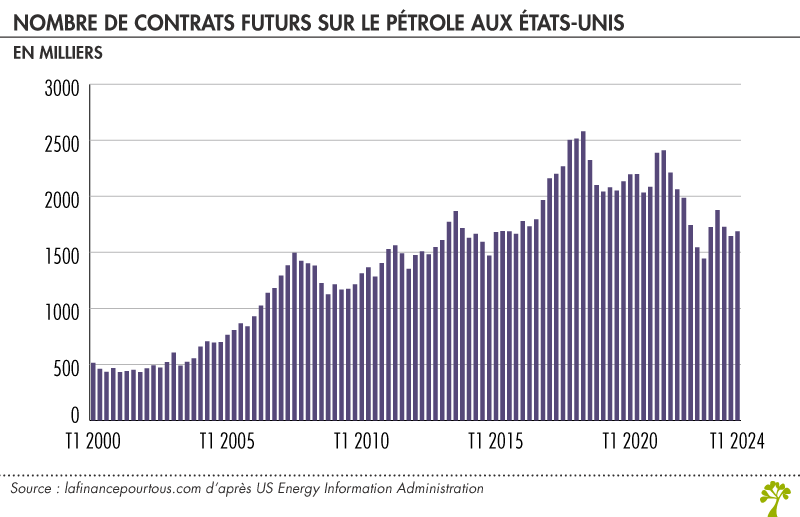

Ces opérations se réalisent sur des marchés à terme dont les deux principaux sont le NYMEX (New York Mercantile Exchange), racheté en août 2008 par le Chicago Mercantile Exchange, et l’IPE (International Petroleum Exchange) devenu ICE Futures (Intercontinental Exchange) en 2005 et situé à Londres. Ces opérations permettent aux producteurs de vendre à terme (ou aux raffineurs d’acheter à terme) des quantités de pétrole à un prix fixé à l’avance, et ainsi de se protéger contre toute variation défavorable des cours.

Les investisseurs qui se portent contreparties espèrent réaliser un profit en spéculant sur l’instabilité des prix. Leur intérêt est d’apporter de la liquidité au marché pétrolier : les industriels trouvent des acheteurs ou des vendeurs de pétrole à tout moment ce qui n’est pas le cas sur le marché de gré à gré.

Mais leur forte progression dans les transactions de pétrole a amené une plus forte volatilité des cours. Dans les périodes de crise, le prix du baril a pu ainsi s’éloigner exagérément, tant à la hausse qu’à la baisse, des fondamentaux du marché pétrolier.

Pétrole : prix de référence et influence de l’OPEP

Il existe de nombreuses sortes de pétrole qui se différencient selon leurs qualités (viscosité, contenu en soufre…) les rendant plus ou moins faciles à raffiner. Il existe donc autant de qualités et de valeurs de pétrole que de gisements en production.

Les prix de référence ou « benchmark »

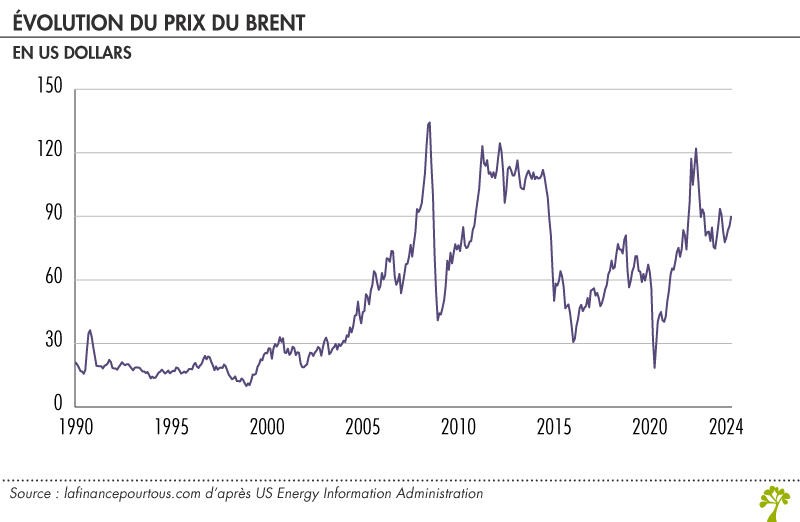

Les pétroles bruts les plus connus et qui servent majoritairement de référence pour fixer les prix dans le monde sont le West Texas Intermediate (WTI), pour le pétrole produit aux États-Unis, et le Brent, pour celui produit en Mer du Nord. Mais il en existe d’autres comme le Dubai Fateh pour le pétrole produit dans le golfe persique, le Bonny Light au Nigéria ou le Western Canadian Select pour les pétroles lourds issus des sables bitumineux du Canada.

Les prix du pétrole brut sont alors déterminés gisement par gisement, avec une prime ou une décote, à partir du prix d’un pétrole de référence. Si le WTI ou le Brent sont les plus privilégiés, ce n’est pas à cause de leur qualité mais pour leur cotation continue avec de nombreuses échéances de vente ou d’achat à terme sur des marchés liquides. Aujourd’hui, seules les places de New-York et Londres sont en mesure d’offrir ce service.

Suite à l’épidémie de Covid-19, la demande a considérablement baissé, entraînant une chute des prix. Le prix à terme du pétrole WTI est même devenu momentanément négatif en avril 2020 du fait de la saturation des capacités de stockage aux États-Unis.

Il existe aussi un autre prix de référence qu’il est important de scruter, c’est le prix du panier des pétroles vendus par les 13 membres de l’Organisation des Pays Exportateurs de Pétrole (OPEP) et qui va influencer leur intervention sur le marché mondial de pétrole.

L’OPEP : un cartel qui vise à réguler les prix

Le marché pétrolier a une particularité de taille par rapport à n’importe quel autre marché : les volumes de pétrole sont ouvertement manipulés par les plus importants exportateurs du monde qui se sont regroupés au sein de l’OPEP.

L’OPEP a été créée le 14 septembre 1960 par l’Arabie Saoudite, l’Iran, l’Irak, le Koweït et le Venezuela. Il compte aujourd’hui 12 membres qui sont, outre les cinq pays fondateurs, l’Algérie, le Congo, le Gabon, la Guinée Équatoriale, la Libye, le Nigeria et les Émirats Arabes Unis. Ensemble, les pays membres de l’OPEP concentrent près de 40 % de la production mondiale de pétrole. Le siège de l’organisation est situé à Vienne, en Autriche.

L’OPEP fonctionne comme un cartel de producteurs qui cherche à réguler le prix du pétrole par un effort coordonné de ses membres dans lequel chacun dispose d’un quota de production. Lors de chaque réunion, ils s’entendent sur la quantité de pétrole exporté et influencent ainsi le prix du marché. Il faut toutefois qu’il y ait unanimité des membres pour qu’une décision de hausse ou de baisse de la production de pétrole soit actée.

L’OPEP a joué un rôle prépondérant dans le déclenchement de la crise économique des années 1970 en décidant à la fin de l’année 1973 de diminuer fortement les quantités de pétrole exportées, ce qui a eu pour effet de provoquer un quadruplement du prix du pétrole.

Bien que le mot “cartel” fasse communément référence à un accord illégal entre plusieurs entreprises dont l’objectif commun est d’augmenter les prix de manière artificielle, l’OPEP est une organisation légale entre États.

Impact du prix du pétrole sur la stabilité économique mondiale

De multiples chocs pétroliers sont apparus sous forme d’une hausse massive du prix du baril au cours des années 1970. Ces évènements ont généré une période de fort ralentissement économique caractérisée par une croissance très faible et une hausse des prix dans les pays industrialisés.

Plus récemment, l’invasion de l’Ukraine par la Russie a fait tripler le prix du baril de pétrole. Cette augmentation est intimement liée aux sanctions que les pays occidentaux ont imposé sur les exportations Russes. Par conséquent, le taux d’inflation sur l’énergie en France a atteint 33,1 % en juin 2022, ce qui a pesé très lourdement sur les couts d’activité des entreprises et le pouvoir d’achat des consommateurs. Au niveau global, il a été estimé que ce choc pétrolier a diminué le taux de croissance économique mondiale de 0,5 point de pourcentage.

Bonjour et un grand merci pour ce document. Par contre, j’ai noté une petite erreur: il n’y a plus que 12 pays membres de l’OPEP. L’Angola a quitté l’organisation en mars dernier.

Bonjour,

Nous vous remercions de votre lecture attentive. La mise à jour des pays membres de l’OPEP en 2024 est en ligne sur notre site.

Meilleures salutations.

L’équipe de lafinancepourtous.com

bonsoir,

je voudrais si possible avoir des informations sur la fiscalité pétrolière en zone euro svp.

cordialement

Bonjour,

Nous ne disposons malheureusement pas de telles informations.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

bonsoir, je fais une étude sur les déterminants de l’investissement pétrolier du Gabon. j’aimerai avoir des informations à ce sujet. ou meme pour un autre pays pour pouvoir avoir un avis autre.

Bonjour,

Nous ne disposons pas d’informations sur les investissements pétroliers au Gabon. Vous trouverez en revanche des données statistiques dans le Bulletin statistique annuel édité par l’OPEP, organisation dont le Gabon est membre. La dernière édition portant sur l’année 2022 est disponible à l’adresse suivante : https://www.opec.org/opec_web/en/publications/202.htm

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

J’ai toujours pensé que le marché du pétrole était le plus gros marché mondial, et de loin mais je ne trouve aucun chiffre fiable. Je crois que c’est plus de 3000 milliards de $ dépensés par an pour le brut mais c’est tout. Auriez-vous des infos ou une source à ce sujet ?

Bonjour,

Il est possible de trouver des données sur le marché mondial du pétrole sur le site de l’International Energy Agency : https://www.iea.org/topics/oil-market-report

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonjour les gars et bravo à l’équipe pour ce que vous faites. Je voudrais juste vous prier de nous faire le point sur l’autre versant de la pièce, à savoir l’aval pétrolier. Un immense marché du Trading. Le point focal serait la fixation des prix sur le marché avec notamment, le fonctionnement du PLATTS, la structure du pricing dans les contrats, la pratique du Discount, la logique du Bonus, les Instruments de paiement, les conditions de transport et de livraison et autres ! Vous connaissant déjà bien, je pense que vous allez dominer l’exercice avec une belle synthèse bien utile pour la multitude ! Amitiés !

Bonjour,

Nous vous remercions pour votre suggestion. Nous allons tâcher de la prendre en compte, même si elle s’éloigne quelque peu de la vocation première de notre site internet, à savoir la sensibilisation du grand public aux questions économiques et financières.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonjour j’ai vraiment apprécié votre article et j’ai lu jusqu’aux commentaires c’était vraiment édifiant .

Je travaille sur un project sur l’exportation pétrolière du Gabon sur le marché international et je voulais avoir plus d’information sur l’offre et la demande , les prix ,la distribution chanel et la promition stratégique de l’exportation pétrolière au Gabon sur le marché international

Bonjour,

Votre question dépasse malheureusement le champ de nos compétences. En première approche, nous pouvons vous renvoyer vers une note de la Direction générale du Trésor consacrée au « Secteur pétrolier au Gabon ». Elle est disponible à l’adresse suivante : https://www.tresor.economie.gouv.fr/Pays/GA/le-secteur-petrolier-au-gabon

Meilleures salutations,

L’Equipe de Lafinancepourtous.com