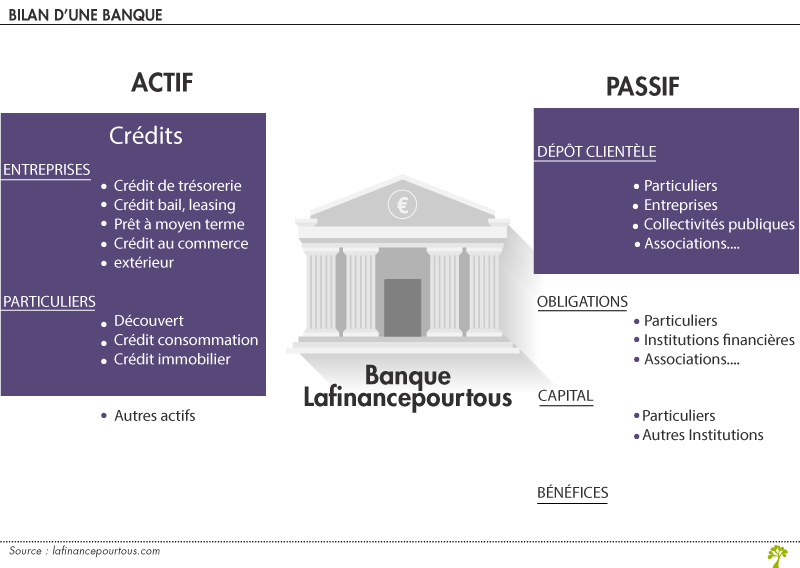

Le passif d’une banque (ses ressources)

De quoi est composé le passif d’une banque ?

Soit la banque Lafinancepourtous. Comme n’importe quelle entreprise, elle dispose d’un capital permanent, ou fonds propres, constitué par des actions qu’elle a émises et des bénéfices qu’elle met en réserve. Elle dispose également des ressources correspondant aux obligations et autres titres financiers souscrits par les investisseurs.

Mais une bonne partie des ressources courantes de la banque est constituée par les dépôts de la clientèle. Ces dépôts collectés par les banques constituent une dette à l’égard des déposants. Les dépôts sont liquides ou quasi liquides (à vue ou à terme). Ils sont effectués par des particuliers, des entreprises, des associations, des collectivités publiques.

Les dépôts, comment ça marche ?

La banque est le caissier de ses clients. La collecte des dépôts implique que la banque exécute les ordres de paiement et d’encaissement de ses clients. Les paiements effectués par les clients de la banque Lafinancepourtous réduisent les dépôts auprès de cette banque et donc ses ressources. Ils augmentent les dépôts de clients d’autres banques à qui sont versés ces paiements et donc également les ressources courantes de ces banques.

Ils peuvent aussi ne pas avoir d’influence sur les ressources de la banque Lafinancepourtous si le paiement est effectué à un client de cette même banque. Et inversement en cas d’encaissement de clients de la banque Lafinancepourtous.

Chaque jour, chaque banque fait le bilan des paiements effectués par ses clients. Et les banques échangent les paiements qui correspondent à des mouvements de fonds de l’une vers l’autre. Elles n’ont plus à payer entre elles que le solde net des mouvements qui peut être selon les cas dû ou à recevoir.

C’est ce qu’on appelle la « compensation » (clearing en anglais), organisée sous l’égide de la banque centrale dans une chambre de compensation dont sont membres les banques et les institutions financières autorisées.

Au total, ce qui caractérise ces ressources constituées par les dépôts de ses clients, c’est qu’elles sont toujours disponibles ou presque pour les clients. Ce sont des actifs liquides. Et en même temps, ce sont en moyenne et en principe des ressources relativement stables, une fois les compensations entre paiements et encaissements effectuées.

Les actifs (les emplois) de la banque

La banque prête de l’argent à qui en a besoin pour financer sa trésorerie ou ses projets.

Caractéristiques des crédits

- En prêtant, la banque prend toujours un risque : celui de ne pas être remboursé. Cela dépend des revenus futurs de l’emprunteur. Il y a donc un pari sur l’avenir.

- Les prêts sur lesquels les emprunteurs paient un intérêt peuvent être remboursés en une fois s’il s’agit de petites sommes. Ou bien ils sont remboursés petit à petit en fonction de la longueur du prêt et de son montant (par amortissements successifs).

- Pour se protéger contre les risques, la banque prend des garanties : elle exige, en cas de non-remboursement, qui constituerait pour elle une dévalorisation de son actif et une perte sèche, de pouvoir vendre un bien qui est mis en garantie ou d’avoir l’assurance que quelqu’un d’autre remboursera à la place de l’emprunteur (notion d’hypothèque et de caution).

La banque doit pouvoir faire face à ses engagements

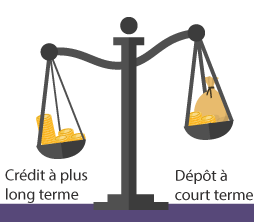

Les dépôts collectés par les banques sont donc liquides à court terme, alors que les prêts qu’elles accordent sont à plus long terme et illiquides.

On dit que les banques font de la transformation de maturités.

Comme une banque doit faire face à ses engagements, elle doit gérer cette asymétrie entre l’actif et le passif de son bilan en ayant continuellement les ressources suffisantes pour faire face aux décaissements sur les dépôts de ses clients. S’ajoutent les risques pris sur les crédits qui peuvent se traduire en pertes sèches, correspondant au montant du capital non remboursé, beaucoup plus importantes que les bénéfices obtenus d’un emprunt remboursé.

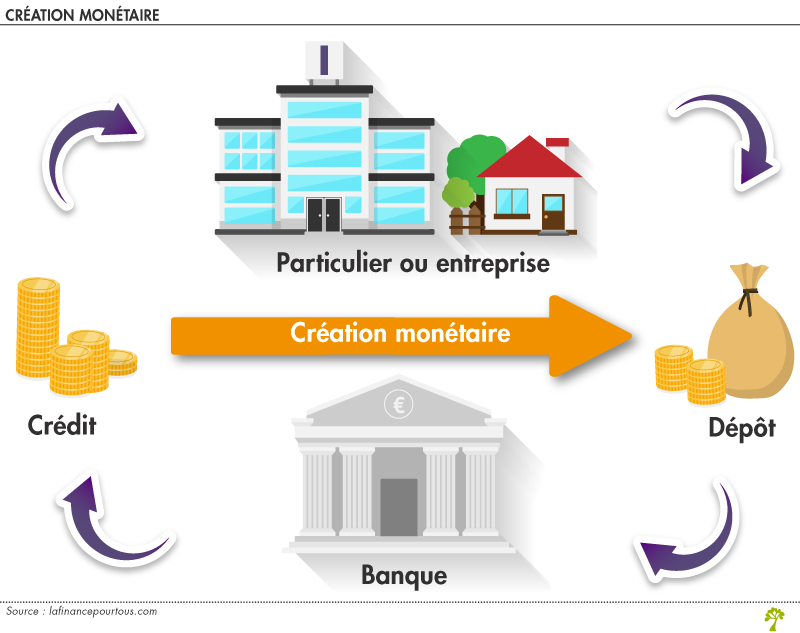

La banque est à la source de la création monétaire

Création monétaire : une simple écriture

En accordant un crédit, la banque crédite du même montant le compte de dépôt de l’emprunteur. Elle réalise pour cela, une simple écriture comptable. La banque vient de créer de la monnaie.

La monnaie est constituée des pièces qui sont produites par la Monnaie de Paris, des billets (appelés monnaie fiduciaire), fabriqués par la Banque de France. Enfin, les écritures sur les comptes bancaires constituent la grande majorité (plus de 90 %) de la monnaie en circulation, on parle de monnaie scripturale. La monnaie est donc pour la plus grande partie créée à l’initiative des banques quand elles répondent au besoin de financement de leurs clients.

Une fois crédité sur son compte, l’emprunteur pourra l’utiliser pour payer ses fournisseurs ou le bien qu’il souhaite acheter grâce au crédit. On dit alors que « les crédits font les dépôts ».

Le remboursement du crédit aboutira de façon symétrique à une destruction de la monnaie créée.

Tous les crédits ne donnent pas lieu à de la création monétaire

Lorsque des établissements financiers spécialisés (par exemple spécialisé dans le crédit à la consommation), qui ne sont pas habilités à recevoir des dépôts accordent un crédit, ils ne peuvent le faire que parce qu’ils sont préalablement financés et non pas en créant de la monnaie. Seules les banques qui gèrent les dépôts ont le pouvoir de création monétaire.

Les banques peuvent-elles prêter sans limites ?

Puisque la banque peut créer de la monnaie d’une simple écriture, qu’est ce qui l’empêcherait de prêter sans limite ?

Quand une banque A octroi un crédit à un client en créant de la monnaie, la dépense qu’il va effectuer peut atterrir sur un compte d’un ménage ou d’une entreprise qui n’est pas dans la banque A, mais dans la banque B. La banque B voit donc son passif augmenter, alors que son actif n’a pas changé. Pour que B accepte cette nouvelle dette, elle demande à A de lui fournir un actif de valeur équivalente, sous forme de réserves à banque centrale. Ces réserves ne sont pas créées par les banques, mais par la banque centrale seulement, qui sert ainsi de force de rappel.

Le pouvoir de création monétaire n’est donc pas illimité. La banque prêteuse doit disposer de monnaie banque centrale, qui lui sera demandé par les autres banques lorsque ses clients utiliseront l’argent de leur emprunt. Or, si la banque prête trop, elle sera à court de monnaie centrale, qu’elle devra emprunter à son tour, et donc payer des intérêts.

La Banque Centrale va aussi utiliser le levier réglementaire, mais davantage pour garantir la pérennité du système bancaire que pour réguler la quantité de monnaie en circulation.

Elle va ainsi fixer des règles de prudence. En particulier, les banques doivent détenir un montant de fonds propres proportionnel aux risques des crédits accordés. La création monétaire des banques doit donc s’accompagner d’un renforcement de leur capital. Elles doivent aussi détenir un montant minimum dans un compte à la Banque Centrale qui est proportionnel aux dépôts.

C’est pour cette raison, que l’on peut aussi dire que « les dépôts font les crédits ». On peut même ajouter depuis que la réglementation internationale s’est attachée à amener les banques à renforcer leurs fonds propres que « les dépôts et les fonds propres font les crédits ».

Pourquoi le secteur bancaire est davantage contrôlé que les autres ?

Lorsque la situation financière du débiteur est irrémédiablement compromise ou si le prêt sert à financer un projet trop ambitieux ou à rentabilité future insuffisante, voilà qui peut mettre en difficulté la banque concernée mais aussi l’économie en général avec un risque de difficultés en chaine pour les banques. On parle de risque systémique.

C’est pourquoi la réglementation et la politique monétaire limitent la capacité de prêts des banques car elles privilégient d’abord les projets les moins risqués.

C’est en 1988, avec les premiers accords de Bâle que naissent les premiers ratios prudentiels internationaux. Son dispositif principal (ratio de Bâle I, dit ratio « Cooke » du nom du premier Président du Comité de Bâle) oblige les banques actives à l’international à détenir un minimum de fonds propres au regard du montant de leurs engagements, l’objectif étant de réduire le risque systémique.

Les accords de Bâle ont ensuite été complétés par les réglementations Bâle II (2004) et Bâle III (2010).

La banque prête-t-elle parfois ses dépôts ?

Dans certains cas, oui. Quand les dépôts sont fléchés pour venir alimenter un circuit de financement précis. C’est le cas de l’argent collecté sur le livret A qui sert à financer le logement social.

Les livrets réglementés sont des outils de financement

La plus grande partie de l’argent collecté sur les livrets A est transférée à la Caisse des dépôts et consignations. Celle-ci paie aux banques le montant des intérêts servis aux épargnants plus une commission pour couvrir leurs frais (0,3 %). La Caisse des dépôts utilise une partie de cet argent à des prêts à long terme, voire à très long terme destinés au logement social et place le reste sur les marchés financiers (dans des placements principalement sans risque et avec une liquidité suffisante pour garantir que les sommes nécessaires seront toujours disponibles pour les retraits des épargnants).

Un mécanisme similaire existe avec le livret de Développement Durable et Solidaire dont les ressources servent à financer le développement industriel et le développement durable.

Mais que fait la banque du reste de ses dépôts ?

La banque utilise le reste de ses dépôts comme des ressources venant alimenter sa trésorerie sur un compte à la banque centrale qui est la banque des banques. Comme toute entreprise, elle peut placer sa trésorerie et comme il est peu probable que tous les clients retirent leurs dépôts en même temps c’est ce qu’elle fait. Elle peut les placer évidement dans des produits monétaires qui sont très liquides et très peu risqués mais aussi sur des supports avec des horizons plus lointains comme les marchés obligataires ou actions jusqu’à investir dans des actifs très peu liquides comme l’immobilier par exemple.

Cependant comme la banque doit pouvoir faire face à ses engagements, elle ne pourra placer qu’une proportion de ses dépôts qui sera d’autant plus faible que l’actif dans lequel elle investit est peu liquide et risqué.

Bonjour,

j’aimerai savoir s’il vous plait, dans lebilan d’une banque , q’est ce qui constitue la dette a long terme?

ce sont les depots ?ou autre chose?

Bonjour,

Les dépôts ne sont pas considérés comme une dette à long terme car ils peuvent être retirés par les déposants à tout moment (ou presque).

La dette à long terme correspond à l’émission d’obligations présentant de longues maturités.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour,

Dans votre dernier paragraphe, vous écrivez que : « Elle peut les placer évidement dans des produits monétaires qui sont très liquides et très peu risqués mais aussi sur des supports avec des horizons plus lointains comme les marchés obligataires ou actions jusqu’à investir dans des actifs très peu liquides comme l’immobilier par exemple. »

Toutefois, il me semble qu’une banque n’a pas besoin d’utiliser sa trésorerie pour effectuer ce type d’opérations puisqu’elle peut le faire à partir d’une simple augmentation de son bilan en créant de la monnaie secondaire. Est-ce correct ?

En outre, on dit que théoriquement le circuit de la monnaie centrale est séparée de celui de la monnaie secondaire. Or, si une banque achète un immeuble à un promoteur à partir de son compte à la banque centrale, il y’a bien mélange des deux sphères et « transformation » de monnaie centrale en monnaie secondaire ? Pourriez-vous éclaircir ce point ?

En vous remerciant d’avance.

Bonjour,

Une banque peut créer de la monnaie qu’elle prêtera ensuite à un autre agent économique, mais elle ne crée pas de la monnaie « pour elle-même » et puis pour s’en servir pour acheter des actifs.

Ensuite, si une banque A achète un actif à une banque B (par exemple la banque du promoteur), alors l’argent transite du compte hébergé à la banque centrale de la banque A à celui de la banque B. Il n’y a donc pas d’impact sur la masse monétaire puisque la Banque centrale n’intervient pour créditer le compte d’une des banques commerciales comme elle le fait lors d’opération de refinancement.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

En êtes vous sûr ? j’ai lu plusieurs sources indiquant qu’une banque pouvait effectivement créer de la monnaie secondaire en monétisation de ses dépenses, tout simplement en augmentant son actif et son passif (bien sûr dans les limites possibles en fonction de ses réserves et du respect des normes prudentielles). C’est le cas notamment lorsqu’une banque achète un actif financier (action) : elle inscrit l’action à son propre actif et débite son passif. Certes elle ne peut pas le faire sans limite mais elle peut quand même monétiser ses dépenses : qu’en pensez-vous ?

En outre, dans l’exemple que vous donnez ; « si une banque A achète un actif à une banque B (par exemple la banque du promoteur), alors l’argent transite du compte hébergé à la banque centrale de la banque A à celui de la banque B. » Je comprends en effet que la compensation entre ces deux banques donne lieu à un échange en monnaie centrale. Toutefois, la banque B est bien obligée par la suite de créditer le compte de dépôt de son client (le promoteur) en monnaie secondaire (et non pas en monnaie centrale) : diriez-vous donc que ce type d’opérations donne en même temps lieu à des écritures en monnaie secondaire et en monnaie centrale ?

En vous remerciant,

Bonjour,

La création monétaire correspond en effet à une augmentation à la fois de son actif (crédit accordé) et de son passif (dépôt), mais ne résulte pas d’une création de monnaie par la banque pour son propre usage.

Pour plus de précisions et détails techniques concernant vos questions pointues, nous vous conseillons de vous tourner vers la Banque de France qui sera plus à même de vous éclairer.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour,

C’est un article très intéressant merci beaucoup pour ce décryptage ! J’aimerais simplement vous faire une remarque très importante puisqu’elle souligne une grave erreur si on prend le cas de la France (mais je pense qu’elle s’applique dans de nombreux pays). Vous indiquez sur votre représentation schématique du bilan d’une banque qu’elle enregistre au passif le dépôt clientèle de l’Etat, des collectivités et des associations. Cela est impossible depuis 1811, en effet la sphère publique a obligation de déposer ses fonds sur un compte au trésor et uniquement sur un compte au trésor (dès lors aucun compte banacaire ne peut être ouvert).

Le trésor public n’exerçant pas d’activité bancaire, il collecte et gère des fonds publics uniquement, inscrire la présence de la sphère public dans le dépôt clientèle d’une banque induit en erreur vos lecteurs.

En espérant que cette remarque vous sera utile,

Cordialement.

Bonjour,

Le principe de centralisation de la trésorerie des collectivités locales est effectivement inscrite dans la loi depuis le décret impérial de 1811. Il n’en demeure pas moins la possibilité pour une collectivité d’obtenir un emprunt ou un crédit de trésorerie , les mouvements de fonds nécessitant d’avoir un compte bancaire.

Par ailleurs sont recensés mensuellement par la Banque de France les dépôts de l’ensemble des APU ( administrations publiques) résidents

https://www.collectivites-locales.gouv.fr/gestion-tresorerie

Bonjour,

C’est un article très intéressant merci beaucoup pour ce décryptage ! J’aimerais simplement vous faire une remarque très importante puisqu’elle souligne une grave erreur si on prend le cas de la France (mais je pense qu’elle s’applique dans de nombreux pays). Vous indiquez sur votre représentation schématique du bilan d’une banque qu’elle enregistre au passif le dépôt clientèle de l’Etat, des collectivités et des associations. Cela est impossible depuis 1811, en effet la sphère publique a obligation de déposer ses fonds sur un compte au trésor et uniquement sur un compte au trésor (dès lors aucun compte banacaire ne peut être ouvert).

Le trésor public n’exerçant pas d’activité bancaire, il collecte et gère des fonds publics uniquement, inscrire la présence de la sphère public dans le dépôt clientèle d’une banque induit en erreur vos lecteurs.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

« Elle peut les placer évidement dans des produits monétaires qui sont très liquides et très peu risqués mais aussi sur des supports avec des horizons plus lointains comme les marchés obligataires ou actions jusqu’à investir dans des actifs très peu liquides comme l’immobilier par exemple. »

Il faut donc ajouter les actions, obligations et autres titres dans la partie actif du bilan.

Bonjour,

Ces placements correspondent à un emploi et se situent donc à l’Actif (dans la rubrique Autres actifs). Les obligations ou les actions émises par la banque, comme pour toute entreprise, sont des ressources pour financer son activité et se situent au Passif (dans les rubriques Obligations et Capital).

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour,

Quand une banque accordé un crédit,, est-ce qu’il y a toujours création monétaire ? A priori oui car les crédits font les dépôts: mais du coup à quoi sert notre argent sur les dépôts à vue ? Est ce suis ait utilisé comme ressource par les banques ? J’exclue les ldd et livret A qui finance des contrats spécifiques. Mais on comprend bien que si les crédits font les dépôts alors comptablement il n’y a pas besoin des dépôts à vue pour accorder des crédits ! Donc à quoi sert cet argent ?

Bonjour,

Oui, quand une banque accord un crédit il y a toujours création monétaire et quand on le lui rembourse il y a destruction monétaire. L’argent sur les dépôts à vue est utilisé par la banque comme ressources venant alimenter la trésorerie sur son compte à la banque centrale. Comme toute entreprise, la banque peut ensuite décider de le placer en produits monétaires, obligataires, actions voire immobiliers. Cependant, la banque devant honorer ses engagements en cas de retraits de ses clients, elle doit veiller à toujours avoir suffisamment de liquidité. A noter, que les dépôts ont un rôle incontournable dans l’octroi de crédits puisque c’est une condition réglementaire d’en détenir pour exercer ce droit à l’origine de la création monétaire. Sans dépôt, pas de crédit.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour

Les dépots ne sont pas une condition réglementaire pour que la banque octroi des crédits par contre ,elle doit détenir 8% de fond propre et 1 % à la banque centrale .

De toute façon les dépots proviennent de la création monétaire.

L’épargne bancaire est une épargne morte puisque l’ argent reste sur nos comptes et ne circule pas.

http://www.bayard-macroeconomie.com/lamonnaie.html

https://abc-economie.banque-france.fr/sites/default/files/medias/documents/note-information_201509_monnaie.pdf

Bonjour,

Merci pour cet article passionnant et les réponses que vous fournissez aux internautes ci-dessous

A rebours de la majorité des commentaires, j’ai plutôt du mal à comprendre comment fonctionne la partie « les dépôts fonts les crédits.

Si on repart de comptes en T simplifiés, d’une banque avec un seul client on a

Situation t=1

Actif = 90 réserves banque centrale, 10 billets

Passif = 50 compte courant client A, 50 Equity

Si B vient demander un crédit de 100€ à la banque

Situation t=2

Actif = 90 réserves banque centrale, 10 billets, 100 crédit

Passif = 50 compte courant client A (dépôt), 100 compte courant client B, 50 Equity

Dans ce schéma, je ne vois pas à quel niveau les dépôts ont facilité ou pas l’octroi du crédit. Il doit y avoir des histoires de ratios réglementaires dans le fonds : dans mon exemple, les ressources banque centrale (réserves+billets) sont à t=0 constituées à 50% de dépôt et 50% d’équity. J’imagine que ces ressources contraignent le montant de crédit octroyables pour des raisons purement réglementaires (mais en fait on pourrait très bien imaginer un monde où une banque pourrait augmenter la taille de son bilan ad infinitum)

Merci de m’éclairer (à partir de l’exemple si possible)

Bien à vous

Bonjour,

Les dépôts peuvent faire les crédits dans le sens où les banques prêtent les dépôts que les épargnants ont placés chez elle (pour reprendre l’exemple les 50 que le client A a sur son compte courant). Et en effet, les banques prêtent une partie des dépôts des épargnants, c’est ce que l’on appelle l’intermédiation bancaire.

Mais dans ce cas, il n’y a pas de création monétaire. Une banque crée de la monnaie en créditant le compte de son client, comme dans le second de votre exemple. La banque a donc une créance de 100 pour le client B à son actif et, puisque cet argent est sur le compte du client B, il s’agit d’un dépôt qui se retrouve au passif de la banque, sur le compte du client B (pour précision, vous semblez confondre « compte en T » et « bilan »). Dans ce cas, ce sont bien les crédits qui font les dépôts.

Ensuite, vous avez raison de préciser que le montant de crédit que les banques peuvent octroyer est limité par diverses mesures réglementaires qui sont présentées sur le site. Mais de fait, une banque n’a pas intérêt à octroyer du crédit indéfiniment.

D’une part, elle doit prendre garde à ne prêter qu’à des emprunteurs fiables. En effet, si elle n’est pas remboursée, la valeur de ses créances à l’actif s’effondre, provoquant un risque de faillite si les défauts des emprunteurs sont trop nombreux.

En cas de difficultés, réelles ou supposées, les déposants peuvent aussi retirer brusquement leur épargne, asséchant son passif. Or, si la banque a trop prêté, donc augmenté son bilan et le montant des dépôts à son passif comparativement au montant des fonds propres, elle se rend vulnérable à ce type de crise (que l’on appelle « course aux guichets » ou « bank run »)

Reprenons l’exemple de création monétaire : B vient d’obtenir un crédit de 100 et a donc, sur son compte bancaire la somme de 100. B va dépenser cet argent et il est probable que les commerçants qu’il va payer seront clients chez d’autres banques. Plus une banque prête, plus les « fuites » vers les autres banques seront élevées. Comme ces « fuites » doivent être financées sur le marché interbancaire auprès des banques excédentaires, ce qui représente un coût pour la banque qui a trop prêté.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour,

Au risque de me tromper je pense que c’est erroné. Les dépôts ne font pas les crédits.

Je vous renvoie vers l’excellent papier de la Banque d’Angleterre d’initiation à la création monétaire :

http://www.bankofengland.co.uk/publications/Documents/quarterlybulletin/2014/qb14q1prereleasemoneycreation.pdf

Extrait :

The vast majority of money held by the public takes the form

of bank deposits. But where the stock of bank deposits comes

from is often misunderstood.

One common misconception is

that banks act simply as intermediaries, lending out the

deposits that savers place with them.

In this view deposits

are typically ‘created’ by the saving decisions of households,

and banks then ‘lend out’ those existing deposits to borrowers,

for example to companies looking to finance investment or

individuals wanting to purchase houses.

In fact, when households choose to save more money in bank

accounts, those deposits come simply at the expense of

deposits that would have otherwise gone to companies in

payment for goods and services. Saving does not by itself

increase the deposits or ‘funds available’ for banks to lend.

Indeed, viewing banks simply as intermediaries ignores the fact

that, in reality in the modern economy, commercial banks are

the creators of deposit money. This article explains how,

rather than banks lending out deposits that are placed with

them, the act of lending creates deposits — the reverse of the

sequence typically described in textbooks.

Ou alors je vous invite à m’expliciter l’écriture comptable revenant au prêt de ces dépôts

Sur le problème de bank run, c’est un problème de gestion actif passif : en face de mes dépôts (un passif) quel split entre réserves et crédit la banque est prêtes à accepter.

Si on exclut les arguments de marché (qui sont bien expliqués dans le papier de la Banque d’Angleterre) au fond aujourd’hui l’argument qui permettrait de réhabiliter « les dépots fonts les crédits », c’est :

Le fait d’avoir des dépôts aide pour les ratios réglementaires (en considérant les dépôts comme des ressources stables)

Bonjour,

Il est vrai que comptablement « les crédits font les dépôts » : les prêts sont octroyés par un jeu d’écritures où la banque va créditer le compte de dépôt de son client et enclencher ainsi une création monétaire. Cependant, ce processus de création monétaire est limité par des règles de prudence qui imposent aux banques de détenir des dépôts si elles veulent pouvoir commercialiser de façon soutenable de nouveaux prêts. En raisonnant alors à ce niveau, non comptable, on peut dire que « les dépôts font les crédits » puisque, comme vous le soulignez, la hausse des dépôts améliore les ratios réglementaires. A noter, que dans le cas du livret A, c’est très concrètement leurs dépôts qui sont la source des prêts finançant le logement social.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour

Le livret A finance le logement social.

Mais l’ argent de nos comptes bancaire ne sont pas débités pour alimenter la caisse des dépôts ! sachant que le bilan d’une banque doit toujours être équilibré cela signifie donc que la banque crée de la monnaie pour créditer le compte de la caisse des dépôts ?

Meilleures Salutations

Bonjour,

Quand une banque commerciale accorde un crédit à un particulier ou à une entreprise, le montant du crédit octroyé est inscrit sur le compte en banque du client : la monnaie a été créée. On dit que « les crédits font les dépôts ». Cette

monnaie peut ensuite être convertie en monnaie fiduciaire, par retrait d’espèces, ou donner lieu à l’établissement de chèques ou de virements, par exemple. Par la suite, la monnaie ainsi créée par les banques commerciales, continue à circuler entre les agents.

Cependant, les banques commerciales ne peuvent pas octroyer des crédits et donc créer de la monnaie de façon illimitée. Il existe en effet deux types de limites à la création monétaire : l’objectif de stabilité des prix, qui conduit la banque centrale dans le cadre de la politique monétaire, à réguler indirectement la quantité de monnaie en circulation dans l’économie, et la réglementation bancaire, qui fixe les règles de prudence.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour,

Je ne sais pas d’où vient le mythe indiqué à plusieurs reprises dans votre dossier sur la création monétaire, mais une banque commerciale n’est absolument pas en mesure de créer de la monnaie. C’est une pratique qui existait il y a 50 ans mais qui a aujourd’hui disparue. Une banque, pour accorder un crédit, ne dispose que des ressources des déposants (dépôts…) du financement interbancaire, de l’accès aux marchés obligataires, ou de l’usage de ses fonds propres. Si elles pouvaient créer de la monnaie, pas de Lehman brothers ou de Northern rock : pas de crise de liquidité donc ! Mais bien sûr,cette création monétaire n’existe pas, et heureusement.

Bonjour,

Nous vous invitons à consulter notre dossier sur la création monétaire : http://www.lafinancepourtous.com/Decryptages/Dossiers/Creation-monetaire

Meilleures salutations.

L’Equipe de Lafinancepourtous.com