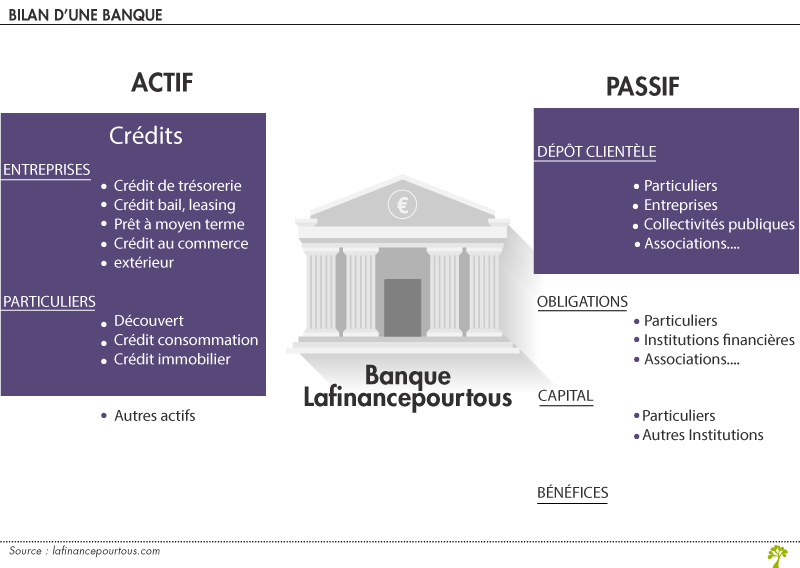

Le passif d’une banque (ses ressources)

De quoi est composé le passif d’une banque ?

Soit la banque Lafinancepourtous. Comme n’importe quelle entreprise, elle dispose d’un capital permanent, ou fonds propres, constitué par des actions qu’elle a émises et des bénéfices qu’elle met en réserve. Elle dispose également des ressources correspondant aux obligations et autres titres financiers souscrits par les investisseurs.

Mais une bonne partie des ressources courantes de la banque est constituée par les dépôts de la clientèle. Ces dépôts collectés par les banques constituent une dette à l’égard des déposants. Les dépôts sont liquides ou quasi liquides (à vue ou à terme). Ils sont effectués par des particuliers, des entreprises, des associations, des collectivités publiques.

Les dépôts, comment ça marche ?

La banque est le caissier de ses clients. La collecte des dépôts implique que la banque exécute les ordres de paiement et d’encaissement de ses clients. Les paiements effectués par les clients de la banque Lafinancepourtous réduisent les dépôts auprès de cette banque et donc ses ressources. Ils augmentent les dépôts de clients d’autres banques à qui sont versés ces paiements et donc également les ressources courantes de ces banques.

Ils peuvent aussi ne pas avoir d’influence sur les ressources de la banque Lafinancepourtous si le paiement est effectué à un client de cette même banque. Et inversement en cas d’encaissement de clients de la banque Lafinancepourtous.

Chaque jour, chaque banque fait le bilan des paiements effectués par ses clients. Et les banques échangent les paiements qui correspondent à des mouvements de fonds de l’une vers l’autre. Elles n’ont plus à payer entre elles que le solde net des mouvements qui peut être selon les cas dû ou à recevoir.

C’est ce qu’on appelle la « compensation » (clearing en anglais), organisée sous l’égide de la banque centrale dans une chambre de compensation dont sont membres les banques et les institutions financières autorisées.

Au total, ce qui caractérise ces ressources constituées par les dépôts de ses clients, c’est qu’elles sont toujours disponibles ou presque pour les clients. Ce sont des actifs liquides. Et en même temps, ce sont en moyenne et en principe des ressources relativement stables, une fois les compensations entre paiements et encaissements effectuées.

Les actifs (les emplois) de la banque

La banque prête de l’argent à qui en a besoin pour financer sa trésorerie ou ses projets.

Caractéristiques des crédits

- En prêtant, la banque prend toujours un risque : celui de ne pas être remboursé. Cela dépend des revenus futurs de l’emprunteur. Il y a donc un pari sur l’avenir.

- Les prêts sur lesquels les emprunteurs paient un intérêt peuvent être remboursés en une fois s’il s’agit de petites sommes. Ou bien ils sont remboursés petit à petit en fonction de la longueur du prêt et de son montant (par amortissements successifs).

- Pour se protéger contre les risques, la banque prend des garanties : elle exige, en cas de non-remboursement, qui constituerait pour elle une dévalorisation de son actif et une perte sèche, de pouvoir vendre un bien qui est mis en garantie ou d’avoir l’assurance que quelqu’un d’autre remboursera à la place de l’emprunteur (notion d’hypothèque et de caution).

La banque doit pouvoir faire face à ses engagements

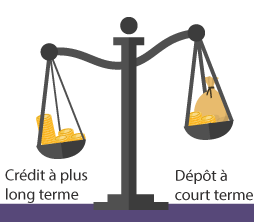

Les dépôts collectés par les banques sont donc liquides à court terme, alors que les prêts qu’elles accordent sont à plus long terme et illiquides.

On dit que les banques font de la transformation de maturités.

Comme une banque doit faire face à ses engagements, elle doit gérer cette asymétrie entre l’actif et le passif de son bilan en ayant continuellement les ressources suffisantes pour faire face aux décaissements sur les dépôts de ses clients. S’ajoutent les risques pris sur les crédits qui peuvent se traduire en pertes sèches, correspondant au montant du capital non remboursé, beaucoup plus importantes que les bénéfices obtenus d’un emprunt remboursé.

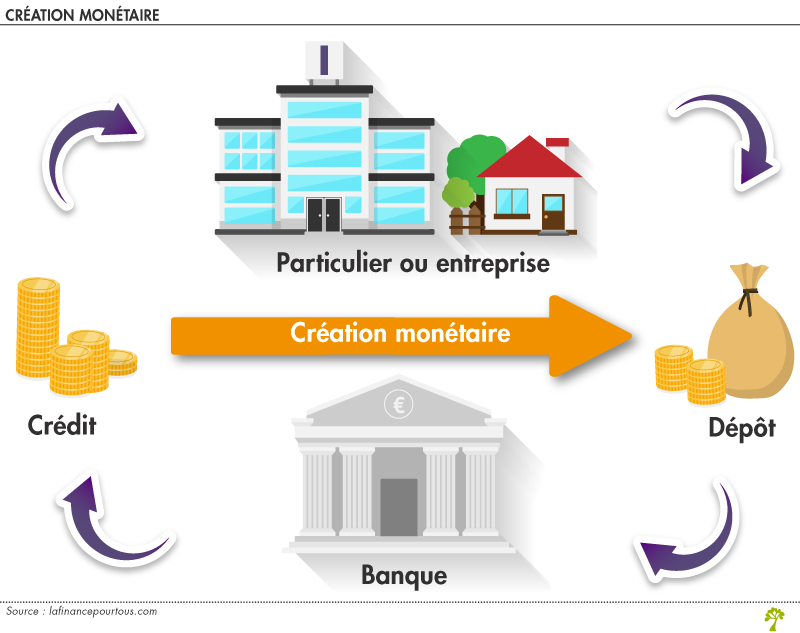

La banque est à la source de la création monétaire

Création monétaire : une simple écriture

En accordant un crédit, la banque crédite du même montant le compte de dépôt de l’emprunteur. Elle réalise pour cela, une simple écriture comptable. La banque vient de créer de la monnaie.

La monnaie est constituée des pièces qui sont produites par la Monnaie de Paris, des billets (appelés monnaie fiduciaire), fabriqués par la Banque de France. Enfin, les écritures sur les comptes bancaires constituent la grande majorité (plus de 90 %) de la monnaie en circulation, on parle de monnaie scripturale. La monnaie est donc pour la plus grande partie créée à l’initiative des banques quand elles répondent au besoin de financement de leurs clients.

Une fois crédité sur son compte, l’emprunteur pourra l’utiliser pour payer ses fournisseurs ou le bien qu’il souhaite acheter grâce au crédit. On dit alors que « les crédits font les dépôts ».

Le remboursement du crédit aboutira de façon symétrique à une destruction de la monnaie créée.

Tous les crédits ne donnent pas lieu à de la création monétaire

Lorsque des établissements financiers spécialisés (par exemple spécialisé dans le crédit à la consommation), qui ne sont pas habilités à recevoir des dépôts accordent un crédit, ils ne peuvent le faire que parce qu’ils sont préalablement financés et non pas en créant de la monnaie. Seules les banques qui gèrent les dépôts ont le pouvoir de création monétaire.

Les banques peuvent-elles prêter sans limites ?

Puisque la banque peut créer de la monnaie d’une simple écriture, qu’est ce qui l’empêcherait de prêter sans limite ?

Quand une banque A octroi un crédit à un client en créant de la monnaie, la dépense qu’il va effectuer peut atterrir sur un compte d’un ménage ou d’une entreprise qui n’est pas dans la banque A, mais dans la banque B. La banque B voit donc son passif augmenter, alors que son actif n’a pas changé. Pour que B accepte cette nouvelle dette, elle demande à A de lui fournir un actif de valeur équivalente, sous forme de réserves à banque centrale. Ces réserves ne sont pas créées par les banques, mais par la banque centrale seulement, qui sert ainsi de force de rappel.

Le pouvoir de création monétaire n’est donc pas illimité. La banque prêteuse doit disposer de monnaie banque centrale, qui lui sera demandé par les autres banques lorsque ses clients utiliseront l’argent de leur emprunt. Or, si la banque prête trop, elle sera à court de monnaie centrale, qu’elle devra emprunter à son tour, et donc payer des intérêts.

La Banque Centrale va aussi utiliser le levier réglementaire, mais davantage pour garantir la pérennité du système bancaire que pour réguler la quantité de monnaie en circulation.

Elle va ainsi fixer des règles de prudence. En particulier, les banques doivent détenir un montant de fonds propres proportionnel aux risques des crédits accordés. La création monétaire des banques doit donc s’accompagner d’un renforcement de leur capital. Elles doivent aussi détenir un montant minimum dans un compte à la Banque Centrale qui est proportionnel aux dépôts.

C’est pour cette raison, que l’on peut aussi dire que « les dépôts font les crédits ». On peut même ajouter depuis que la réglementation internationale s’est attachée à amener les banques à renforcer leurs fonds propres que « les dépôts et les fonds propres font les crédits ».

Pourquoi le secteur bancaire est davantage contrôlé que les autres ?

Lorsque la situation financière du débiteur est irrémédiablement compromise ou si le prêt sert à financer un projet trop ambitieux ou à rentabilité future insuffisante, voilà qui peut mettre en difficulté la banque concernée mais aussi l’économie en général avec un risque de difficultés en chaine pour les banques. On parle de risque systémique.

C’est pourquoi la réglementation et la politique monétaire limitent la capacité de prêts des banques car elles privilégient d’abord les projets les moins risqués.

C’est en 1988, avec les premiers accords de Bâle que naissent les premiers ratios prudentiels internationaux. Son dispositif principal (ratio de Bâle I, dit ratio « Cooke » du nom du premier Président du Comité de Bâle) oblige les banques actives à l’international à détenir un minimum de fonds propres au regard du montant de leurs engagements, l’objectif étant de réduire le risque systémique.

Les accords de Bâle ont ensuite été complétés par les réglementations Bâle II (2004) et Bâle III (2010).

La banque prête-t-elle parfois ses dépôts ?

Dans certains cas, oui. Quand les dépôts sont fléchés pour venir alimenter un circuit de financement précis. C’est le cas de l’argent collecté sur le livret A qui sert à financer le logement social.

Les livrets réglementés sont des outils de financement

La plus grande partie de l’argent collecté sur les livrets A est transférée à la Caisse des dépôts et consignations. Celle-ci paie aux banques le montant des intérêts servis aux épargnants plus une commission pour couvrir leurs frais (0,3 %). La Caisse des dépôts utilise une partie de cet argent à des prêts à long terme, voire à très long terme destinés au logement social et place le reste sur les marchés financiers (dans des placements principalement sans risque et avec une liquidité suffisante pour garantir que les sommes nécessaires seront toujours disponibles pour les retraits des épargnants).

Un mécanisme similaire existe avec le livret de Développement Durable et Solidaire dont les ressources servent à financer le développement industriel et le développement durable.

Mais que fait la banque du reste de ses dépôts ?

La banque utilise le reste de ses dépôts comme des ressources venant alimenter sa trésorerie sur un compte à la banque centrale qui est la banque des banques. Comme toute entreprise, elle peut placer sa trésorerie et comme il est peu probable que tous les clients retirent leurs dépôts en même temps c’est ce qu’elle fait. Elle peut les placer évidement dans des produits monétaires qui sont très liquides et très peu risqués mais aussi sur des supports avec des horizons plus lointains comme les marchés obligataires ou actions jusqu’à investir dans des actifs très peu liquides comme l’immobilier par exemple.

Cependant comme la banque doit pouvoir faire face à ses engagements, elle ne pourra placer qu’une proportion de ses dépôts qui sera d’autant plus faible que l’actif dans lequel elle investit est peu liquide et risqué.

Bonjour,

Je vous remercie car vos differents articles m’aident beaucoup dans mes recherches.

j’ai une question à vous poser. je veux savoir comment peut-on apprecier financierement les pertes sur credit qu’octroye les banques sur leurs fonds propres ?

avec la nouvelle reglementation , les fonds propres des banques sont divisés en trois parties on constate aussi un renforcement au niveau de leurs fonds propres .

Alors,je veux connaitre l’impact que ces pertes ont sur les fonds propres en particulier et sur la banque en general à long terme.

Merci.

Bonjour

Sur ce sujet très technique, nous vous invitons à prendre contact avec la Banque de France. Vous pouvez leur adresser un couriel à contact@mesquestionsdargent.fr.

Cordialement

L’équipe de lafinancepourtous.com

Bonjour Mr,

OK merci beaucoup.

Bonjour,

S’il vous plait je me demande si vous pouvez m’aider à comprendre quels sont les mécanismes de création de valeur pour une banque, çàd qu’est ce qui lui permet de suvivre, d’assurer sa pérennité ?

Je vous serai reconnaissante si vous m’expliquez ce point là ou meme si vous pouvez me recommander des articles et/ou documentaires traitant ce point.

Merci d’avance.

Bonjour,

Une banque gagne de l’argent en collectant des dépôts qu’elle rémunère à un taux i et en effectuant des prêts à un taux i*. Comme i* est supérieur à i, la banque gagne la marge entre les taux payés à ses déposants et les taux payés par ses emprunteurs.

Pour avoir plus d’informations sur les banques et la création monétaire, vous pouvez lire (en anglais) ce document de référence de la banque d’Angleterre :

https://www.bankofengland.co.uk/-/media/boe/files/quarterly-bulletin/2014/money-creation-in-the-modern-economy.pdf?la=en&hash=9A8788FD44A62D8BB927123544205CE476E01654

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

Bonjour,

Pouvez vous expliquer comment les banques française se refinancent sur son actif de prêts immobiliers ? Il y a certes le passif (avec les dépôts et les comptes spéciaux ex : Compte Epargne Logement), mais cela reste bien insuffisant. Quels sont alors les canaux de refinancement les plus sollicités : marchés interbancaires, marchés financiers… ? Par quels types de véhicules cela passe t-il : Covered bonds, MBS ? Peut-on dire qu’il s’agit bien d’une titrisation (pas forcément au sens US du terme mais dans le principe). Enfin, avez vous des documents, sources, données… qui permettent de connaître le poids de chaque circuit de refinancement (dépôts, marché interbancaire, marché financier dont titrisation…) pour les établissement bancaires français ? En effet on trouve pléthore d’informations sur le cas US mais malheureusement très peu sur l’hexagone ce qui laisse l’impression d’une boite noire dans ce domaine. Merci !

Bonjour,

Nous n’avons pas d’informations précises concernant les modalités exactes de refinancement pour chaque type de prêt. Nous vous conseillons de vous adresser directement à la Banque de France qui dispose de statistiques détaillées.

Meilleures salutations.

L’équipe de lafinancepourtous.com

Bonsoir, j’ai un sérieux problème. Je voudrais savoir, si les réserves d’une banque sont inférieures à ses réserves obligatoires qu’est ce qu’elle doit faire :

a) Accorder plus de prêts afin de percevoire plus d’intérêts

b) Vendre les obligations qu’elle détient ou contracter des prêts

c) Acheter les obligtions d’Etat

d) Utiliser ses réserves excédentaires pour combler ses déficits

Merci de bien me répondre.

Bonjour,

La deuxième partie de votre réponse b est le plus pertinent. En effet, une banque peut s’endetter auprès d’autres banques ou de la banque centrale pour satisfaire son montant minimum de réserves obligatoires.

Nous vous conseillons ce décryptage pour plus d’informations :

https://www.lafinancepourtous.com/decryptages/marches-financiers/acteurs-de-la-finance/banque/la-banque-comment-ca-marche/le-marche-interbancaire/

Meilleures salutations.

L’Equipe de Lafinancepourtous.com

bonjour.

Concernant la nature des actifs , Est-ce-que les dépots à vue et à terme sont des actifs financiers ou bien des actifs monétaires ???? , meme question pour les certificats de dépots ??

Bonjour,

Si vous parlez de ces actifs pour une entreprise, les actifs monétaires sont compris dans les actifs financiers court terme. Si vous vouliez parler des comptes d’une banque, les dépôts à vue ou à terme, tout comme les certificats de dépôts, sont des passifs. En effet, les dépôts à vue ou à terme, ainsi que les certificats de dépôts sont des ressources financières pour une banque.

Bonjour !

s’il vous plaît est-ce-que je peux savoir en résume la relation entre l’inflation et les crédits bancaires

Merci.

Bonjour

L’octroi de crédit a tendance à stimuler l’inflation. En effet, la monnaie est créée lorsque les crédits sont accordés, et une hausse des crédits signifie plus de monnaie en circulation, donc une hausse des prix. De plus, les crédits servent à financer des investissements ou de la consommation, ce qui stimule l’activité économique et donc la hausse des prix.

A l’inverse, une diminution de l’octroi de crédit freine l’inflation.

Cordialement,

L’équipe de La finance pour tous

Bonjour,

La banque peut elle continuer à octroyer le crédit dans une période de forte tension de trésorerie?

Bonjour,

La banque est libre de sa politique de risque pour décider d’octroyer ou non un crédit. Si elle estime que les difficultés de trésorerie sont temporaires ou que les garanties apportées par le clients en cas de défaut sont suffisantes, elle peut accorder un prêt.

Meilleures salutations

L’Equipe de Lafinancepourtous.com

Bonjour,

je désirerais savoir si des particuliers peuvent créer une banque communautaire de dépôts, avec tout ce qui en découle c’est à dire gestion des opérations bancaires des clients, sécurisation des dépôts et des moyens de paiement….et éventuellement octroyer des prêts à ces clients sans intervenir sur le marché interbancaire ni sur celui de la banque centrale au possible, et en limitant le nombre de clients, en créant ainsi un banque familiale, solidaire, intergénérationnelle, avec des valeurs…

que pensez-vous de cette idée?

Dans l’attente de vous lire.

Bonjour,

Créer une banque (même une banque « familiale ») nous semble difficile pour un particulier car c’est une activité très encadrée, notamment pour protéger les déposants. Pour plus d’informations nous vous conseillons de prendre contact avec la Banque de France ou l’Autorité des marchés financiers.

Meilleures salutations

L’équipe de lafinancepourtous.com

Je vous remercie pour votre réponse.

Cordialement

J’aimerais avoir un peu plus de précisions sur les rapports directs entre la banque centrale et un particulier. En d’autres termes, un particulier peut-il être autorisé à effectuer un dépôt de fonds directement à la banque centrale pour plus de sécurité la banque centrale étant toujours solvable ?

Si oui, comment cela peut se passer.

Bonjour,

Les particuliers n’ont pas de relations directes avec la banque centrale. Ils sont en relation avec les banques commerciales (BNP Paribas, Société Générale…) qui sont, elles, en relation avec la banque centrale. Un particulier ne peut dont pas déposer ses fonds directement à la banque centrale comme vous le suggérez.

Meilleures salutations

L’équipe de lafinancepourtous.com

Très édifiant votre article!Mais j’ai tout de même quelques interrogations.Quelle est l’importance de la création monétaire par le crédit pour une banque? est-ce qu’elle peut s’en passer?si oui,dans quelles conditions et pour combien de temps en moyenne?

Bonjour,

La distribution de crédit est une des activités essentielles des banques, si elles cessent d’accorder des crédits elles cessent leur activité principale. L’octroi de crédit est également essentiel pour le reste de l’économie, notamment pour financer les investissements.

Meilleures salutations.

L’Equipe de Lafinancepourtous.com