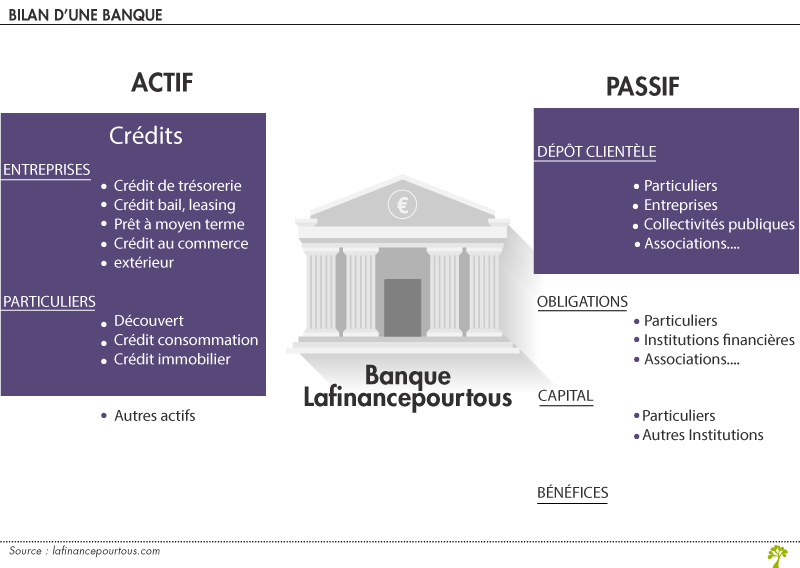

Le passif d’une banque (ses ressources)

De quoi est composé le passif d’une banque ?

Soit la banque Lafinancepourtous. Comme n’importe quelle entreprise, elle dispose d’un capital permanent, ou fonds propres, constitué par des actions qu’elle a émises et des bénéfices qu’elle met en réserve. Elle dispose également des ressources correspondant aux obligations et autres titres financiers souscrits par les investisseurs.

Mais une bonne partie des ressources courantes de la banque est constituée par les dépôts de la clientèle. Ces dépôts collectés par les banques constituent une dette à l’égard des déposants. Les dépôts sont liquides ou quasi liquides (à vue ou à terme). Ils sont effectués par des particuliers, des entreprises, des associations, des collectivités publiques.

Les dépôts, comment ça marche ?

La banque est le caissier de ses clients. La collecte des dépôts implique que la banque exécute les ordres de paiement et d’encaissement de ses clients. Les paiements effectués par les clients de la banque Lafinancepourtous réduisent les dépôts auprès de cette banque et donc ses ressources. Ils augmentent les dépôts de clients d’autres banques à qui sont versés ces paiements et donc également les ressources courantes de ces banques.

Ils peuvent aussi ne pas avoir d’influence sur les ressources de la banque Lafinancepourtous si le paiement est effectué à un client de cette même banque. Et inversement en cas d’encaissement de clients de la banque Lafinancepourtous.

Chaque jour, chaque banque fait le bilan des paiements effectués par ses clients. Et les banques échangent les paiements qui correspondent à des mouvements de fonds de l’une vers l’autre. Elles n’ont plus à payer entre elles que le solde net des mouvements qui peut être selon les cas dû ou à recevoir.

C’est ce qu’on appelle la « compensation » (clearing en anglais), organisée sous l’égide de la banque centrale dans une chambre de compensation dont sont membres les banques et les institutions financières autorisées.

Au total, ce qui caractérise ces ressources constituées par les dépôts de ses clients, c’est qu’elles sont toujours disponibles ou presque pour les clients. Ce sont des actifs liquides. Et en même temps, ce sont en moyenne et en principe des ressources relativement stables, une fois les compensations entre paiements et encaissements effectuées.

Les actifs (les emplois) de la banque

La banque prête de l’argent à qui en a besoin pour financer sa trésorerie ou ses projets.

Caractéristiques des crédits

- En prêtant, la banque prend toujours un risque : celui de ne pas être remboursé. Cela dépend des revenus futurs de l’emprunteur. Il y a donc un pari sur l’avenir.

- Les prêts sur lesquels les emprunteurs paient un intérêt peuvent être remboursés en une fois s’il s’agit de petites sommes. Ou bien ils sont remboursés petit à petit en fonction de la longueur du prêt et de son montant (par amortissements successifs).

- Pour se protéger contre les risques, la banque prend des garanties : elle exige, en cas de non-remboursement, qui constituerait pour elle une dévalorisation de son actif et une perte sèche, de pouvoir vendre un bien qui est mis en garantie ou d’avoir l’assurance que quelqu’un d’autre remboursera à la place de l’emprunteur (notion d’hypothèque et de caution).

La banque doit pouvoir faire face à ses engagements

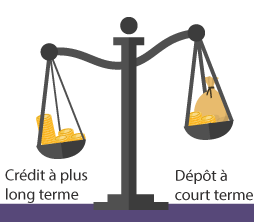

Les dépôts collectés par les banques sont donc liquides à court terme, alors que les prêts qu’elles accordent sont à plus long terme et illiquides.

On dit que les banques font de la transformation de maturités.

Comme une banque doit faire face à ses engagements, elle doit gérer cette asymétrie entre l’actif et le passif de son bilan en ayant continuellement les ressources suffisantes pour faire face aux décaissements sur les dépôts de ses clients. S’ajoutent les risques pris sur les crédits qui peuvent se traduire en pertes sèches, correspondant au montant du capital non remboursé, beaucoup plus importantes que les bénéfices obtenus d’un emprunt remboursé.

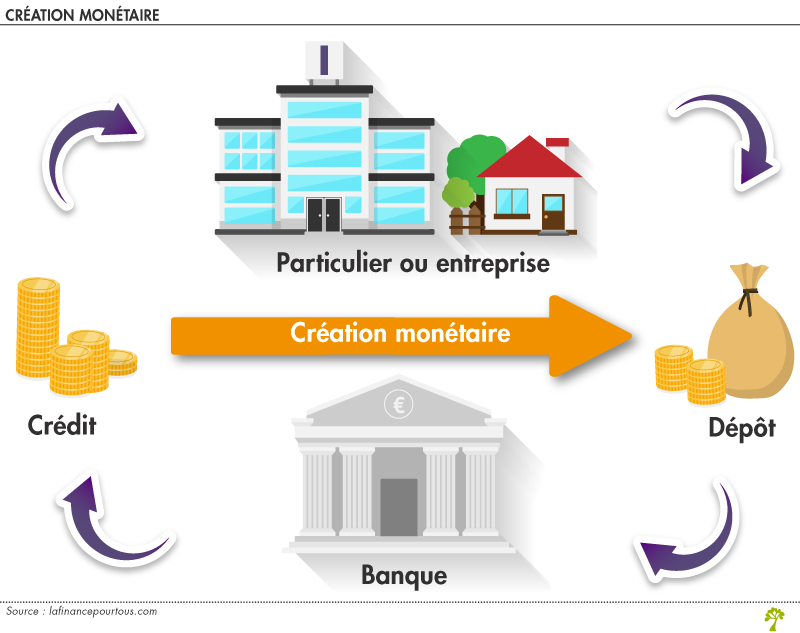

La banque est à la source de la création monétaire

Création monétaire : une simple écriture

En accordant un crédit, la banque crédite du même montant le compte de dépôt de l’emprunteur. Elle réalise pour cela, une simple écriture comptable. La banque vient de créer de la monnaie.

La monnaie est constituée des pièces qui sont produites par la Monnaie de Paris, des billets (appelés monnaie fiduciaire), fabriqués par la Banque de France. Enfin, les écritures sur les comptes bancaires constituent la grande majorité (plus de 90 %) de la monnaie en circulation, on parle de monnaie scripturale. La monnaie est donc pour la plus grande partie créée à l’initiative des banques quand elles répondent au besoin de financement de leurs clients.

Une fois crédité sur son compte, l’emprunteur pourra l’utiliser pour payer ses fournisseurs ou le bien qu’il souhaite acheter grâce au crédit. On dit alors que « les crédits font les dépôts ».

Le remboursement du crédit aboutira de façon symétrique à une destruction de la monnaie créée.

Tous les crédits ne donnent pas lieu à de la création monétaire

Lorsque des établissements financiers spécialisés (par exemple spécialisé dans le crédit à la consommation), qui ne sont pas habilités à recevoir des dépôts accordent un crédit, ils ne peuvent le faire que parce qu’ils sont préalablement financés et non pas en créant de la monnaie. Seules les banques qui gèrent les dépôts ont le pouvoir de création monétaire.

Les banques peuvent-elles prêter sans limites ?

Puisque la banque peut créer de la monnaie d’une simple écriture, qu’est ce qui l’empêcherait de prêter sans limite ?

Quand une banque A octroi un crédit à un client en créant de la monnaie, la dépense qu’il va effectuer peut atterrir sur un compte d’un ménage ou d’une entreprise qui n’est pas dans la banque A, mais dans la banque B. La banque B voit donc son passif augmenter, alors que son actif n’a pas changé. Pour que B accepte cette nouvelle dette, elle demande à A de lui fournir un actif de valeur équivalente, sous forme de réserves à banque centrale. Ces réserves ne sont pas créées par les banques, mais par la banque centrale seulement, qui sert ainsi de force de rappel.

Le pouvoir de création monétaire n’est donc pas illimité. La banque prêteuse doit disposer de monnaie banque centrale, qui lui sera demandé par les autres banques lorsque ses clients utiliseront l’argent de leur emprunt. Or, si la banque prête trop, elle sera à court de monnaie centrale, qu’elle devra emprunter à son tour, et donc payer des intérêts.

La Banque Centrale va aussi utiliser le levier réglementaire, mais davantage pour garantir la pérennité du système bancaire que pour réguler la quantité de monnaie en circulation.

Elle va ainsi fixer des règles de prudence. En particulier, les banques doivent détenir un montant de fonds propres proportionnel aux risques des crédits accordés. La création monétaire des banques doit donc s’accompagner d’un renforcement de leur capital. Elles doivent aussi détenir un montant minimum dans un compte à la Banque Centrale qui est proportionnel aux dépôts.

C’est pour cette raison, que l’on peut aussi dire que « les dépôts font les crédits ». On peut même ajouter depuis que la réglementation internationale s’est attachée à amener les banques à renforcer leurs fonds propres que « les dépôts et les fonds propres font les crédits ».

Pourquoi le secteur bancaire est davantage contrôlé que les autres ?

Lorsque la situation financière du débiteur est irrémédiablement compromise ou si le prêt sert à financer un projet trop ambitieux ou à rentabilité future insuffisante, voilà qui peut mettre en difficulté la banque concernée mais aussi l’économie en général avec un risque de difficultés en chaine pour les banques. On parle de risque systémique.

C’est pourquoi la réglementation et la politique monétaire limitent la capacité de prêts des banques car elles privilégient d’abord les projets les moins risqués.

C’est en 1988, avec les premiers accords de Bâle que naissent les premiers ratios prudentiels internationaux. Son dispositif principal (ratio de Bâle I, dit ratio « Cooke » du nom du premier Président du Comité de Bâle) oblige les banques actives à l’international à détenir un minimum de fonds propres au regard du montant de leurs engagements, l’objectif étant de réduire le risque systémique.

Les accords de Bâle ont ensuite été complétés par les réglementations Bâle II (2004) et Bâle III (2010).

La banque prête-t-elle parfois ses dépôts ?

Dans certains cas, oui. Quand les dépôts sont fléchés pour venir alimenter un circuit de financement précis. C’est le cas de l’argent collecté sur le livret A qui sert à financer le logement social.

Les livrets réglementés sont des outils de financement

La plus grande partie de l’argent collecté sur les livrets A est transférée à la Caisse des dépôts et consignations. Celle-ci paie aux banques le montant des intérêts servis aux épargnants plus une commission pour couvrir leurs frais (0,3 %). La Caisse des dépôts utilise une partie de cet argent à des prêts à long terme, voire à très long terme destinés au logement social et place le reste sur les marchés financiers (dans des placements principalement sans risque et avec une liquidité suffisante pour garantir que les sommes nécessaires seront toujours disponibles pour les retraits des épargnants).

Un mécanisme similaire existe avec le livret de Développement Durable et Solidaire dont les ressources servent à financer le développement industriel et le développement durable.

Mais que fait la banque du reste de ses dépôts ?

La banque utilise le reste de ses dépôts comme des ressources venant alimenter sa trésorerie sur un compte à la banque centrale qui est la banque des banques. Comme toute entreprise, elle peut placer sa trésorerie et comme il est peu probable que tous les clients retirent leurs dépôts en même temps c’est ce qu’elle fait. Elle peut les placer évidement dans des produits monétaires qui sont très liquides et très peu risqués mais aussi sur des supports avec des horizons plus lointains comme les marchés obligataires ou actions jusqu’à investir dans des actifs très peu liquides comme l’immobilier par exemple.

Cependant comme la banque doit pouvoir faire face à ses engagements, elle ne pourra placer qu’une proportion de ses dépôts qui sera d’autant plus faible que l’actif dans lequel elle investit est peu liquide et risqué.

Bonjour,

Est-il possible de savoir précisement ce que fait une banque des dépôts ? Existe t-il un répertoire ?

Je voudrais aussi savoir quelle est la proportion dans les prêts qu’accordent les banques entre création monétaire et dépôts ? Est-il vrai que plus une banque a de dépôt, plus elle peut créer d’argent et si oui dans quelles proportions ?

Merci beaucoup pour votre réponse.

Laura

Bonjour,

Vous trouverez une description des principaux rôles des banques dans notre article dédié au sujet : https://www.lafinancepourtous.com/decryptages/marches-financiers/acteurs-de-la-finance/banque/la-banque-a-quoi-ca-sert/. L’Autorité de contrôle prudentiel et de résolution, l’institution en charge de délivrer l’autorisation d’exercer (« l’agrément ») aux banques, tient un registre de toutes les entreprises autorisées à exercer une activité bancaire ou financière en France. Il est disponible à l’adresse suivante : https://www.regafi.fr/spip.php?rubrique1. Vous pouvez y effectuer une recherche par catégorie afin de ne sélectionner que les établissements de crédit. Par ailleurs, bien que nous ne disposions pas de données précises sur cette question, mais il apparaît que les banques ont très majoritairement recours à la création monétaire pour accorder des crédits.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonsoir!!la perte d’actif n’est pas en realité une perte pour les banques commerciales mais la perte des passifs c’est la raison pour laquelle elles payent le moins d’impôt par ce que leurs actifs sont toujours inferieurs aux passifs! il a plus de dette dans un espace economique que de liquidité! Apprenez le jeu au quels joue les banquiers et vous serez riches!! Cordialement

Vous avez tout simplement fait l’observation que, dans la réalité telle qu’elle existe, E n’est pas égal à I.

Puisque c’est la réalité du système économique qui vous intéresse, et non pas des constructions mathématiques qui ne la reflètent aucunement, vous êtes donc un post-keynésien sans le savoir.

Bonjour,

Une précision suite à votre commentaire : la majorité des économistes, qu’ils soient post-keynésiens ou non, a recours à une modélisation mathématique.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Une question. Globalement les dépôts bancaires constituent l’épargne (du moins une partie de …). Mais le système bancaire prête un montant global supérieur aux dépôts selon le mécanisme du multiplicateur de création de monnaie scripturale. Et cette quantité de monnaie créée sert notamment aux investissements. Donc en temps normal (hors forte récession) l’investissement est supérieur à l’épargne.

Comment cette situation est-elle compatible avec l’affirmation qu’une économie natioanle (ou mondiale) n’investit que l’épargne préalablement constituée? Ou qu’à l’équilibre E = I ? Merci pour l’éclairage…

Bonjour,

En comptabilité nationale, l’épargne est, effectivement, nécessairement égale à l’investissement. Cette égalité est purement comptable, au sens où elle est toujours vérifiée. Elle signifie, plus précisément, qu’à l’échelle d’une économie, les besoins de financement de certains agents économiques sont nécessairement compensés par les capacités de financement d’autres agents, qu’ils soient résidents ou non. L’épargne désigne, par ailleurs, tout revenu qui n’est pas dépensé : elle peut donc se retrouver sur de très nombreux supports, également hors dépôts bancaires. Autrement dit, le montant total d’investissement au sein d’une économie, que l’on appelle en comptabilité nationale Formation brute de capital fixe (FBCF), n’est pas nécessairement égal à la somme de l’ensemble des dépôts bancaires.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

svp une question, comment peut-on faire evoluer les depots a vue d’une banque ?

Bonjour,

Nous ne sommes pas certains de comprendre à quoi vous faîtes référence. Les dépôts à vue d’une banque varient en fonction des dépôts et des retraits de ses clients.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonsoir,

pouvez-vous m’expliquez pourquoi certaines banques peuvent prêter plus que d’autres? Par exemple, au niveau du crédit hypothécaires pourquoi certaines banques doivent-elles respecté des règles de quotités plus strictes que d’autres? Pourquoi certaines on des marges plus importantes alors que d’autres n’ont aucune possibilité de dérogation? Est-ce seulement une question de fonds propres?

Merci d’avance pour votre réponse.

Bonjour,

De nombreux critères entrent en compte dans la capacité et la volonté des établissements bancaires à accorder des crédits. Tout d’abord, les banques sont soumises à une règlementation spécifique qui les contraint à conserver un certain montant de fonds propres en regard des sommes prêtées. Ensuite, chaque banque a un fonctionnement qui lui est propre, notamment sur sa politique tarifaire. Enfin, après avoir accordé un crédit, les banques peuvent avoir à se refinancer, ce qui comporte un coût.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

bonjour et merci pour votre site.

voici 2 questions:

– si un crédit n’est pas remboursé, la banque perd son actif et garde son passif pour toujours?

– lorsque je paie les intérêts d’un crédit, soit 1% (conduisant à un coût de 10% á 30%), est ce que tout va pour la banque?, juste pour avoir fait une écriture comptable (vu que le risque est garanti par ailleurs) ou pour anticiper l’inflation?

merci pour vos réponses éclairantes…

Bonjour,

Dans le cas d’un non-remboursement d’un crédit, la banque à l’origine du prêt enregistre une perte. Celle-ci apparaîtra sur son compte de résultat. L’impact sur le bilan dépendra de la manière dont le client emprunteur utilise les fonds prêtés par la banque. Par ailleurs, le taux d’intérêt constitue la rémunération de la banque pour avoir rendu un service à son client, à savoir le fait de lui avoir avancé des fonds. Il vient ainsi rémunérer la prise de risque de l’établissement de crédit et couvrir les coûts générés par l’octroi du crédit (frais administratifs, coût du refinancement de la banque commerciale auprès de la Banque centrale, etc.)

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonjour

Merci beaacoup pour les informations fournies ar votre site.

j’ai toujours cette question dans la tête est ce que le capital minimum exigé pour les banques est un montant d’argent versé dans les comptes de la banque centrale et que la banque ne peut pas l’utiliser pour faire des investissement ni pour l’accorder les crédits (si les dépôts sont peu) . sauf le cas de crise. je veux savoir le rôle du capital dans l’octroi de crédit et dans la banque de manière générale.

Je vous remercie infinement

Bonjour,

Vous faîtes sans doute référence aux ratios de solvabilité bancaire. Ainsi, dans les accords de Bâle III, l’exigence minimal de fonds propres réglementaires en regard des risques pondérés (risque de crédit, risque de marché et risque opérationnel) est fixée à 8 %. Vous trouverez davantage d’informations sur les fonds propres minimum dans l’article suivant : https://www.lafinancepourtous.com/decryptages/marches-financiers/acteurs-de-la-finance/comite-de-bale/bale-iii/ratio-de-solvabilite-bancaire/.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonjour je ne sais pas si le site est encore actif mais je pose quand meme ma question sait-on jamais!

je n’arrive pas du tout à comprendre comment grace à une simple écriture on peut avoir de l’argent?! et dans l’idée la fameuse phrase les crédits font les dépots veut elle dire que si aujourd’hui la banque me prete de l’argent grace à une ecriture comptable alors je vais le dépenser et peut etre meme le déposer dans un compte ce qui va renflouer ses dépots?! et pourquoi quand je rembourse on dit que la monnaie est détruite?! elle est a ete transformée en autres biens qui eux memes ont servi à des investissements… etc etc?!!

Merci beaucoup d’avance!

Bonjour,

Lorsqu’une banque commerciale accorde un crédit, elle crédite du montant du prêt le compte de dépôt de l’emprunteur. C’est en ce sens que l’on peut dire que la création monétaire est pour la banque « aussi simple qu’une écriture comptable ». La somme créditée sur le compte bancaire de l’emprunteur va ensuite servir à financer l’objet du prêt et ainsi alimenter d’autres dépôts bancaires, par exemple celui d’un concessionnaire dans le cadre d’un achat d’automobile ou d’un vendeur/promoteur dans le cas d’un achat immobilier. Ainsi, « les crédits font les dépôts ». Lorsque l’emprunteur rembourse le montant du prêt auprès de sa banque, celle-ci enregistre une opération inverse à celle réalisée lors de l’emprunt : elle détruira de la monnaie à hauteur du montant du capital remboursé.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Merci beaucoup pour votre réponse:)

je ne m’attendais pas à une réponse aussi rapide!

j’ai pas trop trop compris mais c’est pas grave j’ai juste une épreuve d’économie

encore merci! votre site est génial!

Comment les taux directeurs influencent l’inflation?

Bonjour,

Les taux directeurs sont l’un des instruments privilégiés des Banques centrales dans la mise en œuvre de la politique monétaire. Lorsque l’inflation est forte, la Banque centrale peut décider d’augmenter les taux directeurs, afin de renchérir le coût du refinancement des établissements bancaires. Dans ce cas, les conditions de crédit se dégradent, ce qui n’incite pas les agents économiques à s’endetter. Par conséquent, l’activité économique ralentit, de même que l’inflation. Inversement, lorsque l’inflation est faible, la Banque centrale peut diminuer les taux directeurs afin de relancer le crédit et l’économie. C’est cette situation qui a récemment poussé les Banques centrales des principaux pays développés à réduire leurs taux à des niveaux très faibles et à mettre en place des politiques monétaires dites non conventionnelles.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

Bonjour j’adore votre site, vous vulgarisez super bien un sujet de société très complexe.. et en plus vous répondez aux questions, que demander de plus !

J’en ai une justement : puisque lorsqu’on rembourse un crédit le montant est détruit, au final ce qui fait la création monétaire (et donc la croissance dans son ensemble, si je dis pas de bêtises), c’est les intérêts et le fait de toujours prendre plus de crédits sans fin ?

Si c’est bien ça, est ce que des choses comme l’austérité ou les taux très faibles ne sont pas en partie contre productifs au final ?

Merci d’avance !

Bonjour,

Et merci pour vos encouragements !

Il convient de distinguer le processus de création monétaire et le concept de masse monétaire. La création monétaire se fait essentiellement via l’octroi de crédit par les établissements bancaires. Lorsqu’un crédit est remboursé, il y a en pratique une destruction de monnaie. La masse monétaire désigne, quant à elle, l’ensemble des disponibilités monétaires au sein d’une zone économique.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

D’accord, mais du coup je ne comprends pas bien par rapport à mes questions x)

Je suis dans l’erreur, si on rembourse tous les crédits il y aura toujours beaucoup de monnaie en circulation ? (quand je dis monnaie ici c’est plutôt dans le sens M2). La croissance c’est bien l’augmentation de la masse monétaire déduite de l’inflation ?

Bonjour,

Puisque la création monétaire est majoritairement issue de l’activité de crédit des banques, le remboursement de l’ensemble des crédits (à supposer que ceci est possible) conduirait effectivement à une réduction drastique de la masse monétaire. Lorsque les économistes évoquent la croissance de la masse monétaire, ils ont généralement, à l’esprit, l’évolution de l’agrégat M3.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com