Prélèvements sociaux : revenus et gains concernés

Tous les gains ou presque sont concernés par les prélèvements sociaux, qu’ils résultent d’une activité professionnelle (salaires ou autres revenus professionnels non-salariés), de revenus de remplacement (indemnités journalières de maladie de maternité ou d’accidents, pensions de retraite et d’invalidité, allocations chômage et préretraite, rentes viagères) ou qu’ils proviennent du capital immobilier ou de l’épargne financière.

Seuls ou presque, les livrets réglementés comme le livret A, le livret d’épargne populaire (LEP), le livret jeune et le livret de Développement Durable et Solidaire ne sont pas soumis aux prélèvements sociaux.

Les pensions de retraite sont soumises à un taux de CSG variable en fonction des revenus du contribuable : le taux normal est fixé à 8,3 %, mais les retraités affichant des revenus modestes bénéficient d’un taux réduit.

Taux différentiés pour les chômeurs et les retraités

Sur la plupart des revenus autres que les produits d’épargne, le taux global CSG/CRDS est de 9,7 %, dont 9,2 % pour la CSG et 0,5 % pour la CRDS. Cette dernière ainsi qu’une fraction de la CSG (2,4 % sur les 9,2 %) ne sont pas déductibles au titre de l’impôt sur le revenu, ce qui signifie concrètement qu’on paie de l’impôt sur ces sommes qui ne sont pourtant pas perçues.

Les indemnités journalières de sécurité sociale sont soumises à la CSG au taux de 6,2 % et à la CRDS (taux de 0,5 %) sur 100 % de leur montant.

Les allocations chômage comme les pensions de retraite et les pensions d’invalidité sont soumises à un taux de CSG variable en fonction des revenus du contribuable mesurés par le revenu fiscal de référence.

Pour les allocations chômage, 3 taux existent (0 %, 3,8 % et 6,2 %), auxquels s’ajoute la CRDS au taux de 0 % ou 0,5 %.

Pour les pensions de retraite et les pensions d’invalidité, même système de taux fonction du revenu fiscal de référence, mais cette fois, 4 taux existent (0 %, taux réduit à 3,8 %, taux médian à 6,6 % et taux normal à 8,3 %) et une contribution additionnelle pour l’autonomie (Casa) de 0 à 0,3 % est également perçue.

Un taux de 17,2 % sur les produits d’épargne

Là encore, les prélèvements sociaux se composent de plusieurs éléments soumis à différents taux. Voici ceux applicables aux revenus du patrimoine et des placements depuis le 1er janvier 2018:

-

La Contribution Sociale Généralisée (CSG) : 9,2 %

-

La Contribution au remboursement de la dette sociale (CRDS) : 0,5 %

-

Le prélèvement de solidarité : 7,5 %

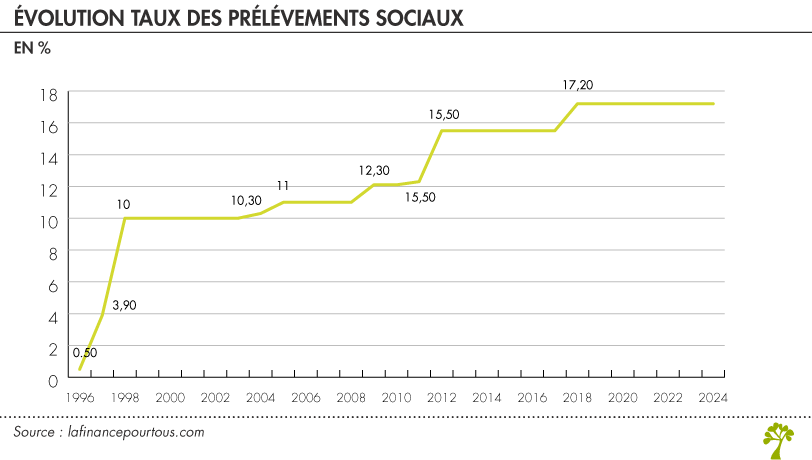

La somme totale des prélèvements sociaux est de 17,2 % depuis le premier janvier 2018 (le taux précédent était de 15,5 % depuis le 1er juillet 2012).

Les prélèvements sociaux sont retenus à la source pour les produits de placement à revenus fixe (compte sur livret, épargne logement, compte à terme…), les dividendes d’actions, l’assurance vie ou pour les revenus soumis au prélèvement libératoire et pour les plus-values immobilières. Pour les revenus du patrimoine (plus-values mobilières et revenus fonciers) les prélèvements sociaux sont indiqués dans l’avis d’imposition. Sachez toutefois que si le montant total dû est inférieur à 61 €, il ne sera pas recouvré.

Fin des « taux historiques »

Certains supports d’épargne bénéficiaient encore de l’application du « taux historique » sur les prélèvements sociaux : les gains étaient soumis au prélèvements sociaux en vigueur au moment de leur réalisation.

La loi de financement de la sécurité sociale pour 2018 a mis fin à cette distorsion de traitement… Tout en accordant une période transitoire pour les supports bénéficiant toujours du système des taux historiques. Cela concerne notamment les :

– PEL ouverts avant le 1er mars 2011, pendant leurs 10 premières années,

– PEE : intéressement ou de participation investis avant 2018 et pendant 5 ans,

– PEA ouverts avant fin 2017, pendant 5 ans

– Assurance vie : contrats souscrits entre le 1er janvier 1990 et le 25 septembre 1997, sur les gains des huit premières années.

Le calcul des prélèvements sociaux est fait par l’intermédiaire financier. L’essentiel de l’épargne des Français n’est pas concerné puisque les livrets réglementés en sont exonérés et, s’agissant des fonds euros d’assurance vie sur lesquels sont placés les plus gros encours, les prélèvements se font au fil de l’eau ; le calcul des taux historiques ne les concerne donc plus.

Bonjour, dans votre article vous dites » Les prélèvements sociaux sont des taxes sur les gains (revenus et plus-values) perçus par les personnes physiques domiciliées en France. » Je suis non résident fiscal en France (mon domicile est dans la UE) et je touche des revenus locatifs en France pour lesquels je paye des impôts sur le revenu ET des prélèvements sociaux. Donc ces taxes sont prélevées sur les personnes résidentes en France ou non.

Bonjour

Pour vos questions sur la fiscalité des non résidents, lisez ces articles.

https://www.impots.gouv.fr/international-particulier/questions/je-suis-non-resident-je-percois-des-revenus-immobiliers-sagit-i

https://www.impots.gouv.fr/international-particulier/questions/je-suis-non-resident-suis-je-redevable-des-contributions

Meilleures salutations.

L’équipe de lafinancepourtous.com

Bonjour,

Je suis en train de créer une association 1901. Je prévois de déposer un dossier pour obtenir des fonds d’une fondation à l’étranger.

Question 1 : Si je parviens à toucher ces fonds ils arriveront sur le compte bancaire de l’association. Cette somme sera-t-elle soumise à un quelconque impot lorsqu’elle sera versée sur le compte de l’association ?

(Je ne parle pas de son versement ultérieur pour des contractuels ou le payement d’un salarié.)

Question 2 : Si l’association prend un salarié, ce dernier sera basé en Allemagne et payera ses impots en allemagne. Y aura-t-il des déclarations spéciales à faire lors du versement de l’argent au salarié ?

Un grand merci !

Bonjour

Il est nécessaire dans votre situation de consulter un spécialiste fiscal. Nous ne voulons pas vous donner de mauvais conseils.

Meilleures salutations.

L’équipe de lafinancepourtous.com

Merci !

Bonjour,

la totalité de mes revenus annuels de petite retraite, plus un revenu foncier annuel, font que je ne suis pas imposable avec 1 part et demie, sur mes revenus 2023, déclaration 2024.

Cependant étant non imposable sur la totalité de mes revenus,vais je être néammoins redevable des prélèvements sociaux sur mon revenu foncier, en location meublée longue durée, soit 17,2 %.

calcul :

10800 euros de loyer annuel – 50% abattement = 5400 euros x 17,2% prélèvement sociaux = 928,80 euros.

Donc ma question devrais-je verser 928,80 au fisc tout en étant non imposable.

Merci infiniment de votre réponse.

Cordialement.

Bonjour

Effectivement, les prélèvements sociaux sont dûs, même si vous êtes non imposable.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

merci infiniment piur votre reponse claire et precise. cordialement.