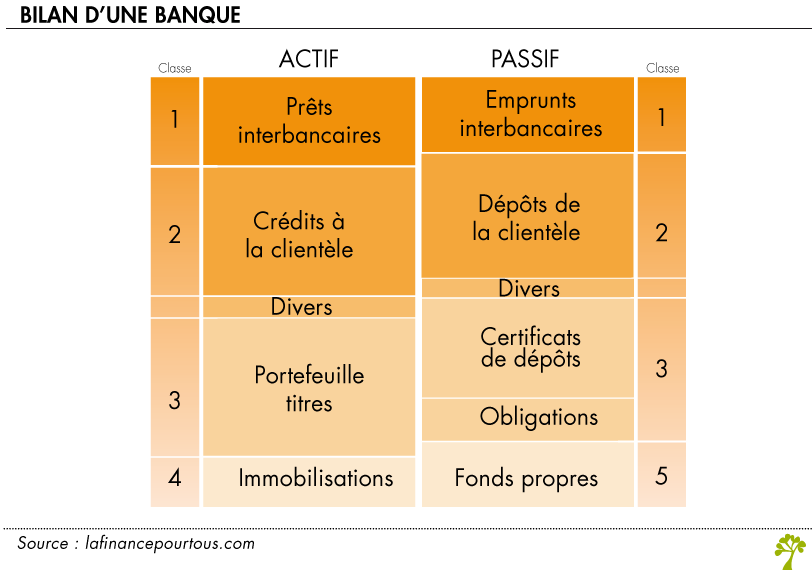

La structure du bilan d’une banque est différente de la structure des autres sociétés. De manière simplifiée, le bilan d’une banque se présente de la façon suivante :

Le passif renseigne sur l’origine des ressources, c’est-à-dire les fonds collectés par la banque.

L’actif informe sur l’utilisation des fonds collectés.

Le cadre comptable ventile le bilan d’une banque en 5 classes

Les actifs et les passifs de la classe 1 correspondent aux opérations interbancaires, que la banque réalise avec d’autres institutions financières, dans le cadre de sa gestion de trésorerie. Quand son exploitation lui permet de dégager des excédents de trésorerie, la banque se trouve en position de prêteur net sur le marché interbancaire. Dans le cas inverse la banque doit avoir recours au marché pour assurer son refinancement.

Les actifs et les passifs de la classe 2 correspondent aux opérations avec la clientèle. À l’actif, les crédits accordés, au passif, les dépôts collectés ventilés selon leur degré d’exigibilité, leur forme (compte, bon, certificat) et leur nature au regard de la réglementation bancaire (compte d’épargne à régime spécial, comptes ordinaires).

Les actifs et les passifs de la classe 3 reprennent les opérations sur titres et les opérations diverses. À l’actif, les placements de la banque sur le marché des capitaux pour son propre compte (portefeuille de titres, classés selon leur durée de conservation). Au passif, les titres de dettes que la banque émet pour se refinancer.

Le bilan ne retrace pas les opérations sur titres effectuées pour le compte de la clientèle.

La classe 4, à l’actif, contient les valeurs immobilisées, c’est-à-dire les biens et valeurs censés demeurer durablement dans le patrimoine de la banque.

La classe 5, au passif, comprend les provisions constituées et les fonds propres y compris les bénéfices non distribués.

Bonjour, s’il vous plait, comment s’explique le fait que les avoirs et créances d’une banque sont incertains en valeur et en volume et peu liquides d’une part, et de l’autre part, que les engagements(passif du bilan bancaire) sont certains en volume et incertains en valeur et très liquides. Merci en avance

Bonjour,

Les créances d’une banque sont incertaines en ce sens que la banque n’est pas assurée d’être remboursée. De plus, elles sont peu liquides car une créance n’est pas forcément facile à vendre.

En revanche, le passif est surtout composé de dépôts bancaires qui sont à la fois liquides (puisqu’ils correspondent à de la monnaie) et certains en ce sens que la banque s’est engagée à les honorer rapidement.

Ainsi, la banque a des avoirs de long terme (créances à l’actif) et des engagements à court terme (dépôts au passif).

Meilleures salutations

L’Equipe de Lafinancepourtous.com

Bonjour,

J’ai quelque difficultés à comprendre une notion que je retrouve régulièrement lorsque l’on traite des marchés interbancaires et de la politique monétaire en général. En effet, à plusieurs reprises il est fait référence à des actifs financiers détenus pars les banques qui peuvent être échangés contre de la liquidité (marché interbancaire) voire rachetés par la Banque Centrale (mise en oeuvre de politiques monétaires non conventionnelles telles que le quantitative easing). Or je ne comprends pas à quoi renvoie cette notion. Est-ce une référence aux actifs détenus par les banques suite à leur intervention sur les marchés financiers ? Ou est ce qeu cela englobe également les créances des banques sur leur clientèle à la suite à l’octroi d’un prêt ? A priori, j’aurais tendance à pencher pour la première réponse, toutefois, en étudiant les politiques monétaires non conventionnelles type quantitative ou qualitative easing, j’ai cru comprendre que la Banque Centrale acquérait toutes sortes d’actifs financiers dont des titres périmés tels que les subprimes. Or ces derniers résultant de l’octroi de crédit cela me perd quelque peu. Je vous ermercie par avance pour votre réponse et je m’excuse si mon message manque de clairté.

Bonjour,

Votre question est technique et nous vous conseillons de contacter la Banque de France pour plus de précisions. Cependant, les actifs financiers auxquels vous faites référence sont avant tout des obligations (surtout des obligations souveraines) et non les créances des banques sur leur clientèle suite à l’octroi de prêt. Il est vrai que certains prêts peuvent être transformés en titres et donc être vendus sur les marchés (titrisation), mais dans le cadre du QE les banques centrales ont principalement acheté des obligations souveraines.

Meilleures salutations

L’Equipe de Lafinancepourtous.com

comment comptabilisé les charges d’exploitation d’une banque ?

Bonjour,

Les charges d’exploitation d’une banque se comptabilisent (comme pour toute entreprise) dans le compte de résultat, dans la classe 6.

Meilleures salutations

L’Equipe de Lafinancepourtous.com

Bonjour,

Je suis intéressé par votre strucuture du bilan. Je voulais savoir ce que vous pouvez nous dire sur la signification de l’évolution des classes sur plusieurs années.

Par exemple ; sur les 5 dernieres années pour une grosse entreprise, imaginons que j’ai réalisé cette structure(schéma) chaque année et que les prêts interbancaires ne cessent d’augmenter, que cela signifie t-il ? Comment analyser et faire des commentaires par rapport à ces résultats (dans toutes les classes, que les données soient passif ou actif) ?

Bonjour,

Nous ne sommes pas certains de bien comprendre votre question. Selon nous, la hausse des prêts interbancaires doit être comparée à l’évolution moyenne de la taille du bilan des banques (si l’activité bancaire augmente, il est normal que les prêts interbancaires augmentent aussi).

Meilleures salutations

L’Equipe de Lafinancepourtous.com

Bonjour.

Est-ce que une banque ne peut pas financer ses dépôts de la clientelle (passifs) grâce à des actifs qui ne sont pas nécessairement des drédits de la clientèle ?

Prenons par exemple, la banque investit, donc elle va s’endetter auprès d’une entreprise en échange d’une production de cette entreprise. A tout hasard, du nouveau mobilier, pour une valeur de 1000€.

La banque se retrouve en possession de 1000€ d’actifs (le mobilier) et se retrouvera en possession de 1000€ de passif (sa dette envers l’entreprise lui ayant fournit du mobilier).

Il y a donc bien là une création de 1000€ de monnaie, et pourtant cela ne correspond à aucun crédit de quiconque, mais bel et bien à ce mobilier.

La banque a donc acquit un mobilier sans faire baisser son capital d’un seul euro. De la monnaie circule bien dans l’économie, l’entreprise a bien 1000€ sur son compte en banque, et pourtant, personne n’a eu à emprunter de l’argent à la banque.

Seul la perte de valeur de mobilier avec le temps rendra nécessaire pour la banque de devoir accorder des crédits.

Par exemple, le mobilier ne vaut plus que 990€, perte de valeur, donc perte de capital pour la banque. Si elle veut conserver son capital, elle devra accorder un nouveau prêt avec 10€ d’intérêts.

Mais techniquement, ma démarche consistait à montrer qu’il peut, techniquement, plus y avoir de monnaie dans l’économie qu’il n’y a de dette, tant que la banque a l’équivalant en sa possession.

Est-ce que ma démonstration tient la route ?

Merci.

J’ai une autre question ceci dit au passage, qui complète plus ou moins ma question précédente.

Si une banque a 1200€ d’actifs : 1000€ de créances et 200€ de…. admettons biens immobiliers. Elle ne peut avoir que 1000€ ou 1200€ de dettes avant d’être en faillite ? Est-ce que les actifs qui ne sont PAS des créances comptent dans le calcul pour établir ou non la faillite d’une banque ?

Merci.

Bonjour,

Nous ne sommes pas certains de bien comprendre votre raisonnement. Vous parlez de financer des passifs grâce à des actifs, ce qui est contre-intuitif car la logique comptable est plutôt l’inverse : c’est le passif qui permettent de financer l’actif. Dans l’exemple que vous prenez c’est plutôt l’entreprise de mobilier qui avance des fonds à la banque (une sorte de crédit commercial si nous avons bien compris votre exemple), et nous ne voyons pas en quoi il y a création monétaire dans ce cas.

Nous ne sommes pas non plus certains de bien comprendre votre seconde question. La nature des actifs n’est pas l’élément clé pour déterminer une éventuelle faillite, la solidité d’une banque (comme des autres entreprises) tient notamment au montant de ses capitaux propres.

Meilleures salutations

L’Equipe de Lafinancepourtous.com

En gros, je me demande comment une banque finance ses investissements (genre aller acheter un truc).

Est-ce que elle se rajoute un passif (une dette, un dépôt) sur le compte des clients autant qu’elle veut, tant que son bilan comptable est à l’équilibre (donc, création monétaire lors de l’investissement de la banque)

ou

Est-ce qu’elle a, elle aussi, une sorte de dépôt à sa propre banque, ses fonds propres, et elle ne peut investir qu’à partir de ses fonds propres, qui auront été garnis, par exemple, par le remboursement des intérêts des prêts qu’elle accorde ?

Par exemple, la banque prête 100€ avec 3€ d’intérêts à un monsieur, que je vais nommer C.

Dans son bilan, la banque a donc 103€ d’actifs (la créance) et 103€ de passifs (la dette de 100€ envers le client, car le dépôt du client est une dette en fait, et 3€ de… capital on va dire). Est-ce que ces 3€ de capital représentent DEJÀ, avant même le remboursement des intérêts, des fonds propres, utilisables par l’entreprise ou non ?

En gros, pour prendre un exemple :

Est-ce que le bilan comptable de cette banque qui va investir 3€ pour l’obtention d’un bien, que je vais nommer G, d’une valeur de 3€ auprès d’une entreprise, que je vais nommer X, ressemblera à :

Avant achat : Actifs : 103€ (créances) / Passifs : 100€ (dette) + 3€ (fonds propres déjà utilisables)

Après achat : Actifs : 103€ (créances) + 3€ (G) / Passifs : 100€ (dette envers C) + 3€ (dette envers X)

ce qui porte les actifs de la banque à 106, donc ses fonds propres à 3€, donc il n’a pas perdu de fonds propres ET il a investit

ou

Est-ce que c’est dès la contraction de la dette de C que la banque se retrouvera avec 3€ de fonds propres à investir, car il a 3€ de plus de créances que de dette, et peut donc se rajouter un passif auprès de quelqu’un d’autre pour investir, mais le calcul de ses fonds propres ne se feront que sur la masse de créances qu’on lui doit, pas ses autres actifs (produits financiers, biens quelconques, les locaux de la banque, etc).

ou

Est-ce qu’il faudra D’ABORD que C rembourse son principal (destruction monétaire) puis ses intérêts qui, eux, finiront dans les fonds propres de l’entreprise, puis, lors de l’achat du bien G auprès de X, va perdre ses 3€ de fonds propres, et ne pourra pas ainsi indéfiniement auto financer ses investissements, tant que ses actifs restent supérieur à ses dettes ?

Si vous avez comprit ma question et serez capables de me répondre, je vous en serai énormément reconnaissant, merci beaucoup ! ^_^

Bonjour,

Suite à nos échanges précédents, nous avons en effet modifié notre réponse précédente que nous ne jugions pas satisfaisante.

Votre question est complexe et nous ne sommes pas certains de bien comprendre vos exemples. Voici cependant des éléments de réponse. Une banque ne peut pas « se rajouter un passif sur un compte de clients autant qu’elle veut » comme vous le suggériez. Elle n’a pas non plus de dépôts à sa propre banque, mais elle a un compte auprès de la banque centrale. Autrement dit, une banque ne peut pas créer de la monnaie « pour elle-même ».

Nous ne sommes pas certain de partager votre définition des fonds propres, qui sont des fonds apportés par les actionnaires. Imaginons qu’une banque veuille construire des bureaux pour ses employés pour 10 millions d’euros. Elle peut procéder comme toute autre entreprise, par exemple en émettant des actions (capitaux propres) ou des obligations (dette) pour 10 millions d’euros. Avec cet argent, elle construit un immeuble de bureaux valant 10 millions d’euros. Son actif a donc augmenté de 10 millions (bâtiment qu’elle détient) ainsi que son passif (augmentation de capital et/ou endettement).

Très bonnes fêtes !

Meilleures salutations

L’Equipe de Lafinancepourtous.com

Merci de votre réponse ^_^

Pardonnez mon abus de langage. par fonds propres, j’entendais l’argent que possède l’entreprise, la banque. Elle a bien de l’argent, des sous, qui sont à elle. Je sais que quasiment la totalité des passifs des banques sont composés de dette, ce qui les rend très fragiles d’ailleurs, mais il y a bien un petit fond de capital, d’argent réel, de monnaie, que la banque possède, qui viennent de leurs profits sur les intérêts bancaires, de leurs placements financiers, etc…

Ma question portait plutôt sur comment se matérialise ce capital dans le bilan comptable, et comment évolue ce bilan comptable si la banque l’utilise pour différentes transactions, comme, par exemple, rénover son matériel électronique (par exemple).

Je sais que vous n’êtes pas Dieu, il est possible que j’en demande trop. Ce n’est pas bien grave, je finirai bien par trouver la réponse en cherchant un peu.

Si vous n’êtes pas aptes à répondre, je ne vous en blâmerai pas. Je suis déjà extrêmement reconnaissant du temps que vous avez prit à essayer d’éclairer ma lanterne.

Merci beaucoup et meilleurs voeux à vous ! ^^

et si vous projetez le CR illisible de, par exemple BNP qu’on trouve en ligne, sur votre bilan simplifié. Là on assimilera bien mieux votre tuto. Merci pour le partage

vous pouvez publier le shema du bilan bancaire

Bonjour,

Nous ne comprenons pas votre question. Que souhaitez-vous exactement ? Merci.

Meilleures salutations

L’Equipe de Lafinancepourtous.com

Bonsoir,

Quels sont les risques du bilan d´une banque?

Bonjour,

Il est difficile de répondre précisément à votre question assez vague. Une banque se caractérise par son passif à court terme (les dépôts des clients) et son actif à long terme (les crédits accordés). Cette situation crée une fragilité en cas de retrait des clients.

Meilleures salutations

L’Equipe de Lafinancepourtous.com

Bonsoir comment fait on la comptabilisation des opérations de dépôt de la clientèle???

Bonjour,

Nous ne sommes pas certains de bien comprendre votre question. Cependant, comme indiqué dans notre décryptage, les dépôts apparaissent au passif du bilan des banques.

Meilleures salutations

L’Equipe de Lafinancepourtous.com

Bonjour,

Comment calcule – t – on le bilan financier simplifé d’une banque (ou d’une assurance) a partir du bilan bancaire ou assurantiel? Je ne parviens pas a calculer le bilan financier simplifié d’AXA par exemple ?

Merci a vous,

Bonjour,

Un bilan simplifié reprend les principaux postes du bilan (dettes, capitaux propres, principales classes d’actifs…).

Meilleures salutations

L’Equipe de Lafinancepourtous.com