Comme d’autres produits financiers, les obligations sont échangeables sur les marchés et leur valeur peut évoluer (en fonction du taux directeur de la banque centrale, par exemple).

Contrairement aux actions, le versement des intérêts pour le détenteur d’une obligation n’est pas conditionné à la situation financière de son émetteur, par exemple, aux résultats financiers d’une entreprise.

Le vocabulaire des obligations

Pour comprendre le fonctionnement des obligations, quelques notions se révèlent indispensables :

-

Le nominal (ou valeur faciale ou principal) : il est égal au capital de départ emprunté par l’émetteur de l’obligation divisé par le nombre de titres émis. Par exemple, un émetteur décide d’emprunter un million d’euros. Ce capital sera divisé en différentes coupures, par exemple de 1 000 euros pour faciliter les échanges sur le marché. Ce montant de 1 000 euros correspond à la valeur nominale de l’obligation.

-

L’échéance ou maturité : il s’agit de la durée de vie de l’obligation. Elle peut correspondre à la date à laquelle le détenteur de l’obligation se voit rembourser le montant intégral du nominal, c’est à dire le capital emprunté par l’émetteur. On parle alors de remboursement du capital in fine. Ce remboursement peut également être régulier et se réaliser par un amortissement constant (chaque versement comprend une part identique de coupon et de capital) ou par annuités constantes (le capital remboursé est constant à chaque versement). L’échéance moyenne d’une obligation est de dix ans.

-

Le coupon : il correspond au versement périodique d’un intérêt au détenteur de l’obligation. Selon la nature de l’obligation, le versement des intérêts peut être régulier (généralement tous les ans) ou intervenir in fine, c’est-à-dire à l’échéance. De même, le taux d’intérêt versé peut être fixe (le revenu de l’intérêt perçu périodiquement est constant) ou variable (le taux d’intérêt varie en fonction des taux du marché).

Autrefois, le détenteur d’une obligation recevait son paiement fixe en détachant un coupon qu’il envoyait à l’émetteur de l’obligation et recevait son paiement en échange. Aujourd’hui, ce procédé a disparu, mais le terme « coupon » pour désigner l’intérêt d’une obligation est resté.

-

Le coupon couru : il représente la part de l’intérêt dû par l’émetteur de l’obligation à un instant T, c’est à dire la rémunération due par l’émetteur au détenteur de l’obligation entre le dernier versement du coupon et celui à venir.

-

Le prix d’émission : il correspond au prix de l’obligation au moment de son émission. Ce prix peut différer du nominal. Si le prix d’émission est supérieur au nominal, on dit que l’obligation est « au dessus du pair » et inversement si le prix d’émission est inférieur au nominal.

-

Le cours de l’obligation : il correspond au prix auquel s’échange l’obligation sur le marché secondaire. Il est généralement exprimé en pourcentage du nominal de façon à faciliter la comparaison entre différentes obligations qui présenteraient des caractéristiques différentes.

-

Le prix de remboursement : il correspond au remboursement de l’obligation à son échéance. Il peut être supérieur au nominal de façon à rendre l’obligation plus attractive pour les investisseurs. La différence entre le prix de remboursement et le nominal est appelée la prime de remboursement.

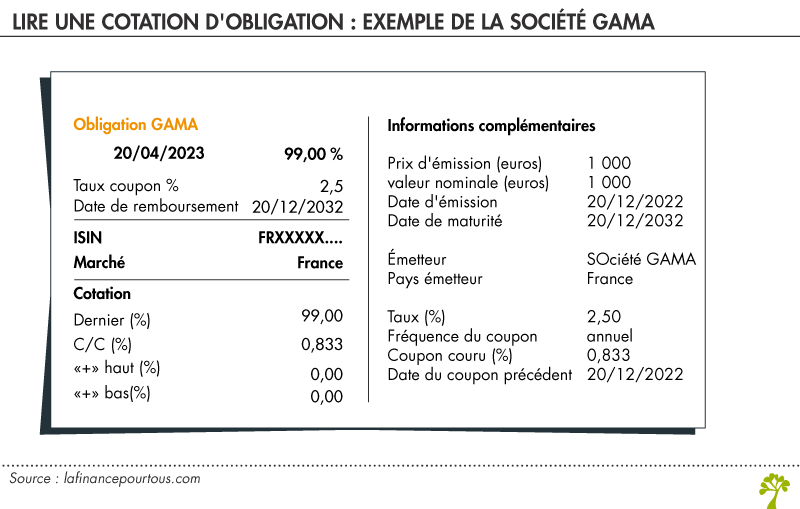

Lire une cotation d’obligation : l’exemple de la société Gama

La cotation d’une obligation dans la presse spécialisée ou sur les sites internet dédiés peut se présenter de la manière suivante. Elle vous permet de suivre au jour le jour l’évolution de votre titre en bourse.

Supposons une obligation émise par une société française, « Gama » le 20 décembre 2022 (date d’émission) pour une durée de 20 ans. Elle a été émise au prix de 1 000 € (prix d’émission). La valeur nominale est également égale à 1 000 €. Le versement du coupon intervient tous les ans. Ces différents éléments sont indiqués dans les informations complémentaires.

Le code ISIN est en quelque sorte la carte d’identité de l’obligation. Il répond à des normes internationales. Le marché sur lequel est cotée l’obligation est également précisé.

Le taux d’intérêt nominal est égal à 2,50 %. À supposer que le détenteur de cette obligation conserve le titre jusqu’à sa date d’échéance, il percevra tous les ans un coupon égal à 25 € (nominal × taux d’intérêt nominal = 1 000 × 0,025).

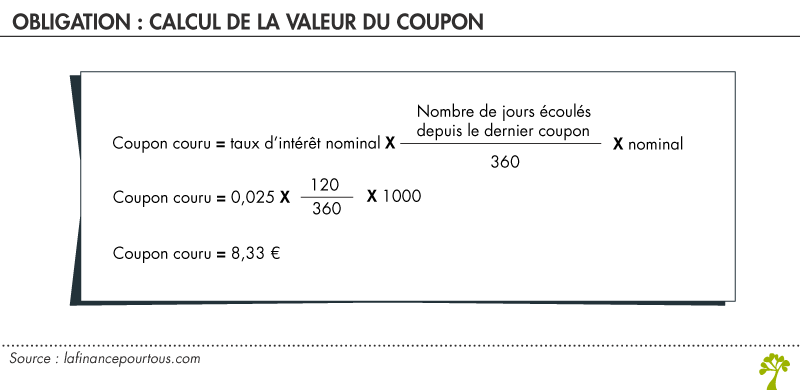

Le coupon couru est ici égal à 0,833 %. Il correspond à la rémunération due par l’émetteur de l’obligation à son détenteur entre la date de versement du dernier coupon et celle à venir. Dans notre exemple, le versement du dernier coupon est intervenu le 20 décembre 2022. Entre cette date et le 20 avril 2023 (date de l’extraction de cette cotation), il s’est écoulé 120 jours. Par convention, on retient qu’une année est composée de 360 jours. Pour obtenir la valeur du coupon couru, on effectue donc le calcul.

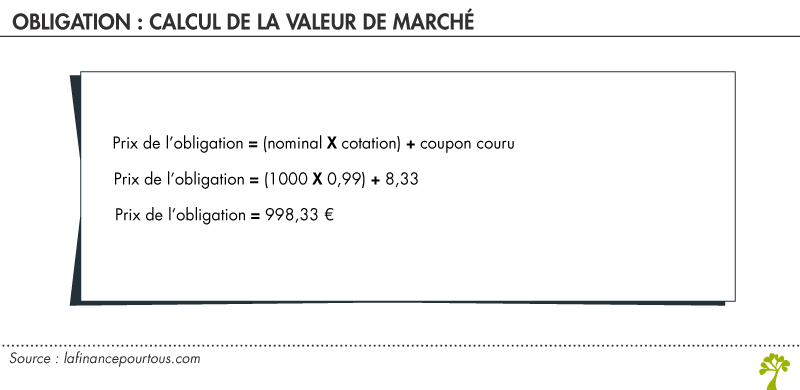

La cotation de l’obligation au 20 avril 2023 est de 99,00 %. En effet, le cours d’une obligation est toujours exprimé en pourcentage du nominal. Pour obtenir son prix ou sa valeur de marché, la valeur du nominal doit être multipliée par le cours exprimé en pourcentage, auquel s’ajoute la valeur du coupon couru. Dans notre exemple, cela revient à effectuer ce calcul suivant.

Si l’obligation cote 99 %, cela signifie que son prix a légèrement baissé par rapport à sa valeur nominale, du fait d’une légère augmentation des taux d’intérêt. Le rendement offert par cette obligation (2,50 %/an) est légèrement inférieur à celui que pourrait rapporter une obligation comparable émise aujourd’hui.

Bonjour.

Lors du calcul du prix d’une obligation quel taux est prix pour actualiser les flux et comment le détermine t-on?

Cordialement.

Merci!

Bonjour,

Votre question porte sur le choix du taux d’actualisation. Celui-ci dépend de l’obligation concernée et du type d’analyse que vous menez. Plusieurs possibilités s’offrent ainsi à vous : vous pouvez par exemple utiliser un taux de référence de marché, appliquer un taux intégrant une prime de risque, etc.

Meilleures salutations,

L’Equipe de Lafinancepourtous.com

taux nominal = 6%

valeur nominale = 15€

Échéance = 7ans.

nombre d’obligation =100

Quel sera le montant total versé à l’investisseur après les 7 ans ?

Bonjour,

Nos experts sont en congés. Merci de revenir vers nous en septembre.

Meilleures salutations.

L’équipe de lafinancepourtous.com